扫描分享

本文共字,预计阅读时间。

随着《网络借贷资金存管业务指引》(《指引》)的下发,资金存管业务的合规化进程也进入倒计时阶段。无论是网贷平台,抑或是存管银行,对照《指引》条款落实整改与合规,都已是迫在眉睫。

在此背景下,监管部门也于上周组织了网贷行业的首场闭门解读会。互金咖独家获悉,来自监管部门的权威人士对网贷资金存管账户设置作出了明确的定性。

想必业内对于网贷平台资金存管汇总账户这一点肯定不存在争议,争议的焦点莫过于在子账户的设置上。

关于网贷资金存管账户设置,监管人士是这样定性的。重要的事情说三遍!

当天,监管人士在讲解时强调,子账户仅仅是分类簿计体系!分类簿计体系!分类簿计体系!

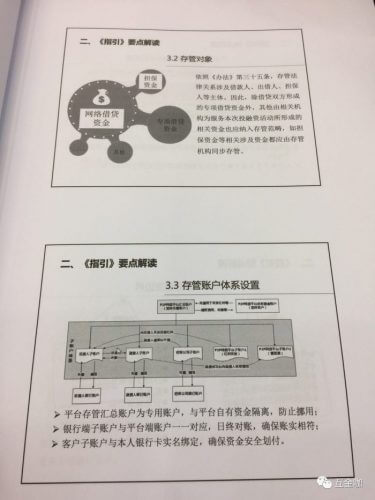

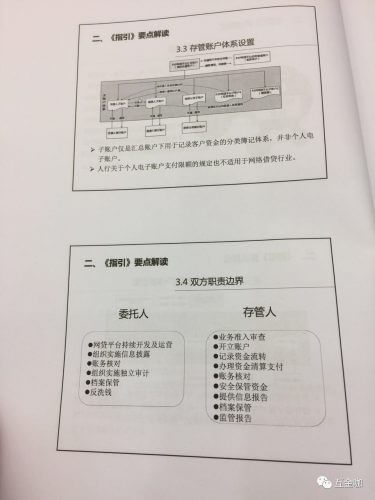

具体而言,网贷平台资金存管汇总账户为专用账户,与平台自有资金隔离,防止挪用;银行端子账户端与平台端账户一一对应,日终对账,确保账实相符。

“客户子账户与本人银行卡实名绑定,确保资金安全划付。不过,子账户仅仅是汇总账户下用于记录客户资金的分类簿计体系,并非个人电子账户。”该监管人士如是说。“因此,人行文件中关于个人电子账户支付限额的规定也不适用于网络借贷行业。”

早在2015年12月25日,人行下发的《中国人民银行关于改进个人银行账户服务加强账户管理的通知》(《通知》)中对于个人电子化开立银行账户设定了单日消费或支付设限额,《通知》将个人银行账户分为I类、II类、III类账户。其中,通过网上银行和手机银行等电子渠道提交银行账户开户申请的,存款人仅可开立II类或III类账户。

《通知》显示,支持存款人通过II类户办理单日10000元以内的消费和公用事业缴费支付。此外,通知对III类户设置1000元账户资金限额,账户仅能办理小额消费及缴费支付业务,剩余资金原路返回同名I类户。

资金存管系统为独立系统

对此,一位接近监管部门的人士告诉互金咖,“网贷资金存管系统作为一个全新的账户体系,之所以独立于人行系统之外,主要是为了有效阻隔互联网金融风险的传递。”

该人士认为,“人行文件中关于个人电子账户支付限额的规定也不适用于网络借贷行业”这一点反过来已经证明,网贷资金存管子账户不是II类账户。

“按照《分类通知》,II类账户除了可以用于消费以外,还可以用于购买银行投资理财产品,即银行自营或银行代理销售的投资理财等金融产品。”对此,该人士表示。“因此,网贷资金存管系统如果下挂在人行系统下面的话,业务就会产生交叉。一旦出现风险事件的话,风险就会扩散。”

该人士强调,监管部门此举主要是考虑到网贷行业作为传统金融行业的补充,通过设置独立的存管系统,使得相关业务不会出现交叉,从而阻融风险的传递。

另据互金咖了解,部分存管银行之所以给投资人开立电子账户,主要是出于拓展本行理财业务的需要。

截至目前,有部分存管银行旗下设立了综合性的互联网金融服务平台,提供直销银行、投融资平台、资金存管等综合化线上金融服务。其业务范围覆盖了代理、存款、投融资、资金存管、资金归集等。

“作为存管银行,需要对资金存管账户进行重新定义,并进行切割。但从技术上来看,将投资人现有II类账户资金迁移到资金存管系统的难度应该不会太大。”该人士称。

在该人士看来,资金存管系统设置独立账户体系的作用还在于,下一步,监管层将存管人数据大集中后,可通过对行业某一类资产的数据进行分析,建立风控模型,增强行业整体对这一类资产的风控能力。

此外,在落实资金存管之后,原有的资金池模式将被彻底消除。“在原资金池模式下,网贷平台对于监管部门和投资人而言是一个‘黑匣子’。如今,在落实资金存管之后,这个‘黑匣子’将不复存在。” 该人士如是说。

合规存管账户体系大起底

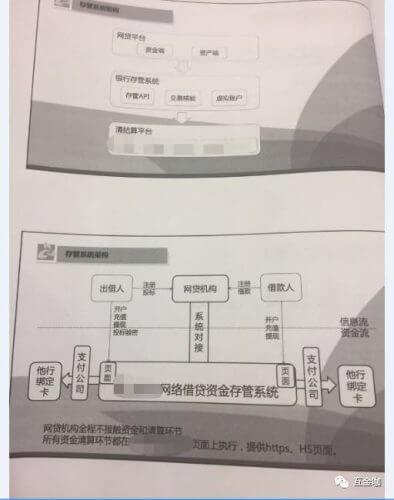

另据互金咖了解,截至目前,在部分合规的银行存管系统账户体系中,存管系统实体账户分别包括客户资金存管账户、风险准备金(可选)账户、平台自有资金账户;网贷机构虚拟运营账户则分别包括收入账户、营销款账户、代偿账户、投资人账户、借款人账户、担保机构等。

从存管接入流程来看,尽职调查+初审:二周;材料补齐+复审:一周;商务签约:二周;系统对接:根据商户IT实力,耗时二个月至四个月不等。

“其中,存管系统对接及上线分别包括产品评估、系统开发、灰度发布、上线前准备、停服部署、数据迁移、数据核对及开服。”对此,有存管银行负责人表示。

从具体流程来看,产品评估:根据标准产品及技术文档进行详细评估,制定项目计划;系统开发:技术对接及联调,数据清洗;灰度发布:真实资金全流程测试,数据迁移演练,压力测试;上线前准备:银行开户、支付公司开户、公告停服部署:系统备份及部署、迁移数据准备数据迁移:用户信息迁移、资金迁移、存量标的迁移数据核对:数据校验、灰度测试开服:成功上线。

对此,该负责人称,存管资金通过有效的物理隔离并形成资金流和信息流的配合与实时动态核对之后,有利于投资者和其他相关主体更好地了解融资方借款人的情况,有利于网贷投资者提前发现欺诈的可能性。

“不过,银行只管信息流和资金流是否一致,银行的账目和网贷机构的账目是否一致。至于背后是假是真,银行不过问,只是起到一个有效的物理隔离的作用。” 上述存管银行负责人如是说。“假标等问题是道德风险,属于网贷业务本身的风险。资金存管虽然不能从根本上解决假标问题,但是,加上大数据分析之后,不会再有像以前一样的‘黑箱’操作。”

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号