扫描分享

本文共字,预计阅读时间。

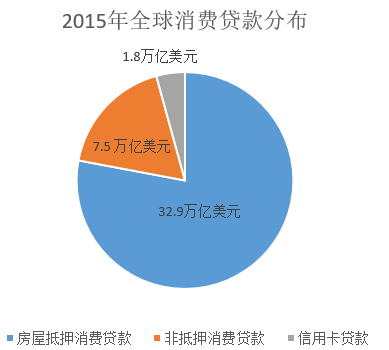

据去年发布的一份报告显示,2015年,全球消费信贷总额为42.3万亿美元,较2011年增长3.3%。

其中,住房抵押贷款总额达32.9万亿美元,非抵押消费贷款总额为7.5万亿美元,信用卡贷款总额为1.8万亿美元。不难看出,在全球消费贷款领域中,尽管抵押贷款仍占据主导地位,但非抵押贷款行业的作用也日益显著。Lending Club、OnDeck、Prosper、Elevate Credit等一大批非银行信贷机构的出现更是在其中发挥了巨大作用,为行业的发展注入了新鲜的血液。作为美国信贷市场主要的参与者之一,次级信贷机构Elevate Credit早在去年年初就开启了IPO计划,但过程中遭遇了种种阻碍,计划被一再搁置(相关阅读:在线借款平台Elevate此番IPO为何毫无胜算?)。近日,Elevate Credit终于登陆NASDAQ,完成了这个历时一年的IPO计划。

业务模式

Elevate Credit成立于2014年,是一家总部位于美国德克萨斯州的在线借贷公司,致力于为"次级客户"(信用分数700分以下的人群)提供借贷服务。此前,Elevate Credit曾隶属于美国消费信贷公司Think Finance。随着Think Finance业务规模的不断增长,公司决定对内部业务模式进行优化。2014年5月,Think Finance决定成立新的在线借贷平台Elevate Credit,并授权该平台全权负责当时公司推出的Rise、Elastic、Sunny等旗舰借贷产品的研发与销售,Think Finance则转而专注于为第三方借贷机构提供技术支持以及数据分析服务。

如今,Elevate Credit已经发展成为一家以技术为导向,风控体系完善,专注于为次级客户提供在线信贷解决方案的国际化平台。在美国,信用积分低于700分的次级用户通常很难从银行获得贷款,这就导致了次级贷款市场需求难以被满足。Elevate Credit则看到了其中的商机,通过采用先进的科技和建立完善的风险评估系统,为用户提供更便捷、更安全、更稳定的借贷产品。现阶段,Elevate Credit还将专注于进一步开拓英美两国市场。

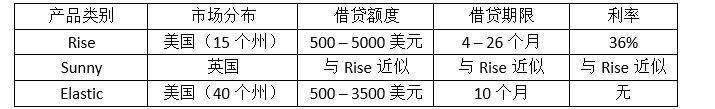

目前,Elevate Credit已经推出的主要在线借贷产品包括:Rise、Sunny和Elastic。

当然,Elevate Credit发展过程中存在的问题也是显而易见的。其母公司Think Finance此前开发的信贷产品就以高利率而闻名,Elevate Credit也自然继承了这一特点。数据显示,平台成立初期,其借贷产品的年度利率高达365%,成为了行业内名副其实的"高利贷"。Elevate Credit也逐渐意识到了这个问题,并制定了相关策略降低产品利率,其中,Rise和Elastic的利率下降最为显著。

IPO之路

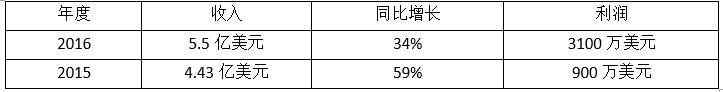

Elevate Credit发布的财务报告显示,自成立以来,平台已通过Rise、Sunny和Elastic这三类产品向71.4万名用户发放了近22亿美元的贷款。同时,近两年来,Elevate Credit的收入、利润等主要财务指标均呈现出显著上涨趋势,平均年增长率超过40%。

迄今为止,Elevate Credit募集资金总额已超过6.15亿美元,获得了多家投资机构的青睐。作为其中最大的两家投资方,红杉资本和TCV更是从Elevate Credit还未与Think Finance分离时就表现了对其业务模式浓厚的兴趣。

早在2016年初,Elevate Credit就开启了首次公开募股(IPO)计划,预计发行360万股,每股价格约为20至22美元。然而,由于受到股市动荡以及经济波动的影响,该计划被一再推迟。在此期间,去年7月,Elevate Credit又获得了由Victory Park Capital领投的5.45亿美元融资,用于扩大业务范围。

近日,Elevate Credit终于登陆纳斯达克,但发行价格远远低于预期的20至22美元。截止到美国时间4月10日,Elevate Credit股票收盘价为7.69美元,当日成交量约为14.7万股。此外,该公司最大的支持者之一的Victory Park Capital已经明确表示要购买230万股。有关人士透露,Elevate Credit的IPO预计将于本月11日关闭。

调查显示,多数投资者对Elevate Credit业务模式的发展前景持怀疑态度,其中一个重要的原因是该公司目前的股票价格远远低于预期价格。

值得注意的是,Elevate Credit还委托部分证券承销商销售额外的186万股股票,期权为30天。有专家分析,这将给Elevate Credit带来8100万美元的净收入。

Elevate Credit首席执行官Ken Rees表示,股票所募集的资金将主要被用来偿还公司债务以及维护公司的日常运营。

除Victory Park Capital外,UBS Securities LLC、Stifel、Nicolaus & Company、Incorporated、Jefferies LLC、William Blair & Company L.L.C.、Credit Suisse Securities (USA) LLC等多家投资机构均购买了Elevate Credit的股票。

未来展望

从目前上市的情况来看,Elevate Credit并未达到此前的预期,发展前景也并不明朗。但纵观整个行业,Elevate Credit的情况并非个例,Lending Club和OnDeck在发展初期也都曾经历了相似的遭遇。通过对这三家公司当前股价和去年营业情况的对比不难看出,Elevate Credit仍具有巨大的发展潜力。Ken Rees认为,次级借贷业务本身所具有的高风险的特性是由于市场发展的不完善所导致的,而Elevate Credit的业务模式则恰恰可以弥补这一缺陷。他强调称,Elevate Credit的发展模式将成为未来对抗市场波动的重要力量。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号