扫描分享

本文共字,预计阅读时间。

都说“金融科技”是普惠金融的核武器,是不是拥有了金融科技就能在普惠金融市场“无往而不胜”呢?是不是拥有了强大的金融科技就一定能成为普惠金融业务市场的“霸主”呢?

金融科技似乎很时髦、很先进、很高大上,但这两个问题的答案却并不肯定。要想进一步回答这个问题,还得从普惠金融的核心特征说起。为了便于叙述,在此以普惠金融提供的信贷资金融资这一核心业务为例进行阐述。

普惠金融业务的核心特征:综合成本更低

与传统金融业务相比,普惠金融的核心特征就是更低的综合成本,即:低“运营成本”和低“使用成本”。前者是对提供普惠金融业务的金融机构来说,后者是对接受普惠金融业务的广大客户而言。

对提供普惠金融业务的机构来说,低“运营成本”是指提供信贷服务的运营成本分摊到单体客户(单位资金)的成本较低,这主要与支撑普惠金融业务的成本结构和业务模式密切相关。

对接受普惠金融服务的客户而言,低“使用成本”是指接受或享受信贷服务的综合成本远比传统金融业务低;这里的综合成本除指资金实际使用成本低外,还包括业务申请、受理和贷后的时间、操作和沟通等成本低。

低“运营成本”的双重来源:业务模式和成本结构

在更低的综合成本中,与海量用户相匹配的低“运营成本”模式是基础。对此,人们不禁要问:普惠金融信贷业务的低“运营成本”究竟来自哪呢?答案是两个方面:

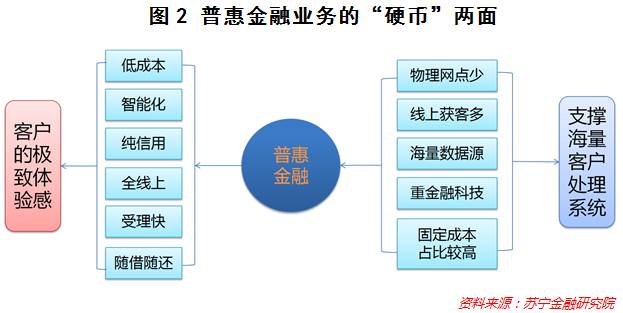

一方面,普惠金融的业务模式更加强调服务体验,“全线上、智能化、自动化、纯信用、低成本”,这是提升客户体验的主要支撑。

另一方面,普惠金融的成本结构突出表现为“物理网点较少、线上获客为主、海量数据接入、重IT技术投入”,这是支撑客户体验的基础保障。

就相互关系而言,普惠金融的业务模式和成本结构是一枚“硬币”的两面。从服务需求来看,客户体验直接决定业务模式的形成、演进和扩散,进而成为影响普惠金融信贷业务做强、做大的直接驱动力量。就服务供给而言,成本结构则是技术进步和客户驱动下的自然结果,其根本是利用更低的成本投入带来更好的使用体验、提升普惠金融服务的附加值。

低“运营成本”的坚实支撑:庞大的普惠金融家族

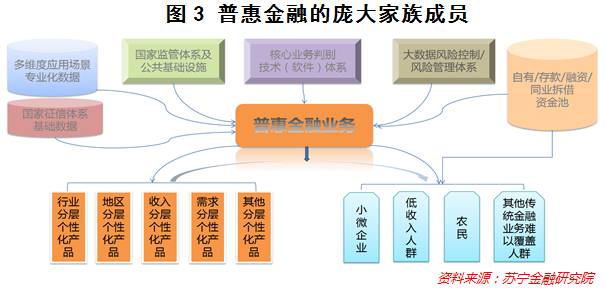

普惠金融的低“运营成本”并非“无源之水,无本之木”。说到底,普惠金融是靠什么实现“全线上、智能化、纯信用、受理快”等客户体验的呢?要揭开这个谜底,就需要从普惠金融庞大的家族成员和体系(参见图3)说起。

具体来说,主要分为五大体系:

(1)公共基础设施。这里的基础设施侧重指为普惠金融重点业务(如融资、支付、交易、理财等)提供接口开放、数据对接、反欺诈监管和业务共享平台,以及政策规范和外部监管等具有“公共品”特征的基础设施。这些是保障普惠金融业务发展壮大的“高速公路”。

(2)外部大数据体系。该体系重点包括国家征信体系基础数据和多维度应用场景专业化数据,这些数据在一定程度上属于共有信息。前者更多是政府机构授权金融机构使用,如人行征信、国税、地税和住房公积金管理中心等;后者更多是第三方征信公司或数据公司,如前海征信、鹏元征信和融360等。这些不同数据源及其交叉验证的属性或标签,能够更好地对客户进行画像、营销和预警,为普惠金融业务在“高速公路”上奔跑提供“地理坐标”。

(3)资金动员能力。该能力所带来的资金使用成本直接影响普惠金融业务的核心竞争力,甚至直接决定产品设计、风控准则和贷后管理及重点营销的行业、区域和客群等方向。该能力的培育和打造涉及多种因素,如自有资金量对外吸储规模、同业拆借水平等。在一定程度上,该能力所决定的资金成本和资金规模,是普惠金融业务的“油箱”,直接决定其能够在“高速公路”上跑多远。

(4)大数据风险控制/风险管理体系。该体系更多反映金融机构利用大数据进行风险控制和管理的能力,直接影响金融产品的设计、授信和贷后、进而决定客户的服务体验,成为普惠金融业务在“高速公路”上奔跑时的监视器和刹车闸。

(5)核心业务判别技术(软件)体系。该体系更多是金融机构利用自身基于特定行业所拥有特有资源、风险敞口对冲能力和专业技术/判别人员等优势,从公共数据中识别、提炼和挖掘出符合自身授信标准的客群。与其它四种可交易或公开性的信息相比,该体系具有专有性、独占性和难以复制性,是普惠金融业务中核心竞争力的来源。随着公共设施的完善、资金成本的透明和数据资源交易的便捷,核心业务判别技术(软件)体系越来越决定普惠金融业务能够在“高速公路”上跑多稳、多快和多远。

低“运营成本”的实现之道:“虾米策略”

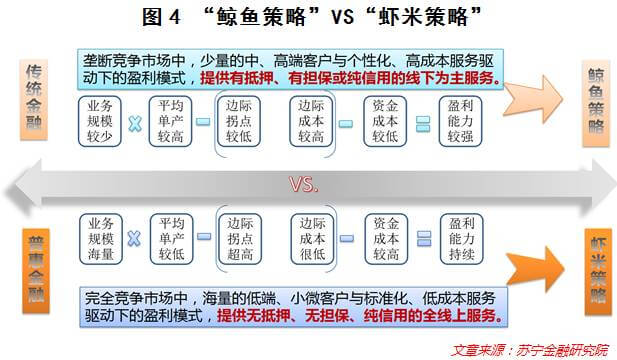

在传统金融业务中,金融机构围绕数量不多的“肥客户”,往往逮着一个“吃”一个,不惜动用大量的人力、物力为其提供定制化、精细化和优惠性的周到服务。当然,由于这些“肥客户”财大气粗,其所带来的收入大大超过投入的成本,从而成为传统金融机构的“香饽饽”。

对这种针对“肥客户”的策略,我们可以称之为“鲸鱼策略”。遗憾的是,这种策略至少存在以下三方面的风险:

(1)由于服务的定制化和个性化,运营成本随“肥客户”数量增加而增加,有些固定成本甚至是直线上升、难以分摊。

(2)随着市场竞争越来越激烈,“肥客户”所能带来的平均数量趋于减少、所能服务“肥客户”的平均收益同样减少。

(3)由于过度依赖数量不多的“肥客户”,使得风险趋于集中,风险集聚程度趋高。

与传统金融业务不同,普惠金融面向海量的“瘦客户”提供“全线上、智能化、自动化、纯信用、受理快”的低成本金融服务,业务模式更加倾向于“标准化、菜单化和分类化”,我们可以称之为“虾米策略”。

除了源于自身原因所带来的市场选择和客户定位差异外,普惠金融业务面向“瘦客户”市场至少存在以下两方面成长空间:

一方面,随着大数据所带来的充分信息获取,普惠金融所能覆盖的“瘦客户”规模将逐渐增加,由此可能带来整体市场空间扩大。

另一方面,随着“瘦客户”的逐渐成长,其后续衍生的融资需求、资金管理和投资理财等业务将趋于增大,同样带来整体市场规模扩张。

与传统金融业务相比,面向“瘦客户”的普惠金融业务至少具有四方面的优势:

(1)由于业务受理的标准化、自动化和智能化,使得成本投入随着客户规模扩大而带来单位成本降低。

(2)随着数据覆盖增加和交易场景扩大,“瘦客户”的潜在规模和市场空间逐渐扩大。

(3)海量的“瘦客户”便于不同行业、区域和客群之间进行风险对冲,为建立较为有效的风险分散机制奠定基础。

(4)海量的、留存的“瘦客户”交易记录具有独占性和专有性,自然形成普惠金融业务的信息来源,甚至成为普惠金融服务获得持续竞争力的重要来源。

从普惠金融业务的核心特征——“综合成本更低”出发,本文揭示了低成本的双重来源、支撑体系和市场策略,抛出了“核心业务判别技术(软件)体系”是金融机构参与普惠金融业务市场竞争力的核心来源。

(微信公众号:苏宁财富资讯;作者:李忠海 苏宁金融研究院新产业研究中心高级研究员)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号