扫描分享

本文共字,预计阅读时间。

现金贷大火,但是究竟该如何做?独角金融本周将推出一组文章从现金贷的贷前审核、贷后服务、催收等环节全面剖析现金贷业务流程。干货满满,诚意十足。

现金贷的风控到底该怎么做?

在牛耶学堂主办的“现金贷风控与贷后管理培训暨大咖研讨会”活动上,诚安聚立总裁刘志军在现场分享了全流程防控的系统性做法。

他的主要观点有:

1、在风控流程中,身份核验与反欺诈是小额短期现金贷最为重要的两个步骤。

2、小额短期现金贷的赢利机会主要有四点:一是需要高定价;二是必须低额,降低还款能力门槛;三是从行业层面看,大批机构参与可以借东还西滚动;四是复贷降低获客成本和获客成本。

3、在制定反欺诈策略时,要遵循三原则:集中性、异常性与稳定性三原则。

以下为分享的干货内容:

随着小额短期现金贷在中国的兴起,风控的作用更加凸现,主要集中在信用风险与反欺诈两个方面。

小额短期现金贷的有几个特点:一是额度小,500、1000、2000;二是期限短,7天、14天、21天还有1个月不等;三是定价高,年化低则70%/80%,高则几百。总体来数,小额短期现金贷是最低等信贷产品。

小额短期现金贷面向的群体也有三个特点:一是年轻人,二是低收入,三是不被其他信贷产品服务的人。这个群体规模达3000万-5000万人。

小额短期现金贷的盈利模式可以说是以高定价覆盖高风险。

这项业务的成本比较高,主要原因:一是通过率低造成获客成本高;二是客群信用层级低造成风险成本高;三是资金成本高;四是催收量大。

在这种情况下,小额短期现金贷的赢利机会就很清晰了:一是需要高定价;二是必须低额,降低还款能力门槛;三是从行业层面看,大批机构参与可以借东还西滚动;四是复贷降低获客成本和获客成本。

目前,监管对于小额短期现金贷的定价,并没有真正的管理起来,目前是否能超过36%,还不清楚。但整体趋势是,高定价不可能持续下去。行业要有危机感。

在风控流程中,身份核验与反欺诈是小额短期现金贷最为重要的两个步骤。

先说说反欺诈。反欺诈要先弄清楚欺诈类型,才能制定反欺诈策略。

欺诈的类型包括三种,第一方欺诈、第三方欺诈以及团伙欺诈。

其中,团伙欺诈中已存在一个庞大的黑产。

黑产中有几个方式:一是中介购买个人信息进行欺诈;二是中介和客户合谋进行欺诈;三是为了蓐羊毛的垃圾注册;四是盗号之后撞库脱库洗库。

黑产份子之间都是信息互通,我们则是各自为营。所以应对黑产,我们也需要联合起来。

反欺诈策略三原则

既然清楚了反欺诈的类型,那么究竟该如何制定反欺诈的策略呢?

反欺诈有一个简单的思维流程——是人还是机器?是本人还是他人?是不是坏人?也要从多个维度——账户、时间、设备、位置、行为、场景等方面进行操作。

在黑产圈里混了很久,和他们攻防了好一阵,摸透了一些他们的策略。总结出几条:

一是要有敬畏之心。对于反欺诈工作,要时刻保持警惕。因为如果有漏洞,对方会集中攻击,最终遭遇损失。

二是要接地气。不要觉得一些策略很LOW。反欺诈的策略往往都是以研究心理与行为作为基础的,有些非常生活化。

三是不要强依赖外部。不要以为接了同盾百融,就能安枕无忧,类似的反欺诈公司有足够的数据,但是不能百分百了解你们公司的业务,所以还是要自己构建自己的风控体系。

反欺诈策略三要点

一是集中性,各种维度的集中性。刚刚说了,如果对方发现你的漏洞,就会集中攻击;因此要做各种集中性的风控,才能应对紧急事件。

二是异常性,发现正常人群的离群点。这需要依靠模型来实现。

三是稳定性,本人此次行为和以往行为的变化。

全流程防控要义

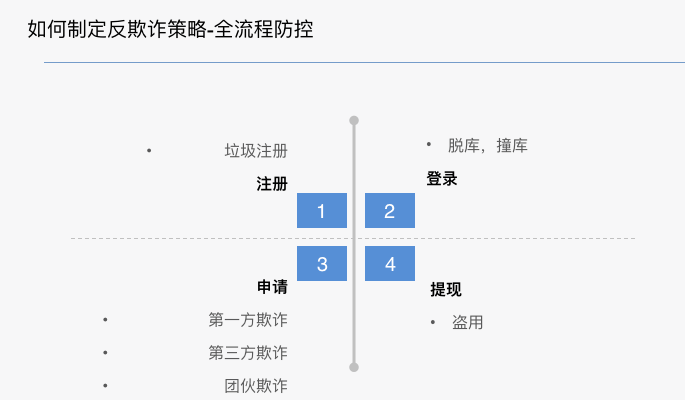

接着,我们来谈一下,如何具体制定反欺诈策略。这离不开全流程防控。

首先是注册。我们要防范的是垃圾注册。为什么研究垃圾注册?

目前我国有征信记录的人群只覆盖到4亿人,黑产会把目光聚焦到没有征信的人群上。当他知道自己可以借贷,肯定会下手。从数据统计上看,垃圾注册比正常客户的逾期高11.78倍。

垃圾注册以前主要在电商领域,注册后领券,后来互联网金融兴起,他们看到注册后可以拿理财金等,就把主要阵地转移过来了。

这个产业链里主要有刷客、黑客、卡商三个群体。

刷客发现机会,刷客会在黑客搭建的平台上,利用技术开工。黑客对技术痴迷,专门找平台漏洞,还会开发相关的技术。卡商多与电信运营商的代理商有勾结,他们负责开卡与养卡,虽然手机卡实名,但是目前还不能完全防范。

在注册这一环节,要抓取的信息有设备信息(imei、uuid、设备指纹)、IP、gps、mac地址、填写信息等。欺诈模式则是垃圾注册,特点是快且多,比较注册地址较为集中等。

第二个要关注的是登录环节,主要说一下撞库。为什么研究撞库?统计数据表明,网民中有70%使用相同帐号名密码登录多个平台;70%的被盗用户曾经发生过撞库。

目前撞库也有一个庞大的产业链。

首先是拖库,黑产会寻找目标数据库,利用技术,得到完整数据库;然后是洗库,他们将数据库逐层分离,分离出金融类账户,最终拿到现金收益;与此同时也会撞库,将拿到的数据尝试登录其他目标平台,最终也将拿到现金收益。

登录环节,抓取信息的信息与注册环节相似,包括设备信息(imei、uuid、设备指纹)、IP、gps、mac地址和填写信息;要防范脱库、撞库、洗库等欺诈模式。撞库的防控策略也要关注集中性、异常性和稳定性三个方面。

第三个要关注申请阶段的风控。

在申请前端,基本策略主要有两点,一是地址交叉比对(IP地址、gps地址、居住详细地址、工作详细地址、手机号地址、银行卡地址);二是通讯录使用:筛选特殊字眼(比如备注为‘贷’的用户)构造策略,黑名单占比策略,逾期占比策略等。

其中,如果通讯录包含特殊类别字眼,如赌、贷、花、宝等,那么要特别注意了,他们的风险一般会比较大。

到了正式申请阶段。基本策略也有两个:一是重视反欺诈类相关策略:例如各个维度的集中性策略(包括联系人一对多,公司电话一对多等等容易忽略的策略);不同环节设备指纹不同的策略,还有异常性策略:手机设备号篡改策略(IOS越狱后专门的软件,Android,root后专门的转件),IP,gps修改策略等等。二是信用类风险相关策略,这类风险主要关注的是用户是否多平台注册,多平台申请,此处可以结合各类第三方信用评分情况。

第四是提现环节,主要防范信息盗用。盗用也就是以上讲的这些信息审核,需要,在实践中发现,人脸识别可以有识地防范此类风险。

整个风控流程如果这样做下来,做小额短期现金贷业务才能持续。

另外,平台还需要关注两大系统性风险。

一是监管风险。目前小额短期现金贷被纳入监管、如果实行准入,会造成从业者减少,一些客户找不到还款资金。如果以后监管控制定价,行业将不能持续用高利率覆盖高风险。

二是市场风险。行业自身如果不能有持续的现金进入,或者进入小额短期现金贷资金减少,会造成资金断裂。如果余额越积越多,最终或无法找到足够多的新贷款来还贷。

整体而言,企业要对自身业务有深刻理解,包括流程的理解与数据的理解,不要过多依赖外部,才能做好自己的风控体系。

有啥催收问题想和独角金融讨论的,欢迎留言,欢迎联系作者微信:fibreguy

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号