扫描分享

本文共字,预计阅读时间。

2016年8月24日,银监会正式下发网贷暂行管理办法,明确指出网贷行业发展的方向是小额分散、普惠金融。自此,互金行业一下子涌向汽车金融、消费金融、小额信贷。按照贷款对象不同,又分为校园网贷、白领分期、蓝领分期、农村金融。

其中,网贷机构校园贷被全面叫停,白领分期又成为一片红海,而蓝领、农村金融被认为一片蓝海。然而,消费金融领域早已竞争惨烈,渠道早已向二三线,甚至三四线城市下沉,蓝领消费市场也早被瓜分。

剩下一个诺大的农村金融,还是一片刚开垦的沃土。

近年来,农村金融在阿里、京东的带动下成为热点。比较尴尬的是,农村金融至今都还在探索和开垦中,并未形成类似汽车金融、小额信贷、消费金融这样近万亿的规模。

农村金融的绊脚石

之所以如此,主要问题在于农村几乎没有征信。相关数据统计显示,农村人口已建立信用档案的只占25%左右,而已进行信用评定的只有18%左右,个人信用不完善成为农村金融发展的绊脚石。

事实上,个人征信不完善的农村,做好金融也并非不可能。1974年,一个叫穆罕默德·尤努斯的人在孟加拉创立了小额贷款,其贷款的主要对象还是贫困农户,1983年,尤努斯正式成立乡村银行(格莱珉银行)。

遗憾的是,格莱珉银行的“五户联保”来到中国却水头不服,聪明的中国人认为,凭什么别人借的钱要自己去还,因此,一旦有人出现逾期,其他人就都不认账。这种“只顾自己,不管别人”的逻辑,注定格莱珉银行模式在中国行不通。

虽然如此,农村金融在阿里、京东的带动下,近年来还是有了很大发展,尤其是互金行业兴起之后,农村金融进入一个高速发展期。

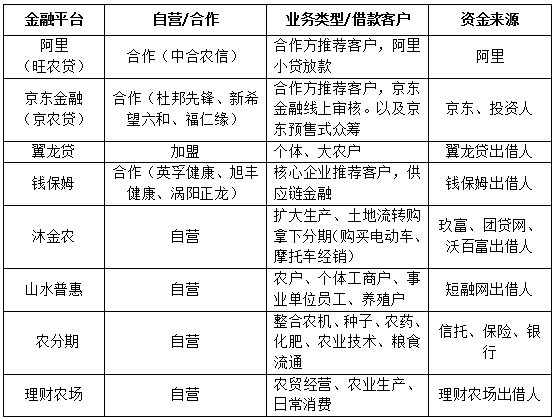

据不完全统计,主要涉足农村金融的互金企业包括,阿里、京东,以及翼龙贷、沐金农、山水普惠、农分期、理财农场,以及最近刚刚准备发力农村金融的钱保姆。

遗憾的是,互金领域至今没有出现农村金融的独角兽,即使今年一大波互金平台赴美IPO,但这些似乎都与农村金融无关。不过,在互金政策的影响下,农村金融近两年发展势头强劲,并在合作、加盟、自营三种模式下竞相角逐。

一、合作模式

农村金融之所以没有出现独角兽,主要原因是,农村没有信用支撑。这也决定了,阿里、京东进军农村金融的路上,无一例外的选择与机构合作,让合作机构开发客户并做风控审核,自己则做线上审核及提供资金。

除此之外,京东农村金融还有预售型众筹。也就是说,农民在平台融资,最终收益不是现金,而是对应的农产品。这让农民在获得贷款的同时,顺便解决了产品销售的问题。然而,并不是所有的产品都适合预售众筹,毕竟对投资人来说,最终还是期望现金收益。

与阿里、京东的合作模式不同,钱保姆在股东辽宁森森的引导下,进入中草药产业深耕,这是钱保姆资产端继汽车抵押之后,在农村供应链的全新探索,并计划从东北地区出发,向全国优质中草药药材产区发力。

事实上,虽然种植中草药的利润很高,但核心企业的付款周期普遍较长。因此,对中草药种植户而言,药材种植周期长,想要发展生产(例如购买种子、更新设备)、扩大规模(例如承包林地),就得靠贷款来获得周转资金。

在风控方面,钱保姆通过对借款企业所处的行业环境,以及产业链所处的地位进行综合授信,把单个借款企业及农民个人不可控风险转化为供应链企业整体的可控风险。对核心企业来说,在整个环节中有了借款人的应收账款做担保,能对推荐客户提供连带担保。

二、加盟模式

一直以来,翼龙贷的加盟模式都备受争议,然而这并没有影响其发展。相比自建网点,加盟模式更容易完成布局。截至目前,翼龙贷在全国已超过1200个加盟商,平台累计成交突破700亿元。

翼龙贷的主要借款客户是养殖户、果农、加工厂、服装厂、建筑工程等以及农民房屋装修等资金周转。这部分客户是银行服务不过来,或是银行不愿意服务的人群,主要原因是,这些人大部分都处于创业初期,或是根本拿不出银行想看到的流水。

事实上,这些人在农村不仅不穷,相反是一些有经济头脑,敢于并善于做生意的人。这些人对贷款其实很谨慎,因为对一个农民来说,贷款还是一件很没面子的事。因此,一旦有平台能够贷款给他们,其资金压力就会得到缓解。

然而,这部分客户的风控很难做,如果不是当地人,根本搞不清楚他们的状况。因此,翼龙贷坚持加盟模式,让当地有经验的人去服务他们,只有这样,翼龙贷才能把好风控关。

因此,翼龙贷的加盟条件规定,加盟商除缴纳保证金,承担相应风险外,还要求至少有一名股东是本地人,并且具有金融从业经验,股东名下可见资产200万以上。

三、自营模式

相比翼龙贷加盟模式下的农村小微金融,沐金农农村版的消费金融发展更快。这一业务模式与捷信、佰仟类似,只不过业务范围不在城市,而是在城镇及农村。消费金融在城市之所以成熟,得益于芝麻信用、互联网大数据的支持,但消费金融来到征信不完善农村,则更考验平台的风控水平。

对此,沐金农甚至提出整村授信的概念,农村的人与人高度相识、生活方式高度相似、需求高度相同。因此,通过了解整村的基本信息,调查日常生活及信用记录,为整村授信具有普遍性和低成本化。

与沐金农做消费金融不同,山水普惠扎根农村做小额信贷,其服务客户除养殖户、个体户之外,还针对事业单位员工推出小额信贷产品,如果在加上短融网的车贷、房贷业务,山水普惠大有什么都做的趋势。

山水普惠的总经理张翼认为,由于农村借贷的服务成本过高,且暂时没有与之相适应的、成熟的风控系统。因此,用笨重的自营模式,最本土的方法,是目前最好的捷径。

事实上,无论是沐金农还是山水普惠,以及农分期、理财农场,只要是做农村金融,如果不是与其它机构合作,而是自己开发业务,注定没有捷径可走。因为做农村金融业务,只有实地走访,才能成为时间的朋友。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号