扫描分享

本文共字,预计阅读时间。

2018年2月,中国人民银行披露了首张设立经营个人征信业务的机构许可信息公示表,百行征信有限公司成为首家获得个人征信业务的机构。百行征信的成立,标志着我国个人征信体系建设迈出了很大的一步。

一、个人征信建设迎来利好,推动征信应用场景的拓展

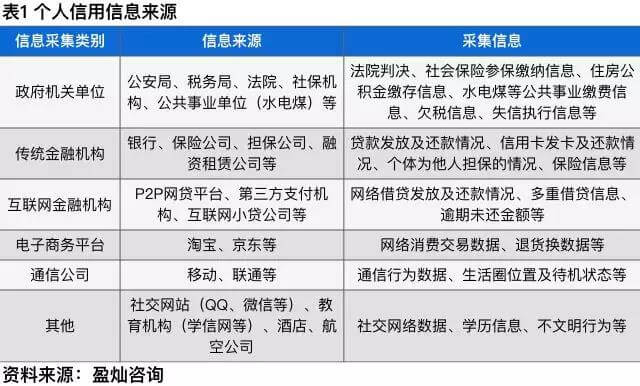

早期,从事个人征信服务的机构多为政府主导的,如中国人民银行征信中心和上海资信。中国人民银行征信中心是中国人民银行的直属事业单位,上海资信的控股股东为中国人民银行征信中心。我国个人征信数据库开始的信息收集来源主要是商业银行,随后开始从法院、公安机关、水、电、煤气等公用事业企业以及保险公司、财务公司、典当公司等企业采集个人信用相关记录。

随着网络借贷、消费金融、共享经济等新型金融业务的快速发展,以央行征信中心为代表的政府主导的征信体系已经无法完全满足市场需求,加之大数据、云计算等新技术的日益成熟,中国的个人征信市场迎来了新的发展机遇。2015年,人民银行印发《关于做好个人征信业务准备工作的通知》,要求芝麻信用、腾讯征信等八家机构做好个人征信业务的准备工作。2018年2月,百行征信获得我国首张个人征信业务牌照,公示信息显示,百行征信有限公司业务范围为个人征信业务,注册资本人民币10亿元,由中国互联网金融协会、芝麻信用、腾讯征信、前海征信、考拉征信、鹏元征信、中诚信征信、中智诚征信、华道征信共同持股。

相比于传统的金融信贷数据,网购、移动支付、互联网信贷以及互联网理财等活动均留下了信用数据越来越多,并且这些信用数据覆盖范围也越来越广。互联网经济在培育用户新金融习惯和消费习惯的同时,也丰富了个人信用数据可采集的维度和广度。

当前互联网金融机构的征信数据已经不单单限于传统的金融信贷数据,还会通过挖掘网络数据,更加真实的预测客户当前及未来的还款能力及还款意愿,提高信贷服务范围。但是,由于行业对个人信用信息的渴求,也催生了非法收集、买卖个人信息等违法的乱象。

目前个人征信市场的参与机构主要包括:央行征信中心、上海资信、鹏元资信、芝麻信用、前海征信、考拉征信、华道征信等,外资征信机构主要是FICO、益博睿,外资征信机构主要提供信用决策引擎和信用评估技术服务。

百行征信由中国互联网金融协会牵头,与芝麻信用、腾讯征信等8家市场机构共同出资成立。8家民营征信公司均有一定的个人信用基础数据,互联网金融协会也在2016年9月9日开通了信用信息共享平台,蚂蚁金服、京东金融、陆金所、宜人贷、马上消费金融等机构已经正式接入。据悉,截至2017年11月,收录自然人借款客户3000多万个,借款账户累计6000多万个,入库记录2 亿多条。由此可见,互联网金融协会具有一定的征信基础,以互联网金融协会牵头的百行征信数据采集的重点将是整合征信数据,合法合规采集、共享和使用信用信息。

二、场景应用逐渐丰富,新兴领域成为重点

金融信贷一直是个人征信的主要应用场景,尤其在传统的金融机构的应用更为广泛。随着互联网技术的不断普及,互联网金融、共享经济等新兴产业应运而生,个人征信产品的开始应用在网络信贷、租赁等金融及生产类的场景中,P2P网贷平台、消费金融机构、共享经济等已经成为个人征信产品的主要客户。

P2P网贷平台

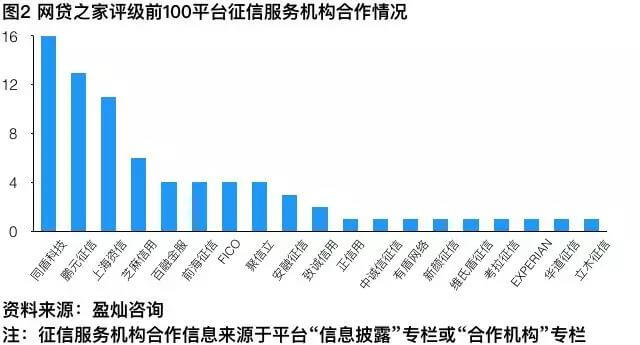

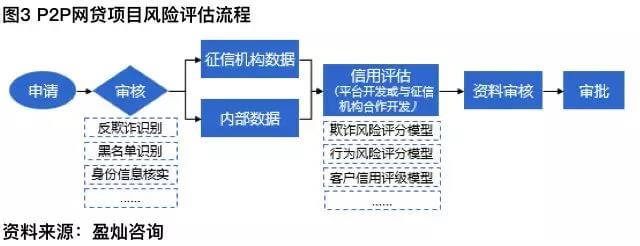

目前P2P网贷平台没有纳入央行征信系统中,难以直接获得央行征信服务。同时,央行征信的覆盖范围与互联网活跃用户有出入,无法全面、有效地反映借款人在非银行机构间的借款信用信息。P2P网贷平台通常会选择采用大数据征信和人工审核相结合的方式,提高借款人信用评估的准确性。在征信服务机构选择上,以网贷之家2018年2月评级前100的平台为样本,其中公布了合作征信服务机构的平台有35家,主要集中在同盾科技、鹏元征信、上海资信这三家机构,超过10家平台与这三家平台合作,具体如下图所示:

一般而言,P2P网贷平台对借款人各方面有效信息收集的越多,风控模型的精准度越大,预测也就越准确。因此,P2P网贷平台可能会选择与多家征信服务机构合作,以你我贷为例,平台业务多以个人信用贷款为主,因此对平台风险控制能力的要求较高。目前,你我贷采用大数据征信审核借款人信用,与鹏元征信、上海资信均有合作。你我贷是上海资信的会员并加入网络金融征信系统(NFCS),共享央行征信中心数据库;鹏元征信为你我贷借款申请提供征信数据查询服务。此外,你我贷还引入了美国FICO(费埃哲)的决策引擎及信用评分卡来完善平台的风险管理系统。

最初,国内P2P网贷平台沿用了海外传统的P2P网贷模式,即纯线上“点对点”的信贷模式,即平台只做中介方。但受制于我国征信环境的影响,行业内逐渐出现了通过引入资金垫付、担保制度、风险准备金等方法来保障出借人利益的模式,平台开始承担信用中介职能。近年来,监管层多次强调P2P网贷平台的定位为信息中介而非信用中介,“去刚兑”已经是一个行业发展的必然趋势。未来,随着百行征信对互联网信贷数据的整合,将有助于解决平台“刚兑”问题,同时解决借款人互联网多头重复借贷的问题。

消费金融机构

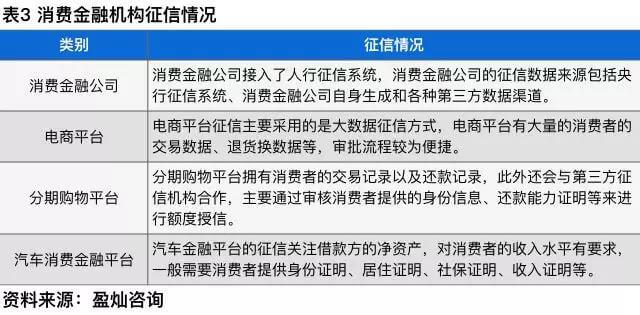

我国消费金融的品质日益的丰富,提供消费金融产品的机构也越来越多,如电商平台、分期购物平台、消费金融公司、汽车金融公司等等。除银监会批准成立的消费金融公司以外,大多数消费金融机构未接入央行征信系统,目前消费金融的征信水平尚处于摸索阶段。

随着“互联网+消费”模式的不断完善,征信在消费金融的应用范围也在不断扩大,如芝麻信用与天猫开新车合作,芝麻分在750及以上的用户不需要再进行信用评估,就可以在平台享受融资租赁购车服务,但需在线支付一成首付,而低于750分的用户,则需要进行信用评估。

其他新兴领域

随着互联网的发展,新兴行业的兴起,征信的应用场景也不断的拓展,现在已经拓展到了生活方面,如最近比较火爆的共享经济市场,就引入了征信。以芝麻信用为例,芝麻信用分除了可以用于评估借款人信用水平,还可以运用在共享单车,信用租骑等生活场景中,只要芝麻信用分达到一定的额度,则不需要交纳押金即可租用产品,或者可以享受先使用后付款的服务。

互联网的快速发展极大的促进了去中心化服务的发展,针对人们的出行、住宿、家政、运动健身等生活场景,越来越多的机构基于互联网创新了原有服务。但是基于互联网的服务需要机构与消费者之间的信息对称,征信机构具有数据处理和行业经验,当前各个生活场景对征信的需求正在不断的上升,征信机构也需要扩大征信产品在生活场景的覆盖范围。

三、个人征信的发展前景及趋势

个人征信的应用场景与数据来源是相辅相成的,当前金融(信贷、消费)领域是征信应用最主要、最广泛的场景。未来,个人征信将验收衍生出更多的场景。随着应用场景的不断增多,个人征信体系将更加的完善,可用于征信的数据也将越来越多,而随着个人征信体系的不断完善,也可以将征信拓展到更为广泛的场景上。未来我国个人征信发展趋势如下:

(1)个人信息保护将成为个人征信体系建设的重点。个人征信与个人信息保护密不可分,没有有效的信息保护,就不可能有充分的信息共享。当前我国《个人信息保护法》尚在制定中,《征信业管理条例》没有明确界定征信内容权力的边界。不少机构为了谋取私利,存在违规或者过度采集个人信息的行为,侵害个人信息隐私。据悉,百行征信收集信息将以个人负债信息为主,要求合法合规的采集个人信息采集,依法有限使用个人征信信息。

(2)互联网金融领域征信有望被填补。随着互联网金融行业的快速发展,行业内沉淀了大量的互联网信贷数据。但是市场上的个人网络信贷信息割裂,没有统一的信息共享平台,获取个人信息的成本较高、有效性差。百行征信由央行指导、中国互联网金融协会牵头筹建,互联网金融协会具有半官方性质,在整合互联网信贷数据,建立统一的信用共享平台具有优势。

(3)区块链技术将更多的被探索和应用在个人征信领域中。大数据征信虽然弥补传统征信覆盖面不足的缺陷,但是信用信息的相互孤立问题,信息隐私保护和安全问题仍然存在。区块链可以实现分布式数据存储、点对点传输、非对称加密等计算机新型应用技术。随着区块链技术的不断发展,未来区块链技术在个人征信中作用将进一步被探索,如建立安全的数据收集和共享个人信息平台等。

(文/盈灿咨询 高丽秀)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号