扫描分享

本文共字,预计阅读时间。

在P2P网贷行业野蛮生长的早期阶段,关于P2P网贷平台的各种信息及数据严重缺失。随着行业的逐步发展,平台的竞争关系凸显,平台开始在页面显著位置显示成交量、用户数等基础数据以提高营销能力。2016年10月28日,中国互联网金融协会发布了《互联网金融信息披露个体网络借贷》标准(T/NIFA 1—2016),随着国家层面披露指引的面世,平台需要披露的数据维度增多。相应地,各功能的互金系统应运而生。

本报告以“系统”、 “平台”为关键字,通过网贷之家等网站检索互金领域的已使用及建设中的系统,其中不包括为P2P网贷提供外围服务如征信、客户资金银行存管的系统。根据查询结果,以功能分类,这些互金系统大致可分为以下五个类别:

1. 基本信息共享系统

目前,较多的互金系统属于基本信息共享系统。平台首先通过会员管理平台接入系统,然后通过其他开放平台,分类展示平台基本情况、产品信息、运营成果等信息。基本信息共享系统,可以打破各平台间的“信息孤岛”,降低监管机构、平台与投资人之间的信息不对称,助力提高行业透明度。具体系统及功能如下表所示:

资料来源:各协会网站、盈灿咨询

注:“是否开放平台”指的是是否对投资人开放

互金系统不仅整合了散落在平台的海量数据,也实现了组织开发机构从地方到中央的升级。从表1可见,中国互联网金融协会组织开发出多个基本信息共享系统,如2017年6月上线的《互联网金融登记披露服务平台》,接入了陆金服、微贷网、搜易贷、有利网等18家平台,披露的信息相对较全,包括机构信息和运营信息。以在该平台信批较为全面的有利网为例,有利网是中国互联网金融协会的首批会员单位,同时也是首批接入中国互联网金融协会登记披露服务平台的单位。根据该平台的信批数据显示,截至2017年5月31日,有利网实缴资本为5000万元,撮合成交的借款总额为327.07亿元,累计为220万人提供融资服务,人均累计融资金额为1.48万元;累计吸引了75万投资人,人均累计投资金额4.33万元,资产端和资金端均较符合小额分散的特点。

由以上可见,互金系统披露的信息已从最初的反映经营成果的基础数据深入到反映运营质量的核心数据,首批10家平台的部分交易及逾期数据如图1所示:

通过体验基本信息共享系统,我们发现部分系统操作的流畅度有待提升,对于特殊标识的含义还有待说明,部分系统网页公示信息更新频率有待提高,部分系统网页公示信息和移动端公示信息一致性需再考究,部分系统接入的数据口径及单位有待统一,数据精准度还有提升空间。

2. 信息校验系统

信息校验系统覆盖了电子合同验伪系统、借款人查询系统及从业人员资质查询系统。

虽然P2P网贷行业严监管下,平台造假成本高企,但平台爆雷时有发生。有的恶意诈骗平台高仿程度非常高,也会披露借款合同事项。当对平台披露的合同存疑时,可使用电子合同检验系统,查询电子合同的生成时间和生成后是否被更更改。

P2P网贷投资的风险来源之一是借款人骗贷风险,借款人通过拆标形式在多个平台借贷。但目前行业内正常运营的P2P网贷平台多达2000多家,实现借款人信息共享困难重重,核实借款人在其他平台借款情况存在较大难度。互金系统的构建共享了部分借款人信息,如提供逾期名单共享的系统还将共享重复借款人名单及欺诈名单,一定程度降低了借款人骗贷风险。另外,可查询借款人近年来借贷行为的系统,提供了明文查询和密文查询两种查询方式,可供查询借款人近2年的借贷行为数据,包括已经结清贷款、正在进行的贷款和逾期情况,也可用于验证借款人在其他平台的借款情况。另外,共享借款人贷款行为数据的系统也共享了借款人的不良贷款信息、逾期贷款信息及正常贷款信息。监管层及平台通过几大系统的交叉验证,共同把控网贷行业借款人风险。

另外,也有平台提供从业人员查询功能,在平台入口输入目标人员关键信息,可了解人员的工作经验(从业时间,从业机构,从业岗位等)、资质认证(行业内所获得各种资质信息)、所获奖励、处罚等信息,进而确保网贷行业从业人员个人信息相对真实、可靠。

信息校验系统设置较为人性化,页面提供了明文转密文查询工具,便利了提交校验申请人的查询操作,也保护了提交校验申请人的隐私,但信息校验系统对待校验的信息有明确的格式要求,限制了其他格式信息校验的可行性。另外,信息校验系统接入的平台数还有待增加。

3. 风险预警系统

风险预警系统基于大数据监测数据间的相关性,建立风险相关模型,实现对企业的风险监测。北京是行业内较早建立风险预警系统的地区,近年来为配合互联网金融风险专项整治工作,全国其他地方借鉴北京经验,建设了或正在建设风险预警系统。如国家互联网应急中心建设的国家互联网金融风险分析技术平台、深圳的非法集资监测预警系统等。

因为互联网金融业态较为丰富,统一监管存在技术难度,所以风险预警系统地方性特色明显,并且风险预警系统主要服务于监管机构、各地互金协会及其会员单位,所以基本上都不是开放平台。

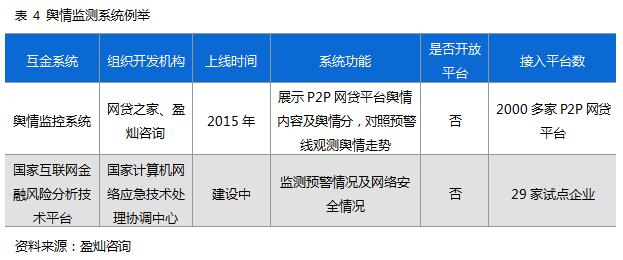

4. 舆情监测系统

舆情对P2P网贷平台的经营有重要影响,也能够帮助行业监管层、研究者及观察者把握行业动态。目前,涉及P2P网贷舆情的互金系统主要有国家计算机网络应急技术处理协调中心的《国家互联网金融风险分析技术平台》,网贷之家及盈灿咨询的《舆情监控系统》。

5. 社会监督系统

社会监督系统,可发挥社会监督职能,向监管机构或自律组织检举平台的违法违规事实,实现案前可防的效果,如国家互联网金融协会的《中国互联网金融举报信息平台》。

社会监督系统和风险预警系统均是防范互金风险发生,社会监督系统以实名举报形式、就发现的已经发生的事件向监管层检举,属于开放平台;但风险预警系统基于数据、模型、预警三位一体对未来可能发生的风险事件预警,一般仅对监管层和会员开放。

总之,互金领域系统构建日趋完善,中国互联网金融协会及各地网贷行业协会、金融办为主力,组织开发了较多的互金系统,这些互金系统的统计信息覆盖了平台、人员、风险预警及舆情等多维度信息,而且统计的信息也开始深入到平台较为敏感的逾期率等数据。另外,互金系统建设也充分发挥了社会监督职能,加大了平台违规成本。但同时我们也应该看到各系统接入的平台数有限,较多接入的是试点单位,试点成功后互金系统如实现行业全平台覆盖,那么P2P网贷行业透明度将大幅提升。同时,互金系统构建是系统化工程,还需配置专业人员定期维护,不断优化系统建设,提升系统使用体验度,助力互金系统更好发挥信息统计及风险防控职能。(文/盈灿咨询 王春影)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号