扫描分享

本文共字,预计阅读时间。

Apple Pay去年2月18日进入中国,现在已经整整一年了。但它在中国的遭遇,和它在美国的境遇迥然不同。

Apple Pay在美国所向披靡,迅速拿下了市场第一的位置。一份来自波士顿零售合作伙伴 (Boston Retail Partners) 的调查报告显示,在美国,Apple Pay 刚刚超越了 PayPal 称为了当地移动支付市场新老大。数据显示,目前全美已有 36%的商家开始支持 Apple Pay,而同期 PayPal 的支持率为 34%。而在一年前,Apple Pay的这一比例还不到20%。

但在中国,情况很明显:这一年中,这家全球掌握着最多现金,能把手机行业90%以上的利润收入囊中的公司,在推广它的支付工具时,表现得不尽如人意。

目前微信支付宝的市场占有率,如果从备付金来看,它们的市场份额已十分接近——规模分别约为1600亿元和1500亿元,合计占全行业客户备付金总量的70%、市场份额前十名的90%。Apple Pay如果在统计口径中算作银联体系内,目前市场份额依然属于长尾部分。

这是为什么?

无为而治的Apple Pay,和进击的微信支付宝

想象一个场景,当年你要求使用Apple Pay时,收银员要么是直截了当的拒绝,要么就是反问你“什么呸?”。这样的情况只要发生几次,就会给你的内心造成负担,如果机具再出点幺蛾子,你还会每次都“强行Apple Pay”吗?

支付难就难在要同时激活两头。一方面,要开拓更多场景,让更多商家支持;一方面要给用户带来方便,最好还有点补贴。换句话说,这是个“先有鸡,还是先有蛋”的困境。而且,就像“第二宇宙速度”,只有速度超过某个临界点,才能逃逸地心引力,离开地球;支付也一样,只要用户和商家没有多到超过某个临界点,就会前功尽弃。

然而,Apple Pay在中国,除了依赖银联,几乎处于“无为而治”的状态。

当然,银联是一个原本很有能量的合作对象。据财新报道,2016年迪士尼门票收入估算可达40亿元,园区内消费总计200亿元,银联本可凭一纸独家支付协议,锁定当年至少240亿元的巨型支付场景。

但万万没想到,在2016年12月银联推广期间,当中国银联人士走进迪士尼园区后发现,家家店铺门口都站着支付宝地推人员,举着二维码招揽游客使用支付宝,店员也帮着推介二维码支付。“挺无奈的,店内不许用支付宝的标志,支付宝就用人。”

银联和Apple Pay一起丢掉的,何止是迪士尼这样的大场景。2016年2月,Apple Pay接入星巴克等线下门店,被视为银联NFC支付翻身的标志性事件。星巴克近2500家店铺支持Apple Pay和 “云闪付”,当时没有接入其他第三方支付。然而,不到一年,这种独家地位就被微信支付给攻破了,微信顺利接入。

面对这么拼的竞争对手,Apple又有多拼?

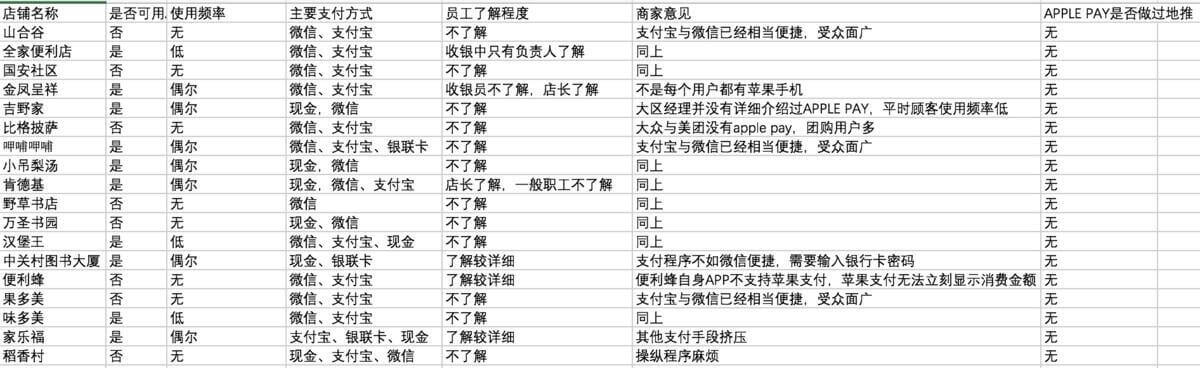

36氪决定走访一下中关村——这是摩拜单车最先投放、庄辰超的便利店最优选址的区域,人流密集,IT从业人多,愿意接受新东西,是很好的新业务试水拓展地。调查的基本结论是,使用频次低,店员基本不了解。苹果也从未做过地推。

在走访店铺的整个过程中,面对收银员一脸茫然,我的挫败感很严重。居然要靠用户用人肉去推动市场教育,苹果该醒醒了。

再反观支付宝和微信,它们撬动最初那几下显得相当有策略。先是把五道口、三里屯这些关键区域的全部商户拿下,通过大量烧钱来无死角部署二维码,并补贴所有用户,让用户养成习惯,一旦形成某种势能,等用户再去其他地方,就会迅速迫使其他商家跟进。但Apple Pay显然还没有形成这样的效应。

与微信支付宝直接去谈下大型商超和渗透小型商铺,Apple Pay谈合作的对象大多都是银联和银行,对毛细血管般的长尾支付场景并未在意。

习惯的力量很可怕。总之,要反复让用户使用,乃至让这种使用习惯深入人心。这不仅需要主动去游说商户,需要靠地推大军去收银台反复提醒商家摆好宣传物料,还需要反复去占领用户心智、维持频次——微信和支付宝都不想错过的春节红包,同样也是出于这个目的。

撇开上述商户拓展工作不谈,即使是最基础的工作,Apple Pay做得也不好。

只有业内人士才清楚,除了无需调用软件就能在熄灭屏幕状态下支付,Apple Pay主要基于NFC近场支付和指纹作为签名,安全性比二维码高出很多个量级,也能处理微信、支付宝这种移动支付所无法支持的“大额支付”,但这些亮点,并没有变得广为人知。

普通用户通常也不知道,即使商铺在收银台没有贴上Apple Pay的标志,但只要pos机具有银联推出的“云闪付”功能,就一定能用Apple Pay。

Apple Pay在中国的团队规模看起来并不大,在apple官网中,36氪发现新近招聘的228名职位中,只有7名是与Apple Pay相关的工作岗位,招聘要求还是全英文的,这个团队似乎没有努力地研究本土化策略,不仅地推和物料难得一见,市场公关也几无声响。

一个细节是,当36氪希望在apple中国官网以商家身份,获取支付业务支持时,点击查询页面的链接,不时会跳转到英文页面,这对一名普通中国商户来说,学习门槛高得惊人。

简言之,Apple Pay仅靠支付动作上能短几秒钟的时间优势,并不足以让用户扭转自己的使用习惯。它没有补贴,没有优惠券,没有使用场景,甚至在最基础的工作上,对商户都有理解上的麻烦。

不止是习惯

还有一个变量会影响用户的使用行为,那就是支付工具中留存的余额。

微信的优势在于,因为大量的互发红包行为,使得用户的虚拟钱包中留存了大量沉淀资金,用户会想要把这笔钱花掉,这也才是微信迅速接近支付宝市场份额的一个重要原因——2017年初,腾讯CEO马化腾称微信支付在线下已经全面超越支付宝。一位业内人士称,“微信目前是打开频率最高的App,支付宝的市场份额还会继续降低。”Apple Pay并没有这样的余额,这让它拿什么取胜。

支付其实牵动着一条长长的价值链条。通过支付这一入口获取交易数据,提供营销、会员管理等增值服务,包括行业解决方案等企业级服务,乃至衍生到信贷保险等金融服务。而Apple Pay只是单纯解决了一小部分的问题。

因此,选择以软件为支付载体的支付宝,认为硬件流派有一定的局限性,支付宝班委苗人凤曾对36氪说:支付并非仅仅是最后一刹那的体验,而是一条很长的体系,NFC主要是最后一小段的价值比较大,比如公交车刷卡很有价值。但NFC近场支付解决不了远程支付需求,使用面积目前还比较窄。且NFC仍然需要较大的投入,对夫妻老婆店、街边小摊贩的门槛太高了,不符合普惠精神。

Apple Pay得小心后院起火

2017年以来,蚂蚁金服在海外的扩展异常迅猛。

据《华尔街日报》报道,2月21日,蚂蚁金服向韩国最大的社交网络公司Kakao Corp.旗下的支付业务部门投资2亿美元,后者将成立移动金融子公司Kakao Pay。

2月17日,蚂蚁金服宣布对菲律宾版支付宝Mynt注资。Mynt 旗下拥有菲律宾最大电子钱包GCash,用于为手机充值、转账、线上购物和缴费,目前有300多万用户。Mynt旗下还有Fuse Lending平台,面向个人和小微企业发放贷款。

更早前的美国当地时间1月26日,蚂蚁金服宣布以约8.8亿美元对其进行并购美国汇款服务公司MoneyGram(速汇金)。MoneyGram分支机构遍布30多个国家,并在全球200多个国家与地区拥有35万个网点,连接了全球24亿账户,蚂蚁金服或将在跨境购物、汇款、中国企业跨境资金方面发力。

实际上,支付宝和微信支付已经在暗暗布局美国市场了。

Citcon是一家在美国帮微信和支付宝进行收单的公司,其分别在2016年的5月和12月签下支付宝和微信,成为它们在美国开疆拓土的帮手。Citcon创始人黄春波对36氪表示,商户总体对微信和支付宝都比较认可,知道品牌,但主要还是对“扫码支付”这种形式缺乏认可,因为大家习惯了刷卡,尤其是中小商铺对扫码研究不多。

不过,黄春波认为,现在推广扫码支付的时间点很好,因为支付手段多样化的时机来了。之前的时机都不算好,黄春波两年前还在visa任职并参与Apple Pay业务时,“当时有几个移动支付方案都失败了。”好在,现在Apple Pay来了,对商家来说,完成了很好的市场教育过程,也让微信和支付宝也搭了一次便车。

支付宝这类机构正在一步步侵蚀Apple Pay在世界范围内的地盘。苹果公司要长点心了。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号