扫描分享

本文共字,预计阅读时间。

金融科技的成功是争夺华美奖杯的无情挑战,它通过提供合适的平台、算法或服务模型来改善现存者根深蒂固的产品和过程,从而创造万亿收入规模的搅局机会。

但这样的成功却面临着许多挑战。有两个因素使得搅局非常困难:1)理财行为的变化节奏相对其他版块的S曲线类型变化更为缓慢;2)金融产品相对严格的资本要求,以及相应的监管和合规基础设施。简而言之,这是一场马拉松而不是冲刺比赛,在金融科技领域长期坚持和积累,从而真正实现搅局会非常困难。因此,创业和创新失败是常态;根据麦肯锡的研究,在网络泡沫时代,只有5家搅局者能够作为独立实体从450家金融科技公司中存活。

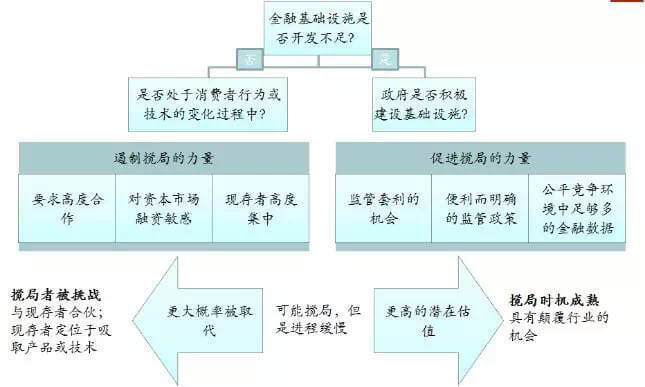

我们的金融科技挑战分析框架:有一些因素将影响变化的节奏,并通过搅局或与现存者合伙的方式来改变一家公司成功的可能性。我们评估了能够促进金融科技搅局和创新,并最终促使现存者改善经营的环境;虽然在环境、约束和竞争上有较大不同,我们还是过滤出了对于挑战分析框架最为重要的环境考量(见图1);我们希望以此帮助行业现存者、投资人和初创公司应对挑战,其在某一特定金融科技方面的尝试应该将自身定位于现存者的对手来使得创新的影响和潜力最大化。

图1:金融科技成功的挑战

摩根士丹利金融科技框架

资料来源:摩根士丹利研究

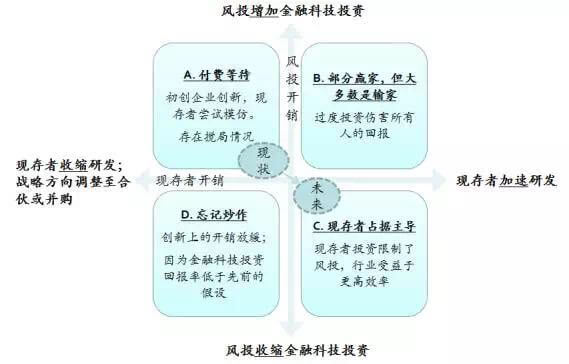

风投在金融科技方面的投资在2015年健康增长之后回归理性;现存者仍然占据主导地位。对金融科技投资的期望也许过高,而风投支持的金融科技投资在去年的减弱也印证了我们提出的一些问题。然而市场仍然需要进一步理性,我们预计风投机构将继续缩减相关投资。金融和支付方面的现存者,由于大胆且融资渠道通畅,更有可能加紧研发,并率先投资:1)风投激增已经催生现存者的反应;与此同时2)现存者受益于对监管趋松的预期,并开始配置成长型投资;3)消费者行为的变化虽然较为缓慢,但已开始期待新的产品和服务形式;4)银行仍然关注通过金融科技降低成本的途径。上述风投和现存者行为的结合代表着能够提高现存者投资回报率的范式迁移(见图2)。

图2:金融科技投资矩阵:风投及现存者投资预估

资料来源:摩根士丹利研究

本报告中我们着重分析了全球金融科技创新的14个关键领域,应用了我们的分析框架,并提供了前景展望。相关领域案例简介如下:

14个金融科技关键领域的14种生存模式:

1、美国信贷平台:由于搅局者受益于监管套利,我们仍然看多相关股份的持续投资机会;但由于资本市场约束已经被证明比我们先前预期的更为有限,因此我们继续持有相对2015年增速放缓的预期。

2、美国手机钱包(有实体商户):由于缺乏清晰的价值主张,相关应用的采纳可能仍然较慢,即使有苹果和谷歌等知名品牌的投资也需要花费数年的时间。随着零售商品牌云钱包版图的扩张,市场分割将继续。信用卡仍然是美国目前电子支付的主要形式。

3、美国数字钱包(电子商务和移动商务):这类钱包提供的价值支撑比移动钱包要清晰得多,但是paypal(PYPL)处于“成熟”的采用周期,且其成长性在股价上已充分体现,通过Venmo支付这样的新机会在较大收入基础上不太可能成为需求的推动者。苹果、维萨、万事达和谷歌等其他钱包供应商竞相争夺市场份额给PYPL带来了一定风险,但我们最新的数字钱包监控显示,这个过程将会变得很缓慢。我们把PYPL的目标价格提高到49美元。

4、印度电子支付:市场份额在不断变化,但是信用卡公司应该看到交易额绝对水平的改善。短期内,这将受益于POS终端的大幅增加——过去4个月增加了约100万个新终端。新技术可以超越传统的基于POS机的支付技术。

5、中国数字钱包:支付宝和财付通在获取O2O增长机会方面拥有同样的良好定位(如在实体商户中使用数字钱包),并最终将其优势在货币市场基金产品分销和互联网银行等其他金融领域中扩大。

6、B2B电子支付:未来3-5年,在低成本提升速度和效率的机会、日益增长的跨境支付获利、全渠道环境下B2B支付的消费化/电子化驱动下,我们预计B2B电子支付领域的风险投资将超过C端个人支付。

7、支付与金融区块链:现存者采用某种形式的区块链技术,在达到有效规模要求下的给定合作数额,将需要数年时间才能产生可观的成本节约。与此同时,区块链技术当前不会发生广泛的去中介现象。

8、保险科技:我们预计小企业保险销售方式将发生重大变化,预计到2020年,数字化销售占小企业保险市场的份额将从现在的约4%上升至15%到30%。这使得小型代理商或经纪人(如Brown & Brown和 UW)陷入困境,而运营商则有机会分到更多份额。虽然缺乏数据及专业核保技术可能使得努力付之东流,保险科技公司依然拥有巨大的机会。

9、机器人投顾: 由于品牌和网络是降低获客成本的关键(只要有恰当的技术),我们认为现存者将继续保持领先。在我们采访的公司中,约有70%的公司已经提供产品或即将在2017年推出。

10、商户收单技术:我们认为Square和Stripe为两个主题做好了准备:(i)移动商务的长期转变及可能出现新的商务体验(例如Uber,社交商务等)可以快速获得牵引力,(ii) POS技术的民主化使固有的软件/技术提供商处于有利位置。我们把Square的目标股价提升至20美元。

11、中国信贷平台:我们认为P2P平台可以抓住极大的增长机会,来为银行未(充分)覆盖的大规模市场提供金融服务。这个行业仍然处在早期;中长期来看,那些拥有较强的有效信贷审核能力,并能够善用技术降低借款人获客成本的P2P平台能够脱颖而出。

12、网上及移动转账:虽然对在线汇款机构的风险投资没有立即给现有经营者带来实质风险,但随着全球被银行覆盖人群的增多,以及现金交易向线上交易的最终转变,相关投资将再次明确定价的长期风险和盈利性。

13、日本开放式应用程序接口:开放式应用程序接口最早将于2018年4月投入使用;金融科技公司已经开始与各种金融机构签订合同。短期内,交易量增长可能超过利润增长;但从长远来看,我们预计开发佣金模型将允许银行从这些活动中获利,从而创造新的收益来源。

14、数字抵押贷款:非银行抵押贷款机构试图通过提供更为无缝的抵押流程来将自己与现存者区分。而现存者也在大力投资做同样的事情。 我们认为这种规模倾斜将有利于现存者,因为他们改善的数字化能力与金融科技玩家相当;而更为广泛的客户关系、利用资产负债表的能力以及较低的融资成本,使得他们能够抢占市场份额。(编译:璘鸢)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号