扫描分享

本文共字,预计阅读时间。

从星火燎原到几乎销声匿迹,校园贷最近两年的境遇可谓冰火两重天。

在好社交、爱自由、拼时尚的90后身上,校园贷仍然有大量的利益增长点可以挖掘,但是监管之手已经把大量的网贷平台拦在了门槛之外。

风云莫测,校园贷究竟变数几何?穷则思变,曾经的巨头们在压力之下又做出了怎样的转型?当然,转型之路的成功与否现在断言还为时尚早,我们不妨静观其变。

校园贷行业之变局

1、校园贷的兴起与隐患丛生

继2009年大学生信用卡被银监会叫停之后,校园借贷悄然兴起。虽然大学生没有稳定的收入来源,但在消费升级的大背景下,购物、创业、助学、培训等一系列消费需求仍然使大学生对资金的渴求有增无减。

据《2016大学生消费观念调查报告》显示,五年以前月支出不到500元的大学生比例将近四成,如今近四成的大学生开销在1000元-1500元之间。

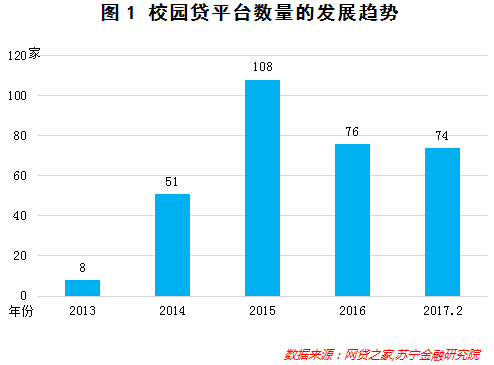

来自网贷之家的数据则显示,截至2015年,成立了108家校园贷平台(参见图1),2016年校园贷规模突破了800亿元。

校园贷主要通过分发传单、校园代理进行扩张。例如,校园代理每单提成在30-40元,相比于大学生动辄借款上千甚至过万而产生的高额利息,推广成本可谓十分低廉,再加上用户定位精准,以现金贷和消费分期为主的校园贷产品自2015年开始流行。大学生的消费欲望被一步步激发,但同时也为随之而来的乱象埋下了隐患。

由于许多大学生不具备财务管理经验,对信用消费的风险缺乏了解,大量非法机构与个人以低门槛贷款或者虚假宣传诱导学生,使之陷入超前消费、过度消费和多头借款的困境。

同时,“利滚利”等高利贷偿还方式将偿付链条延伸到学生的关系和家庭之中,让学生迫于暴力催收产生的负面影响而买单。

2、强监管的到来与行业洗牌

2016年校园贷恶性事件频发,裸条事件、欠贷自杀的新闻频频曝出,引发监管关注,一系列监管措施雷霆出击。

2016年4月,教育部与银监会联合发布了《关于加强校园不良网络借贷风险防范和教育引导工作的通知》,明确要求针对不良校园网贷建立日常检测、实时预警、应对处置等机制。

2016年8月,“停、移、整、教、引”五字整改方针出台。

2016年10月,银监会、中央网信办、教育部、工信部、公安部与工商总局联合印发《关于进一步加强校园网贷整治工作的通知》,要求相关部门提供有关网贷机构的登记、公示、监管信息。

2017年4月,银监会再度出台《关于银行业风险防控工作的指导意见》,明确禁止向未满18岁的在校大学生提供网贷服务。

2017年6月,中国银监会联合教育部以及人力资源社会保障部发布了《关于进一步加强校园贷规范管理工作的通知》,一方面责令网贷机构一律退出校园贷业务,并制定时间表,另一方面允许商业银行和各政策性银行尝试正规、阳光的校园贷服务。随后,中国银行和建设银行广东省分行分别推出“中银E贷·校园贷”和“金蜜蜂校园快贷”,以低息为特征的新校园贷业务满足了六部委风险可控的要求。

至此,各网贷平台与校园贷业务基本绝缘,行业大洗牌时代彻底到来。人们不禁要问:那些曾经的校园贷巨头,还好吗?

主流平台之生存现状

能做巨头的,从来都不是懵懂小孩,在暴风雪压境之下,他们已走在转型避险的道路上。来看几个转型经典案例:

1、趣分期

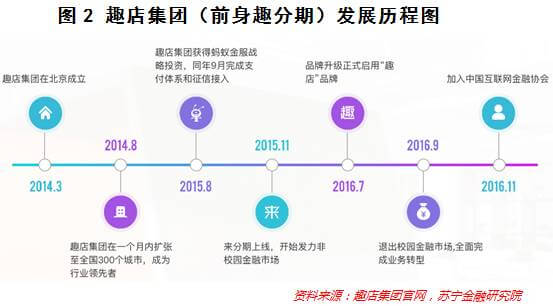

2014年3月正式上线的趣分期是一家针对在校大学生提供分期消费贷款的网络金融服务平台。

据艾瑞咨询的数据显示,趣分期重点布局北京、上海、广东、山东、湖北、四川、云南等高校数量庞大的省市,在2015年就已经覆盖3000多所大学,拥有超过5000名校园代理和超过10000名兼职员工。

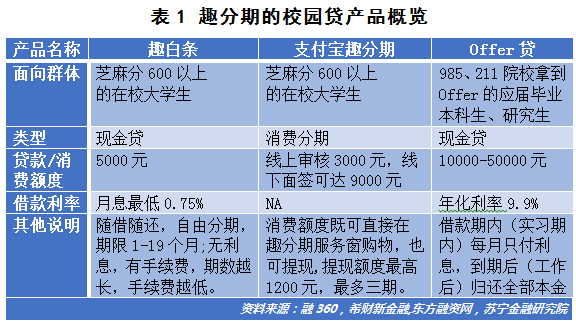

另据相关公告显示,趣分期在2016年1-7月的营业收入为4.78亿元,实现净利润1.57亿元。趣分期的代表性校园贷产品如下所示。

在完成Pre-IPO系列首期约30亿融资后,趣分期平台升级为“趣店集团”。 2016年7月的融资发布会上,该集团宣布出资1亿元人民币成立“趣助学”基金,旨在帮助贫困大学生顺利完成学业,待毕业后开始分期免息还款。

也是在这一年,趣店集团开始谋求转型,原因有二:

一是校园监管大幕拉开,网贷前景不容乐观;

二是校园贷业务因激烈的竞争已是一片红海,而学生也总有毕业的一天,CEO罗敏深感进一步开拓用户的必要。

转型后的趣店集团于2016年9月宣布退出校园分期市场,专注于非信用卡人群的消费金融业务,提供商品分期与现金分期。其中,商品分期主营3C、运动户外、美容美妆、服饰等商品类目,现金分期通过审核后最高可贷款20万元。这些产品的特征是低额度、短周期,符合蓝领用户的消费场景和偿还能力。

据其公开资料披露,趣店集团目前拥有超过3000万的用户群,2016年的交易额已达300亿。

2、分期乐

2013年8月成立的分期乐,是中国分期购物商城模式的开创者,如今已发展成为与趣分期分庭抗礼的互金独角兽。

当校园贷开展得如火如荼之时,分期乐的业务扩张也十分迅速,彼时其交易规模以平均每个月100%的幅度高速增长,拥有400万注册用户,月交易额突破20亿。

根据艾瑞咨询数据,2015年上半年分期乐所覆盖的高校数量同比增长334.9%,达2888家,全国地推人员超过20000名。易观国际2016年1月发布的《中国校园消费金融市场专题研究报告》显示,分期乐用户体验占比72.4%,用户消费意愿占比66.3%,所占市场份额远超其他几家。排名第二的趣分期在这两项的数字分别为38.6%和34.9%。

分期乐的校园贷产品主要是分期乐信用钱包,可用于分期购物、话费一卡通等充值服务、取现服务、O2O商户交易服务(例如通过“饿了么”外卖平台订餐)。2016年4月,分期乐平台增加了能凸显生活品质的轻奢品牌,意在吸引白领等互联网消费群体,深耕年轻人消费金融市场。同年10月,分期乐升级为“乐信集团”,截至当年年底,分期乐平台累计服务用户超过1200万人。

与趣分期不同的是,转型后的分期乐并没有完全放弃学生群体。

首先,凭借着自身的电商平台和第三方提供的物流配送,分期乐网上购物的经营模式可以独立于校园贷而存在。分期乐拥有线下34个营业网点,支持上门自提,248个城市能够送货上门,基本覆盖全国高校,这一体系在后续的转型中仍然有用武之地。

其次,分期乐还与银行合作,重返校园业务。据媒体报道,分期乐与工商银行联合开发了名为“工银分期乐联名卡”的校园信用卡,于2017年6月6日在南京大学、武汉大学、中山大学、深圳大学、四川大学、华中科技大学等九所高校启动线下试点。该联名卡在有效期内可免除全部年费,并且叠加业内最长的56天免息期限。

在未来,预计这种“银行+互联网分期电商”的合作模式将会进一步扩大。目前,乐信集团积极布局如表2所示的四大业务,希望打造集电商消费、金融服务、资产管理与信用评估为一体的互联网消费金融集团。

3、名校贷

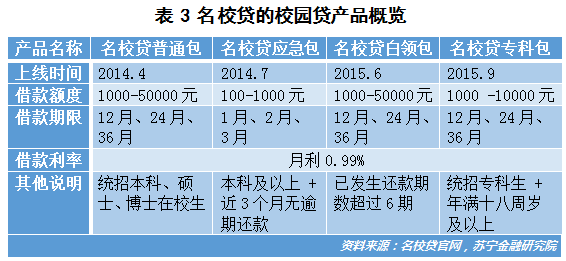

名校贷是麦子金服旗下一家专注于高学历年轻人微创业、教育培训和消费借贷服务的平台,于2013年12月由诺诺镑客开始运营。截止2015年底,名校贷业务已覆盖全国2586所高校,服务近3000万大学生,在本科以上大学生现金借贷领域的市场占有率为63%。

受益于校园贷业务的风靡之势与自主研发的“水滴”风控系统,名校贷不到50个人的运营团队在成立2年内创造了年化70亿元的累计交易额。据相关数据显示,消费金融行业的坏账率约为2.85%,而名校贷的借款综合违约率约为0.048%,债权的安全性能够在极大程度上得到保障。

名校贷在两个方面与趣分期、分期乐有较大差异:

其一,虽然趣分期、分期乐也为专科生开设了贷款服务,但名校贷提供的额度最高。趣分期的现金借款最高额度是1999元且使用完不能再次购买;分期乐的现金借款最高额度为3000元;名校贷于2015年9月正式上线了“名校贷专科包”,最高额度可达10000元。

其二,名校贷的资金放贷定位显著区别于趣分期和分期乐。名校贷秉承“实践金融”的理念,设立了100万元的“大学生创业基金”,并与共青团推动的青少年新媒体训练营(简称“青创”)合作,专款专项扶植优质创业项目。在申请名校贷的借款原因中,(微)创业用途达到了41%(参见图3)。

一个值得注意的转变是,2017年4月,名校贷官网发布公告称将于7月1日暂停新增校园网贷业务,转而向校园公益事业迈出新步伐。根据官网信息,名校贷已赞助1596个高校社团,后续也将倾力支持大学生实践活动。

综上可见,趣分期的转型好比《红楼梦》里的一句判词——“需要退步抽身早”,对校园网贷再无顾念;分期乐的转型好比《水浒传》里的梁山好汉最终接受了招安——与正规军银行联合发展校园贷业务;名校贷的转型好比《三国演义》赤壁之战前的等待东风——暂停校园网贷但并未全面终止,以待时机。

但无论采取哪种策略,校园贷业务越来越像一个回忆、一种念想。他们的未来在校园之外,在白领市场,只不过,这是另外一个江湖,真正的强手如林、白热化竞争,命运会如何,谁也说不好。

好在,时间会给我们一个答案。

(文/史泽宇 苏宁金融研究院实习研究员)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号