扫描分享

本文共字,预计阅读时间。

支付牌照每5年需要重新申请续展,在牌照只减不增的情况下,牌照价格水涨船高。合规意识不强、多次严重违规的支付机构将面临不予续展的风险。合规成为影响牌照价值的重要因素,本文将结合支付机构历年处罚情况重点分析哪些监管红线不能碰?

6月26日,央行公布了第四批第三方支付牌照(共93家)续展决定,其中9家机构牌照不予续展,2家机构业务范围被缩减。截至目前,前四批支付机构中因严重违规到期不予续展的支付机构共10家,另外还有3家被提前注销,10家被合并,加上最近补发的传化支付,270张支付牌照还剩248张。相比去年前三批的续展情况,本次续展要求更加严格,监管力度明显增强。

自2016年4月第三方支付机构风险专项整治工作以来,违规使用客户备付金、跨机构清算以及无证经营支付业务成为重点整治现象,并且去年8月第三批牌照续展后,央行有关负责人就表示短时间内原则上不再批设新的第三方支付机构。

一方面是央行对无证经营等违规行为打击力度加大(笔者在《监管升级,第三方支付五大禁区之一:无证经营支付业务》中重点分析了无证经营支付业务的典型表现形式及法律后果),另一方面是支付牌照“只减不增”的现状,导致支付牌照收购市场再度火爆,牌照价格也是水涨船高。由于支付牌照并非永久有效,而是每5年需要申请续展一次,若支付机构存在《中国人民银行关于<支付业务许可证>续展工作的通知》(以下简称“续展工作通知”)第六条规定的11种情形,将面临不予续展的风险,整改难度也将增大。因此除了业务类型、经营情况外,支付机构合规情况成了影响价格的另一重要因素。

本文结合不被续展、注销以及被处罚的情况,重点分析第三方支付机触碰哪些监管红线将导致牌照贬值或被摘?

从2014年-2017年央行公布的支付机构处罚的情况看,预付卡业务、银行卡收单业务属于受处罚的重灾区。触碰以下监管红线是不被续展、被注销、罚款的主要原因:

(一)违反客户备付金管理相关规定

(二)未经批准,擅自转让《支付业务许可证》

(三)违反银行卡收单管理规定

(四)违反反洗钱规定

(五)在支付业务设施安全及风险监控方面存在重大缺陷

监管红线一:违反客户备付金管理相关规定

1、为什么挪用、占用备付金屡禁不止?

尽管《非金融机构支付服务管理办法》(2号令)明确规定,“支付机构接受的客户备付金不属于支付机构的自有财产。支付机构只能根据客户发起的支付指令转移备付金。禁止支付机构以任何形式挪用客户备付金。”并要求“接受客户备付金的第三方支付机构必须在商业银行开立客户备付金专用存款账户,第三方支付机构不能动用客户备付金账户资金。”而且《支付机构客户备付金存管办法》也对客户备付金存放、归集、使用、划转等存管活动作了严格规定。但由于第三方支付最初发展的几年相关配套政策不完善,惩罚力度不够,因此第三方支付机构在实际运营中常常存在客户备付金与自有资金不分,银行账户数量多且过于分散,资金存放、使用形式多样,以及资金账户的关联关系复杂、透明度低等不利于央行监管的问题,导致客户备付金的监管基本形同虚设,第三方支付机构肆意挪用客户备付金的情况时有发生。相比其他支付业务,预付卡“先充值后刷卡”的业务模式更易沉淀大量资金,因此也成为了客户备付金挪用的高发地。尤其是对于一些现金流不充足且收入来源单一的小型支付机构,违规使用备付金更是频频发生。

2、法律后果及处罚情况

“保障客户备付金安全”一直是央行对支付机构监管的重中之重。占用、挪用、借用客户备付金行为属于续展工作通知第六条规定的不予续展的11种情形中最不能被容忍的行为,也是很多第三方支付机构被摘牌的主要原因。除了行政处罚外,倘若构成犯罪,还将依法追究刑事责任:这里主要是指因挪用、占用客户备付金导致涉嫌非法集资、挪用资金等罪名。以下为因挪用、占用备付金被注销及不予续展的企业(不完全举例):

监管红线二:未经批准,擅自转让《支付业务许可证》

2号令要求第三方支付牌照的申请人及申请人的主要出资人满足一定条件。

1、申请人不得为外资企业

2号令在支付牌照的申请与许可中,要求申请人必须为在中华人民共和国境内依法设立的有限责任公司或股份公司,“外商投资支付机构的业务范围、境外出资人的资格条件和出资比例等,由中国人民银行另行规定,报国务院批准”。这主要是出于金融安全的考虑,虽然文件中并无明确禁止外资入股第三方支付机构,但是从已经获批的支付机构和外资入股第三方支付机构的批复来看,均表明着目前支付机构牌照暂不对外开放。近期已有好几家意欲收购支付牌照的机构因为股东结构存在外资成分被央行拒绝。

2、申请人主要出资人需要满足盈利及无犯罪记录等条件

主要出资人包括2类:一是拥有申请人实际控制权的出资人;二是持有申请人10%以上股权的出资人。2号令为主要出资人设置的身份与经营条件为:(一)为依法设立的有限责任公司或股份有限公司;(二)截至申请日,连续为金融机构提供信息处理支持服务2年以上,或连续为电子商务活动提供信息处理支持服务2年以上;(三)截至申请日,连续盈利2年以上;(四)最近3年内未因利用支付业务实施违法犯罪活动或为违法犯罪活动办理支付业务等受过处罚。

3、法律后果及处罚情况

根据第三方支付机构有关规定,未经许可,擅自:(一)变更公司名称、注册资本或组织形式;(二)变更主要出资人;(三)合并或分立;(四)调整业务类型或改变业务覆盖范围的,不仅将面临警告和罚款,若被认定为变相转让、出租、出借《支付业务许可证》或超出业务经营范围的,则支付牌照将面临不予续展的风险,情节严重的,还将被提前注销。

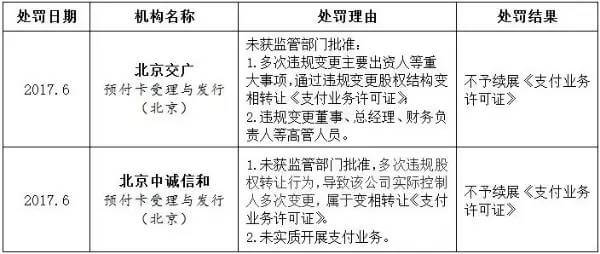

第四批未获续展的9家支付机构中北京交广、北京中诚信和、长沙商联、安徽瑞祥、乐富支付5家支付机构均存在未经监管部门批准擅自转让《支付业务许可证》的行为。具体以北京交广科技发展、北京中诚信和支付为例:

重点提示:

建议有支付牌照收购计划的机构,为了避免因受让主体资质不合格,导致不必要的损失,收购前审查股东和主要出资人是否符合有关条件。收购方应先保证股东结构中不存在外资成分,若存在外资成分可以考虑通过股权转让来剥离外资企业身份。若收购方想成为目标公司的主要出资人,还需符合2号令规定的主要出资人的条件。无论是支付机构出资方还是高管的变动,都必须严格按照相关规定向监管部门提出申请。若未经监管部门批准擅自进行重大事项变更,若被认为是变相转让、出租、出借《支付业务许可证》的,一旦支付牌照无法续展,收购方几个亿的资金很可能就打水漂了。

另外支付机构还需注意:自提交续展申请之日起,至人民银行作出续展决定之日止,不得办理或申请办理人民银行规定的变更事项(包括审核事项和备案事项)支付机构擅自变更导致支付机构续展申请相关材料、信息等发生重大变化的,视同提供虚假的或隐瞒重要事实的材料、信息。(文/护金符律师团队 谭鸿)

(待续)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号