扫描分享

本文共字,预计阅读时间。

近日,广东监管部门口头要求网贷平台“禁止一切形式的债权转让与服务”,引起媒体热议。在麻袋理财研究院看来,讨论政策本身是否合理意义并不大,因为结果无非是执行或不执行两种。我们假设个人债转被禁的情况下,网贷平台有哪些对策。

五年一度的中央金融工作会议,定调防控金融风险,监管政策趋严是大概率事件。对于网贷平台来说,提前想好应对之策,比讨论政策本身合理与否,更有实操价值。

一、网贷债权转让有哪些方式?

自从网贷监管政策出台以来,超级贷款人模式已被禁止,类资产证券化的债权转让也行不通。目前,网贷平台针对出借人的债权转让主要有合同转让和个人债权转让两种。

(1)合同转让

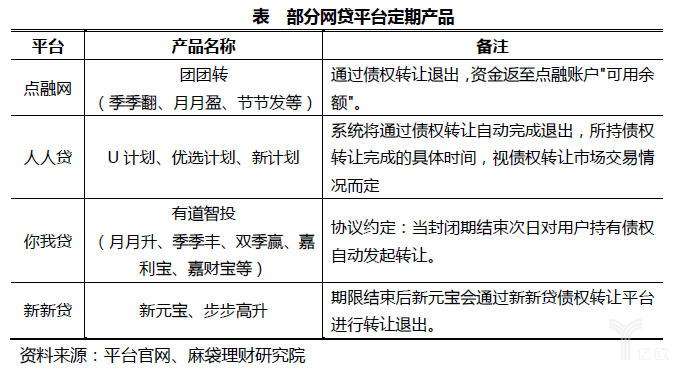

合同转让是指网贷平台向出借人提供各种定期产品,该产品用户持有期限与底层债权期限不同,在合同协议中约定通过债权转让方式到期退出。该模式主要由平台发起,提前系统设置好,用户持有一定期限后,平台帮助用户实现债权转让。

(2)个人债权转让

个人债权转让是指借款人实际借款期限与出借人投资期限相匹配,或者在产品名称中表明持有一段时间后可以转让的产品。该模式更多的存在于各大平台散标投资项目,出借人持有一段时间,遇到临时资金需求时,通过债权转让,实现变现。

二、债权转让禁令,对网贷平台有什么影响?

(1)投资端:中长期定期产品减少,甚至消失

从投资端看,由于P2P投资客户对资金流动性要求较高,因此,这类出借人投资长期高收益产品主要看重的债权转让功能。一旦债权转让被禁止,投资人就会倾向于投资短期产品,将会导致大量的长期集合标的募集期延长,甚至募集不成功。

(2)资产端:线上短期、超短期消费信贷平台将更有优势

从资产端看,对于借款人仅仅来自于线下的网贷平台影响更大,特别是汽车分期业务的平台。因为汽车分期产品一般长达三年甚至更长,一旦监管落地,对其影响较大。相比之下,部分经营线上的短期、超短期消费信贷的平台将更有优势。

三、网贷平台有何对策?

(1)投资端:债权质押融资(净值标)

事实上,债权质押融资在传统金融机构很早就有。早在2007年就有部分银行推出,目前银行普遍做法是只接受本行发行的理财产品作为质押物,且借款人与出质人为同一主体。(银行理财产品质押贷款,是指借款人以其在银行购买的理财产品收益权作为质押担保,在银行办理的信贷业务。)

同理,网贷平台债权质押融资是指投资人将持有的债权质押给网贷平台,然后申请贷款,也被称为净值标。之前就有部分平台尝试该业务,由于债权转让系统的存在,该功能的作用被弱化。

由于有债权质押,对于新的出借人来说,投资该产品风险相对较小。对于原出借人来说,当遇到临时资金需求时也可以解决后顾之忧。

但是,该模式解决不了出借人的大额临时资金需求。

因为根据《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《暂行办法》)第三章第十七条规定:“同一自然人在同一平台的借款不超过20万;同一法人或其他组织在同一平台的借款不超过人民币100万元。”

这就意味着出借人通过债权质押最多可以从平台上够获得20万借款。对于大额投资,特别是投资超过100万以上的出借人来说,临时资金需求暂时还是无法解决。

(2)资产端:缩短借款人借款期限,但是可以续借

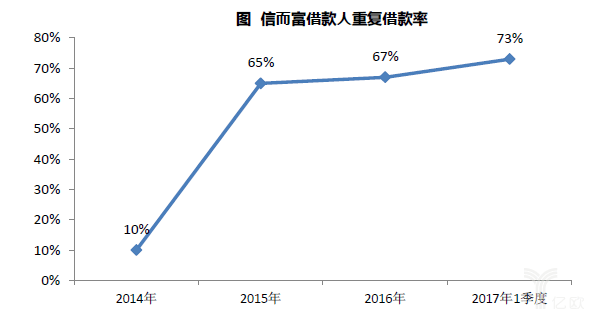

如果资金端被监管认为存在期限错配等合规风险,那么对于网贷平台来说,不妨从资产端考虑。类似于信而富,大力发展线上短期消费信贷业务,未尝不是一个选择。据信而富财报显示,2017年1季度,该平台促成借款交易总额4.85亿美元,其中线上短期借款超过80%,重复借款率继续攀升,由去年的67%攀升至一季度的73%。

四、小结

麻袋理财研究院认为,2017年是金融监管大年,监管部门把防控金融风险放在第一位。对于网贷平台来说,在各项政策出台之前,想好应对之策,提前理清思路,才能在激烈的竞争中快速适应变化。

(本文由麻袋理财研究院授权未央网发表,转载请联系微信公众号:麻袋理财研究院)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号