扫描分享

本文共字,预计阅读时间。

随着互联网金融专项整治工作的推进,网贷平台步入加速规范期。与此同时,不合规的平台也出现“爆雷”小高潮。

第一财经记者梳理发现,9月以来,已有十数家上线银行存管的P2P平台因逾期兑付问题或经营不善而停业。一直被平台拿来替自己背书的银行存管已难成为“靠山”。

多位业内人士在接受第一财经记者采访时表示,银行存管目前已经是平台合规的硬性指标,平台不能利用存管行作为宣传噱头。同时,即使上线了银行存管,平台自身经营不善、风险控制出现漏洞等原因依然会使其被淘汰出局。

网贷平台9月频繁踩雷

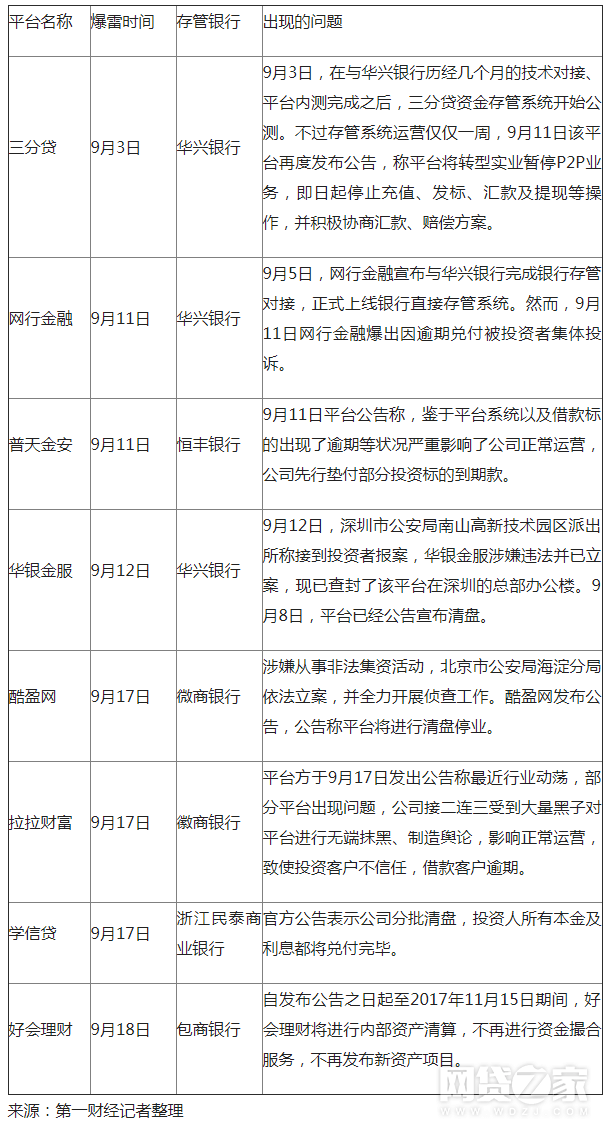

9月以来,互金平台问题频出,数十家已经完成银行存管的平台接连踩雷,三分贷、酷盈网、普天金安等接连爆发兑付危机,一些平台甚至在上线存管后的几天内就公告停业。

第一财经记者梳理发现,仅9月11日,就有三家平台公告出现问题。其中,普天金安发布逾期标的还款说明称,由于平台部分标的逾期,未能及时还款,鉴于平台系统以及借款标的出现了逾期等状况严重影响公司正常运营,公司将先行垫付部分投资标的欠款。这家平台于今年6月与恒丰银行签署协议,上线银行存管。

同日,网行金融爆出因逾期兑付被投资者投诉,但该平台并未就此事作出公开回应。而就在9月5日,网行金融刚刚宣布与广东华兴银行正式完成银行存管。

9月3日在华兴银行上线银行存管的三分贷也于9月11日公告称,平台将转型实业暂停P2P业务,即日起停止充值、发标、汇款及提现等操作,并积极协商汇款、赔偿方案。

网贷之家最新统计数据显示,截至2017年8月底,已有472家平台上线银行存管。但由于业务转型调整以及项目逾期等原因,9家成为停业及问题平台,其中3家平台为停业,6家出现提现困难。

网贷之家研究员刘美茹告诉第一财经记者,这9家中3家停业平台是因为战略调整或业务转型等原因暂时停止发标或者退出P2P网贷行业,这属于良性退出;剩余6家提现困难平台皆因部分项目逾期,导致无法及时回款,而产生集中兑付等问题,出现提现困难。

除上述停业及问题平台外,第一财经记者还发现,与徽商银行合作进行资金存管的拉拉财富,在包商银行存管的好会理财,纷纷于9月公告因逾期兑付问题,暂停P2P业务,与华兴银行签约存管的华银金服更于9月12日被警方查封,平台也已宣布清盘。

存管银行是否应背锅

记者通过梳理发现,上述发生爆雷的平台,多数是在华兴银行进行银行存管,平台爆雷是否与存管银行有关?存管银行该不该背锅?

对此,盈灿咨询分析师张叶霞对第一财经记者解释称,华兴银行目前是签约平台数量最多的银行,在所有存管银行里,其存管门槛相对较低,签约的大多数平台属于中小型平台,相对而言发生问题的几率也会高一些。但根据银监会的存管指引,银行对于平台的爆雷是没有责任的。

2017年2月22日由银监会发布的《网络借贷资金存管业务指引》明确指出,平台除必要的披露和监管要求外,不得用存管人做营销宣传。商业银行担任网络借贷资金存管人,不应被视为对网络借贷交易以及其他相关行为提供保证或其他形式的担保。存管行不对网贷资金本金及收益予以保证或承诺,不承担资金管理运用风险。

新联在线COO陈智诚也对记者表示,目前银行存管已经成为平台合规的标配,这些平台爆雷与存管是否上线并没有直接关联,而是由于平台经营不善、风险控制出现漏洞等自身原因而造成。

事实上,银行参与资金存管业务是存在很大顾虑的,因为平台爆雷会造成银行信誉受损的风险。“虽然历次监管办法、银行存管业务指引都一再强调,银行不承担平台运营和项目风险,但在网贷平台上线银行存管以来,从对行业的观察看,国内目前的投资人教育环境,特别是平台出事以后投资人‘抓住最后一根稻草’的心理,都让银行承担了过多的责任和风险,从而导致银行选择平台时以风险为第一考量点。”陈智诚告诉记者。

不过,也有观点认为,存管系统对银行的要求其实非常高,实力强大的存管系统可以从资金的流向上判断标的项目是不是出现问题,并对平台方展开监控。但是一些并不具备相关实力的银行存管系统,往往只是开个账号就“甩手”。

空中金融CEO赖效纲对第一财经记者表示,从理论上来讲,由银行作为存管方,安全系数是相对较高的,但银行存管的上线并不代表存管银行对P2P网贷平台的所有标的100%负责。银行只负责项目资金从出借人账户直接打入借款人账户,这样可以极大程度上避免平台自融和设立资金池,但是对于标的质量,银行并不做任何审核。

“某些银行甚至连银行卡认证绑定和资金划拨这么重要的核心环节都外包给第三方,这样的银行存管完全就是‘为了存管而存管’,平台借此当噱头,银行借此提业绩。尽管从法律上来讲,对于存管平台爆雷的出现,银行可以不负任何责任,但是从实际出发,如果某银行的存管平台出现连续爆雷,那么这家银行就应该出来说明问题。”赖效纲表示。

平台爆雷或将进入高发期

近日,中国互联网金融协会已向300多家会员单位下发关于《互联网金融个体网络借贷资金存管系统规范》征求意见稿和《互联网金融个体网络借贷资金存管业务规范》征求意见稿。

此前,银监会先后发布了《网络借贷信息中介机构业务活动管理暂行办法》、《网络借贷信息中介机构备案登记管理指引》、《网络借贷资金存管业务指引》、《网络借贷信息中介机构业务活动信息披露指引》,网贷行业“1+3”制度框架基本搭建完成。

陈智诚表示,随着监管政策的相继出台及落地,P2P网贷行业进入史上最严的政策应用期,各地政府、金融监管部门对平台的密集式检查、整改、“双降”(平台数量和贷款余额要实现下降)要求,使平台的历史问题充分暴露,一些经营能力较弱、风控实力较差或资产无法转型的,很可能都将在未来一段时间逐渐暴露问题,乃至出现经营危机。

“平台爆雷事件或将进入新的高发期,但这与行业过往所指的‘监管雷’不同,严监管只是使平台问题更充分暴露,而非直接引发爆雷,其根本原因还是平台自身经营或资产不符合监管要求。”陈智诚称。

据网贷之家研究中心不完全统计,截至2017年9月17日,累计停业及问题平台已达到3886家,其中有国资、上市公司以及风投背景的平台55家,占比为1.42%,这55家平台中有3家已上线银行存管。

附:9月部分停业及问题平台

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号