扫描分享

本文共字,预计阅读时间。

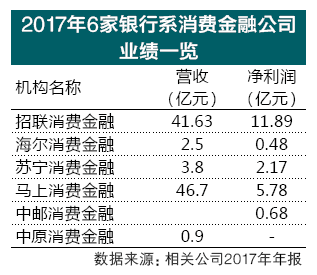

自2013年银监会扩大消费金融公司试点范围以来,相关企业数量猛增,银行系成为绝对主力。截至今年4月3日,已有包括招联、马上、苏宁、中邮、海尔、中原等6家银行系消费金融公司披露2017年业绩,全年合计净利润超过21亿元,实现翻倍增长。

马上消费金融CEO赵国庆表示,消费金融在严监管下,简单粗暴地跑马圈地时代已经一去不复返。市场回归有序以后,之前存在的多头借贷和借新还旧将被强约束,整体市场将缩减20%,消费金融行业的发展也将进入比拼核心竞争力的时代。

不过业绩亮眼难掩当前消费金融公司高成本高负债隐忧。今年以来,已有多家银行系消费金融公司增资“补血”,希望抓住当前契机先做大市场规模。

净利最高增长88倍

去年最赚钱的消费金融公司非招商银行与中国联通携手创办的招联消费金融公司莫属。联通发布的数据显示,截至去年年底,招联营业收入近42亿元,净利润12亿元,是银行系消费金融公司中唯一一家净利润双位数的公司,两项指标同比均增加了3倍多。

从2015年成立之初的亏损近亿元,到今年迈入“10亿元俱乐部“,招联用了仅仅两年时间就成功逆袭。

赚钱能力排第二的是重庆银行参股的马上消费金融。截至2017年年末,公司净利润近6亿元,相比2016年652万元的净利润,其增幅高达88倍,成为净利润增幅最快的“黑马”。

净利润同样过亿元的是苏宁消费金融。其2017年营收近4亿元,第一次扭亏为盈,净利润就超过2亿元。此外,邮储银行的2017年业绩公告披露了中邮消费金融的财务数据。截至2017年年末,中邮消费金融总资产近135亿元,净资产近10亿元,年度实现净利润6800万元。

海尔消费金融是披露净利润的5家公司中最低的,也有4800万元。此外,中原消费金融只披露了9040万元的营收数据,盈利状况未知。

对于消费金融公司整体业绩大增的原因,在日前举办的“2018消费金融新趋势”沙龙上,一位不愿具名的银行系消费金融公司总裁表示,这些公司都是比较好地将互联网数据以及新的科技手段结合起来,从而实现了快速成长。未来会有消费金融公司率先突破千亿级门槛。

这一观点也得到了受访企业的普遍认可。招联消费金融相关负责人表示,有别于传统消费金融发展模式,招联金融是全新的线上模式,完全用互联网模式获客、经营,没有直销人员,没有客户经理概念,风险管理依托大数据,能够有效利用金融科技降低运营成本,提升金融效率。

不同于招联的纯线上路径,马上消费金融线上、线下并发作战,但同样注重科技的作用。“从成立之初,公司就选择了一条科技驱动创业的道路,在大数据、云计算、区块链、人工智能等领域不断投入人力、物力和财力,目前马上拥有700多人的研发团队,在科技驱动下,自主研发了200多套IT系统。”赵国庆表示。

“线上还是线下并无优劣之分,通过技术开发、深入场景做大体量规模是消费金融公司赚钱的主要原因。”一位业内人士表示。

数据风控严防不良

消费金融公司面对的客户往往是传统金融机构覆盖不到的客群,由于这部分人通常缺乏征信信息,尤其是在“现金贷”野蛮发展期,“多头借贷”猖獗,导致去年下半年以来,多家非持牌机构不良率上升。

当前各家消费金融公司并未公布不良情况,但多家消费金融公司人士表示,去年年末其不良贷款率低于1.74%的同期商业银行不良贷款率。

数据风控正是不少消费金融公司应对不良的“杀手锏”。招联相关负责人介绍,导致现金贷不良的主要原因大概有两种:一是信用风险,二是欺诈风险。为此,招联搭建了“风云”风控系统,用互联网大数据深度挖掘,根据不同风险、不同场景,对客户进行智能分级、自动校验、模型评分,通过抓取用户的社交行为及第三方征信数据,应用人工智能、机器学习等技术,短短几秒内建立客户风险画像,几分钟就能准确评估用户的资产质量,并能对欺诈、伪冒、套现等行为进行有效拦截。

面临资金筹措难题

“未来消费金融的工作重点就是防风险。目前监管对金融机构、持牌机构控制杠杆比例的措施已经开始,消费金融高杠杆的问题迟早也会受到影响。”国家金融与发展实验室副主任曾刚在“2018消费金融新趋势”沙龙上预测。

事实上,当前消费金融资产行业负债规模扩张明显。截至去年年底,招联消费金融总资产近470亿元,是2016年的2.5倍;总负债423亿元,是2016年的2.6倍。马上消费金融披露的2017年总资产为318亿元,是2016年的4.2倍,净资产27.8亿元,可以推算出负债成本约为290亿元,其累计放款794亿元,是2016年的近10倍。

马上消费金融相关负责人介绍,持牌消费金融公司为非银行金融机构,不能吸收存款,其资金来源主要包括:接受股东和股东境内子公司存款、向境内金融机构借款、发行金融债券、境内同业拆借以及资产证券化等5个方面。近两年来,伴随着货币政策转为“稳健中性”与金融监管推进“去杠杆”,社会整体资金水位下降,资金成本上升。

苏宁消费金融公司总经理陈鸣此前曾撰文称,消费金融公司往往面临着资金来源渠道单一、资金价格高企导致的资金筹措难题,使得业务需求难以满足。同时,消费金融公司在信贷资产证券化、发行金融债、同业拆借等业务上,也因成立时间、经营成果等方面有硬性要求,新设立的公司难以在初创期满足审批条件。

因此,增资成了不少公司的选择。仅今年以来,招联消费金融将注册资本由20亿元增加至28.6亿元、中邮消费金融则将注册资本由10亿元增加至30亿元,以提高资本充足率,更顺畅地开展业务。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号