扫描分享

本文共字,预计阅读时间。

今年以来,企业信用债违约潮起,使得市场开始担忧企业债务风险是否会进一步蔓延。“潮水退了,才知道谁在裸泳”再一次在此轮金融监管和流动性收紧过程中得到验证。

这种担忧不无道理,但容易被市场忽视的一个事实是:与上一轮企业债务违约不同,本轮债务违约全部都是民营企业。为什么会出现这种现象?未来的前景又将如何演进?且看下文的分析与探讨。

企业债券违约潮整体风险可控

首先来看一下今年以来企业信用债券的整体违约情况。根据Wind的数据,截止5月14日,今年共有20只信用债发生违约,合计违约规模为163.5亿元,较2016年和2017年同期有一定幅度的增加。但从绝对规模和数量来看,今年的企业信用债违约风险与2016年和2017年全年相比,仍然处于可控范围之内,并没有出现快速蔓延的现象。

今年发生债务违约的都是民企

在此轮债务违约趋势中,被大多数分析忽视的一个事实是:包括近期爆出债务困难的浙江盾安集团,以及2018年已发生债务违约的主体全部为民营企业,延续了2017年以来的趋势。

值得注意的是,在2015年和2016年,虽然违约企业中民营企业也占主导部分,但中央和地方国有企业的违约现象并不鲜见(参见下图),最为典型的是2016年的央企中煤集团、地方大型国有企业东北特钢、广西有色、四川煤炭等违约事件,产生了广泛的社会影响。

为何“很受伤”的是民营企业?

为何会出现民企违约潮持续而国企违约事件减少或基本消失的现象?其背后原因可能有以下四个方面。

第一,去产能使得国有企业利润增速远超民营企业。2015年和2016年是产能过剩最为严峻的时期,而国有企业又是产能过剩行业的重灾区,产能过剩使得钢铁、煤炭、石化和建材等价格疲软,国有企业盈利状况急剧恶化,利润水平大幅低于民营企业的盈利增速,这成为中煤集团、东北特钢和广西有色等国有企业陷入亏损并造成债务违约的主要原因。进入到2017年,去产能之后工业品价格大幅上升,国有企业为主导的传统产业赚得盆满钵满。与此同时,由于去产能的重点是压缩民营企业产能,这使得民营企业利润增速虽然也有所回升,但远不及国企的利润增速(参见下图)。

第二,资金成本回升期,民营企业财务费用上升幅度更大。在资金较为宽松的2016年,国有企业财务费用的下降幅度,要大幅高于民营企业财务费用的降幅。同样,在2017年,随着央行货币政策的持续偏紧,各行业融资成本都有明显上升,但国有企业仍然占据融资成本更低、融资条件更为宽松的优势,财务费用的涨幅也明显低于民营企业的涨幅(参见下图)。

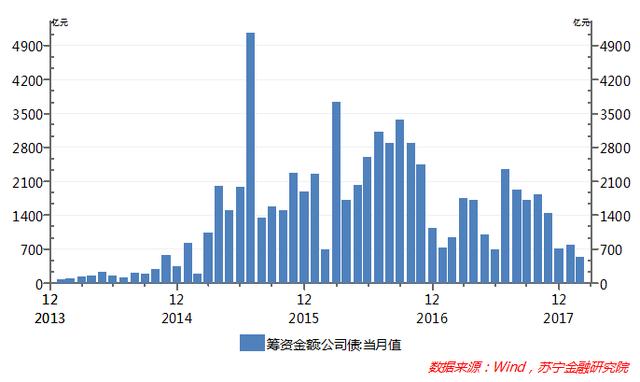

第三,金融强监管加剧了民营企业再融资的难度。2015-2016年债券牛市行情中,我国公司信用债市场大幅扩容(参见下图),尤其是2015年1月证监会发布了《公司债券发行与交易管理办法》,将公司债发行主体范围由仅限于境内外交易所上市的公司,扩大至所有公司制的市场主体,并建立了非公开发行制度。自此之后,公司债大规模增长,同时3年期主导的公司债于2018年开始进入债务偿付期,企业必须继续发债或通过结构性工具进行再融资,才能实现流动性的可持续。

然而,当前的金融监管环境和资金面持续偏紧状况加剧了公司债再融资的难度。

一方面,在当前资金面持续偏紧情况下,债券融资一级市场发行整体呈现短期化、高等级化特征,大量推迟或取消发行的公司债,主要集中在发债主体评级AA+、AA、A等评级较低的公司债,其中又以民营企业为主体。

另一方面,4月份以来的资管新规使得大量表外非标资产重回表内,此前大量依赖非标表外融资渠道的发债主体,获得表内贷款融资的能力相对较弱。因此面临较大的资金接续压力。

另外,2018年1月证监会正式发布了修订版《股票质押式回购交易及登记结算业务办法》,明确划出了60%的股票质押率红线,对股票质押比例过高的发债主体进行限制,这也压缩了企业发债的额度。

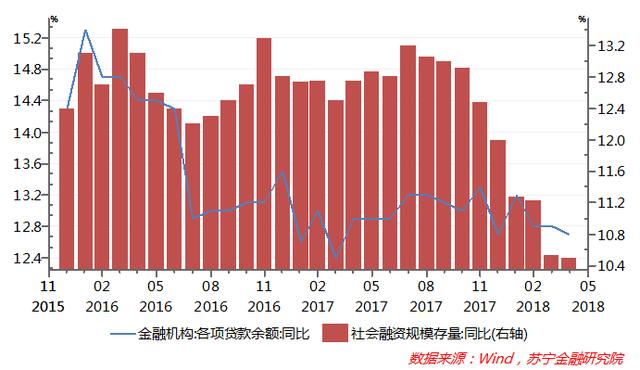

最后,民营企业获得表内信贷融资的劣势依然存在。在社会融资整体偏紧情况下,虽然银行信贷仍保持平稳增长(参见下图),但表外转表内的大趋势使得当前信贷额度仍然偏紧,银行信贷优先集中于大型央企、地方国企或融资平台再融资,民企难以获得足够的信贷支持。尤其对于信用资质较低的企业,银行常常只是“锦上添花”,而非“雪中送炭”。在金融强监管、宏观去杠杆大背景下,商业银行的风险偏好加剧了信用资质较弱的民营企业表内融资难的问题。

从未来前景看,当前的信用风险有所加剧是2017年金融强监管、紧货币造成的流动性短缺的遗留问题。但当前紧信用的政策预期正在发生改变,4月23日中央政治局会议近年来首提“降低企业融资成本”,反复强调“引导货币信贷和社会融资规模平稳适度增长”,而最近全面降准正是这一精神的落地。

然而,降准释放的表内信贷资金能否流入民营企业,从根本上缓解民营企业融资难、融资贵的问题,还需要进一步观察。因此,对于投资者而言,短期内仍需重点关注表外融资杠杆高、表内信贷融资明显受阻、信用资质偏弱的市场主体的债务违约风险。

微信公众号:苏宁财富资讯;作者:苏宁金融研究院宏观经济研究中心主任 黄志龙

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号