扫描分享

本文共字,预计阅读时间。

中小微企业融资难、融资贵的问题,一直是金融市场的老大难。

近期,不少P2P网贷平台的供应链借款项目,也遇到了尴尬。不少自媒体爆料,不止一家网贷平台上的借款企业,实则为空壳公司。

针对这种做法,不少供应链金融从业人员表示,部分平台的确有这样做的,这已经是行业内早已公开的秘密。

壳公司借款的背后,公开的秘密是什么?

在尝试解答这个问题时,会发现,P2P和供应链金融之间有着天然的默契。

100万限额,让P2P走向供应链产业末端

按照2016年颁布的《网络借贷信息中介机构业务活动管理暂行办法》(简称“824政策”),同一法人或其他组织在同一网络借贷信息中介机构平台的借款余额上限不超过人民币100万元;同一法人或其他组织在不同网络借贷信息中介机构平台借款总余额不超过人民币500万元。

但中小微企业的借款需求,往往不是一百万就能解决的。

在824政策之前,包括P2P网络借贷平台的金融机构,一般围绕核心企业开展供应链金融业务,比如,面对的客户是核心企业的一级供应商、分销商。

“一个供应链上,有大型企业、中型企业、小型企业、微型企业,是一个递进关系,往往小型企业的客户是大中型企业,微型企业的客户则是小型企业。一些微型经营主体,通常是以个体工商户的形式存在。”嘉石榴副总经理吕雅璇表示。

嘉石榴是上市公司卓尔集团旗下互联网金融平台,依托卓尔集团打造的智能化商业交易生态圈,致力于为中小微企业及会员提供融资及出借服务。

“过去可能做核心企业的一级供应商或分销商,但鉴于一百万的融资额无法满足这些核心企业的一级供应商或分销商的需求,就只能向下延伸,做供应商的供应商,分销商下一级的代理商,甚至代理商再下一级的经营门店。”

因为政策规定和市场定位,网贷平台的业务对象也不得不发生改变,但对于P2P平台而言,风险把控变的更难了。

“100万额度服务微型企业是有空间的,这就要把服务的触角伸到产业链最终端的企业,同时把风控做好,难度有,机会也有。”

海融易联合创始人陈伟军也表示,互联网金融的机会,就在于供应链上核心企业的中小微企业,围绕核心企业的大中型企业的融资需求,还依然是传统金融机构的主战场。

海融易是海尔金控旗下成员,依托海尔供应链资源,海融易的供应链金融业务也在扩张。目前平台历史成交超500亿。

P2P在供应链干最苦最累的活

做最苦最累的活,或许可以形容部分在做供应链金融的P2P平台。

“核心企业的供应商、分销商,再往产业上下游两端延伸,企业在数量上呈几何级数的增长,同时融资需求也呈几何级数在下降。”吕雅璇表示。

更关键的问题在于,目标客群与产业链上的核心企业有两到三个层级,针对这群客户形成把控力,是一个从所未有过的挑战。

适合于100万借款额度的中小微企业,没有质抵押物,银行的信贷记录少甚至几乎是零。这也是传统金融机构无法真正服务中小企业融资需求的一个重要原因。

传统的供应链金融业务模式相对标准化,企业可以利用应收账款、预付账款、库存做担保。

但对P2P而言,这样操作的难度较大。

“供应链金融有个很显著的特点,基本是纯信用无抵押贷款,所以基本是基于企业的经营数据和信息。依托大数据做风控,相对银行的模式,有一定的灵活性。”陈伟军表示。

以库存为例,银行往往要求货物库存到指定仓库,但这会增加存储费用和二次配送费,总体费用成本甚至都会超过融资成本。

“海融易的做法是和物流公司合作,签署三方合作协议,委托物流公司代管。”

吕雅璇也表示,网贷行业的做法,会通过互联网技术手段交叉验证客户生产、经营、销售情况的真实性,并能做到持续性的跟踪。“而传统做法,可能就看看企业的原料、产成品库存,报表,银行账户等,然后和审计报告一同验证,风控信息取用的是一个或几个横截面(单个时间节点)的数据,这些信息往往只能反映客户在当前或过往某几个特定时点的经营情况,但风险要看到的是客户未来的经营。”

对于供应链金融的风险把控,只有融资客户的订单、生产、物流等方面的真实信息,才是更为可靠的。而网贷平台所采用的技术手段,也让风控更加严谨。

P2P优势明显 头部平台技术输出为传统金融赋能

虽然中小微企业融资难做,但P2P融资渠道有一些明显的优势。

比如中小微企业以往从银行获得贷款,但银行出于风险考量,资金却可能给到客户的供应商。

但有一个现实就是,中小微企业普遍存在避税的现象,资金给到客户的合作方,对企业而言就要付出纳税成本。

另外,如果银行信贷收紧,最先面临抽贷、停贷的,往往就是中小微企业。

当然,还有一个关键因素就是时间和效率。

从申请到放款,“银行需要两个月的时间,这算非常快的。而P2P的时间差异比较大,有的有抵押当天就可放款,但行业内一般一到三天的时间。”吕雅璇表示。

所以,传统的融资渠道和方式,从中小微企业个体出发,存在诸多缺陷。

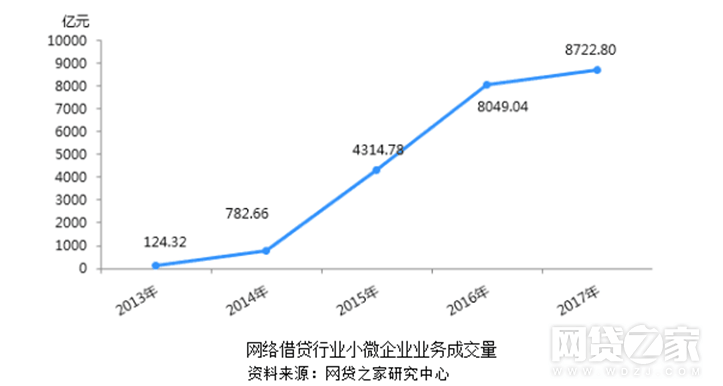

正是如此,网贷平台涉及中小微企业的借款依然呈现不断增长态势。以网贷之家2017年底发布的《赋能新周期:网络借贷普惠金融实践白皮书》中的数据,P2P网贷小微企业借款从2013年年成交量仅124.32亿元,在2017年已高达8722.80亿元,翻了超70倍。

根据网贷之家观察,以网络借贷切入的互联网金融机构,围绕供应链金融还在尝试做风控技术的输出。

“824政策之后,也倒逼不少有积累的互金平台,做风控、技术输出。”陈伟军表示,如超过一百万额度的优质资产,就会跟传统金融机构协商。“我有他的历史交易数据,有风控的素材。”

科技赋能也是互联网金融发展的主流方式。“通过我们成熟的风控和业务模式,可以去跟一些中小性金融机构寻得合作机会。”

“我们从去年开始就和中小金融机构的合作,现在该业务能力有大幅的提升,这可能是一些优质互金平台在合规模式下的一条出路。”陈伟军表示。

互联网金融为实体经济赋能,一部分的表现,在于为传统金融机构服务。(文/昏晓)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号