扫描分享

本文共字,预计阅读时间。

创新型企业赴港上市相继破发

内地企业仍积极递交申请

原因为何?

港股会是最佳选择吗?

1. 创新型企业为何相继破发?

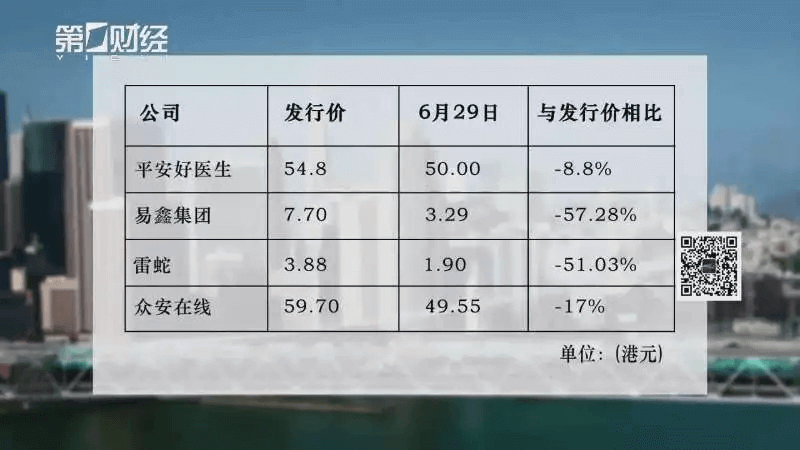

随着备受关注的内地创新型企业陆续赴港上市,有关它们的后市表现也成为关注焦点。在已上市的创新型企业中,不少都遭遇了上市不久就破发的尴尬境遇。平安好医生更是在上市第二天便跌破发行价。而早在此之前,被誉为“新经济四剑客”的阅文集团、众安在线、易鑫集团和雷蛇,都曾获得很高的超额认购倍数,但上市后不久都跌破发行价,尤其是易鑫集团和雷蛇在上市不到一周内即破发。

东方证券首席财富顾问王丽颖分析称,平安好医生的破发有多方面的原因,首先,平安好医生在一级市场或上市前的几轮融资中已经把估值抬升到一个相对比较高的位置,一二级市场溢价空间非常小。

“其次,这与香港的新股制度也是有关系的,香港做新股申购允许融资,可以借助杠杆打新股,那么借钱打新股上市之后,抛的欲望就会比较强烈;最后,港股新股没有锁定期,之前认购的股份可以在上市时马上抛出,这些都导致了它比较容易破发,同时也与当时的市场环境有一定关系。”

而与此同时,在A股市场的创新型企业却是另一番景象:药明康德登陆A股后连续16个交易日封涨停板,宁德时代实现了8个涨停。

对于这种大不同的表现,众诚智库总裁杨帆认为,与多数独角兽企业类似,平安好医生属于商业模式方面的创新,利用互联网、大数据、人工智能去改造传统制造业和传统行业,而商业模式创新需要在前期牺牲短期的利润不断积累用户,扩大收入和规模;药明康德则不同,它属于技术研发的创新,属于高新技术企业。

“企业性质不同是差异出现的原因之一,而且现在企业跟风现象比较严重,一旦有一家企业上市,会有很多的企业不断地去模仿,走资本化道路。对于创新型企业来讲,它的商业模式没有任何的壁垒,而科技型企业有很高的技术壁垒,令很多的跟随者无法进入”,杨帆指出。

破发也与市场有一定关系,王丽颖补充到,“例如,药明康德发行市盈率为22.99倍,23倍市盈率是当前新股发行的市盈率指导规定,A股股票的中值是65倍,因此不做外界的对比,它本身也有一定的涨幅,因为要达到一个行业平均水平。同时A股历来又有炒新的习惯,所以它会有一个超额溢价出来,那么它16个涨停板应该可以理解的,这是A股市场的特色。而港股是市场定价,即它上市的价格其实已经涵盖了行业的平均估值,所以说它上市之后溢价率就会比较低,这其实也是一个很重要的原因。”

据德勤有关数据显示,截至6月30日,今年上半年共有101只新股登陆香港市场,相较于2017年上半年上市的68只新股,同比增加49%。在这些新股中,截至29日收盘有71只破发,破发率高达70.3%。

王丽颖表示,从2015年到2017年,资本涌入到一级半市场,即IPO的前置阶段,大的涌入直接导致了一二级市场的估值缩小甚至是抹平,因此上市之后没有了一二级市场溢价的出现,破发也是有可能的。第二点,新股上市后因为大家的期望值过高,更多地想要快速变现,或者在相对高的位置变现,所以着急卖出,因为A轮、B轮进去的资金,它在上市之后无论破不破发都已经赚了很多利润,这也会导致股价破发的现象出现。

“还有最根本的一点,我们可以看到现在的独角兽企业基本上都是一个商业模式的,而不是商业模式的颠覆,它的核心技术放到全世界范围来衡量的话,并没有非常大的竞争优势,所以在一个国际化的股票市场环境下竞争,它的追捧程度也会受到影响。”

2. 内地企业为何仍积极赴港上市?

与此同时,创新型企业赴港上市的热情依然不减,已有美团、同城艺龙等企业在近期提交上市申请。据德勤预期,年内还将有至少五家融资超百亿港元公司和十家独角兽企业赴港上市。

在新股相继破发下,为何还有这么多的企业选择赴港上市?

王丽颖认为,第一,从公司的角度来分析,有一部分公司急于兑现,对之前的投资者有一个承诺或交代;第二,这些创新型公司大部分都是应运而生的,在近几年互联网广泛应用后,通过大量的客户积累形成了这样一个平台,它更多地是因为我们生活习惯的改变而引发的这样大规模,现在是这些企业的最好时间,一定是在它最好的时候卖到最好的价钱,所以它们会非常着急在这个时点上市,破发与不破,对于前期的投资人影响并不是很大,更多的利益诉求其实是变现。

杨帆也表达了类似的看法,在他看来,目前经济环境的不确定性越来越大,很多独角兽企业扎堆IPO也是希望抓住最后的机会去上市,获取资金。因为现在的独角兽企业大多属于三高,高投入、高风险、高收益,它需要有大量地资金为下一年储备和过冬,一旦获取资金很可能就是柳暗花明又一村,如果过不过去,再大的独角兽也可能一夜之间进行倾塌。

事实上,今年以来,A股不断向创新型企业打开大门,在此背景下不少企业仍选择赴港或赴美上市原因有哪些?

王丽颖提出,这与市场环境有密切关系,A股目前侧重点还是在公司的盈利能力,这是一个很重要的考核点,在香港是可以同股不同权,而且允许公司出现亏损上市。

“A股上市前期的考核非常严格,香港相对来讲很宽松,它更多的是上市之后的考核,所以对于这些企业来讲前期上市的成本相对会小一点。从投资者的角度来考虑,A股散户为多,香港则是以机构为主,并且更理性一些,那么企业在IPO路演阶段,可能会吸引更多的机构投资者,这对于公司的未来发展会更好一些,因为机构投资者更多地是战略合作,同时企业如果要走国际化道路,就必须有国际化的金融平台,所以会优先考虑港股或美股市场。”

杨帆认为港股仍然是创新型企业好的选择,他指出,作为一个连接,港股依然是中方和西方资本一个非常好的纽带。同时,由于港股市场的特殊性,它有更加完善的法律和融资条件,对于这些企业的发展也是有非常好的促进作用。”

3. 普通投资者如何正确看待破发?

对于普通投资者来讲,该如何正确看待企业的破发,王丽颖给出了建议。

“从投资者正常的思维逻辑来分析,他可能会想股票破发是不是意味着企业不是优质的企业,这从投资的思维逻辑来考虑其实是完全错误的,第一,投资者要分清出自己的投资目的,这和别人投资的目的不一样,别人去投资并不意味着你一定要去投资。第二,作为普通投资者,对于公司上市之后的成长性是不是很了解,在不是很了解的情况下,意味着未来可能不会获得这个公司成长的收益,那这个时候投资者就要有一个观察点,而不是贸然地去介入。”

王丽颖还强调,一个公司上市的准备工作至少要3-5年,在这期间它要包装自己,另外,其商业模式尤其是独角兽企业,它是相对成熟的阶段,它不会从成长到成熟这么快速地扩张,这也会影响整个公司股价上升,但是上市后公司会大量地募集资金,这部分资金会不会促进公司再一次腾飞,那么在破发陷入低谷的时候有可能会出现二次蜕变,反而是更好的时机。所以,我们需要动态地去分析一个公司,而不能说因为它破发了企业就不好,同样也不能认为没有破发的公司就是好的。

在目前众多的媒体分析中,不少观点认为港股破发与企业估值过高有重要关系,对此,杨帆指出,创新型企业估值过高是非常正常的情况,

“因为这些企业属于新经济的独角兽企业,在市场上没有对标的企业,包括它的商业模式也没有可参考的依据,尤其是现在市场上没有对这类新经济企业有合理的估值方法和体系,只能按照企业未来的发展,比如参照阿里巴巴、京东等企业的情况,去给这些新独角兽企业进行比较高的估值。”

王丽颖认为,估值体系非常复杂,不同行业的公司它的估值也有不同的差异。“最典型的我们知道,互联网企业原来的估值是以用户为估值,例如Facebook上市时是每个用户120美元的估值,现在公司的估值,如果以平安好医生为例子,如果它以Facebook作对标,那么拿它的用户数来衡量估值其实是不高的,现在大家会认为估值很高一个是与市场环境有关系的。另外,在当前的经济环境下,企业的成本或其实已经很低,对应的价值衡量就会变得很低,所以大家会觉得现在的估值很高。我认为估值其实不是破发的一个决定性因素,更多的是市场对于创新型企业的审美观点或者角度发生了变化。”

4. 港股打新要注意哪些问题?

对于普通投资者讲,港股打新股需要注意些什么?

杨帆指出,首先要认清这些企业的商业规律,而不是短期的资本炒作,因为创新型企业最宝贵的是它的无形资本、创新能力以及整个创业团队所产生的价值,所以要看企业的稳定性和成长性。

王丽颖建议去看认购倍数,通常来讲认购倍数高,破发的概率会比较小,认购倍数低破发的概率就会非常的大,开盘就要做好抛售的准备。现在香港新股破发的概率比较高,所以不能够用参与A股的思考模式和逻辑,二者的投资差异非常大。

本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

京公网安备 11010802035947号

京公网安备 11010802035947号