扫描分享

本文共字,预计阅读时间。

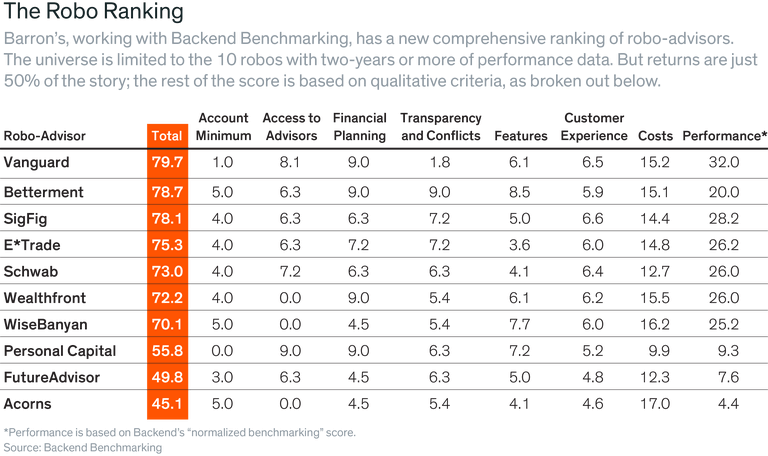

日前,《巴伦周刊》(Barron's)与《智能投顾报告》(Robo Report)出版商美国分析公司Backend Benchmarking联合发布了美国智能投顾行业的综述报告《顶级智能投顾公司:独家排名》,报告追踪了智能投顾企业、独立专营公司和自有子公司等28家企业。

Backend Benchmarking的创始人、财务顾问Ken Schapiro在28家智能投顾企业开设了总价值50万美元资金账户,以便于分析公司能够查看各家公司智能投顾产品的性能和变化。工作人员综合考量可能成为行业差异的各种因素,建立了一个评分系统。八个因素中有五个是定性因素,包括透明度、客户体验、利益冲突、人工顾问和财务规划服务。其他三个因素分别是最小账户额度、开销、性能。

以下是排名的具体情况

然而,随着智能投顾行业资产管理规模突破2000亿美元,仍然有三个问题有待解答:

2000亿美元中有多少是原生、尚未接受顾问建议的资产?也许我们只是享受着更好的用户体验、见证了朝着低成本被动化资产管理的转变。正如Lex Sokolin本周在关于加密数字贷款的新闻和见解时所说的那样"想象一下,如果智能投顾占年度新筹集资产的36%,新型银行拥有有36%的新存款,......"

已经吸引了多少"低意向"最终客户,费用是多少?"低意向"客户是指那些不知道该采取什么行动的人,例如,节省多少、借多少钱、投资多少等等。换句话说,这2000亿美元的中,有多少真正和完全"服务欠缺"的客户获得了服务?因为,从购买一个工作人员的服务转为接受智能投顾服务,这意味着服务升级,提高了市场竞争力,但在真正促进民主进程和开放访问方面,没有证据证明起到了作用。

为什么透明度素养方面不见效果?Schapiro的账户曾多次因种种理由被关闭。我们向欧洲的几个独立智能投顾企业提议加入免费的客观投资服务(IBO)并提供实时绩效(匿名)数据来制定指数并使用指数调整模型,也遇到了类似的遭遇。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号