扫描分享

本文共字,预计阅读时间。

自2018年6月起,P2P网贷平台的风险事件不断爆出,6月至今已出现228家问题平台,76家停业及转型平台。同时“暴雷潮”的出现以及某些不良媒体和黑子的煽风点火,投资人对行业的信心明显大幅下降,不少投资人选择退出P2P网贷行业,行业由此正经历一场历史未见的流动性风险。

作为信息中介,P2P网贷行业为何会发生流动性风险?其演变路径如何?本文为了更形象的分析目前P2P网贷行业流动性的现状,将通过数据图表结合的形式进行展示,以及介绍如何识别平台流动性风险。

一、行业整体流动性情况

为保证更高数据精准度,通过数据处理后筛选了439家数据质量较好的API接口的平台为分析样本进行数据分析。

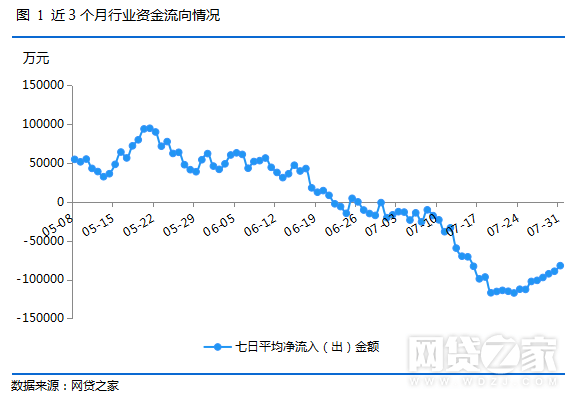

通过计算P2P网贷行业近3个月每日的资金流入(出)金额,为保证数据走势更加平滑,计算7日平均金额。如图1所示,可以发现5月22日前资金流入规模明显增加,5月22日后资金流入速度开始放缓,直至6月中下旬资金开始呈现流出态势,7月中旬资金流出速度开始明显加快,至7月20日左右流出规模达到最高峰。不过从近期的数据可以发现,资金流出速度开始减缓,投资人情绪有所恢复。

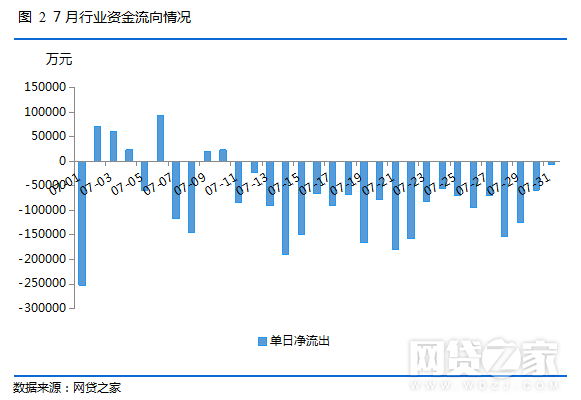

上文提及6月中下旬开始资金总体呈现净流出态势,尤其7月中旬开始资金流出速度加快。因此,再细化分析7月的资金情况,整个7月中有25天的资金呈现净流出状况,具体如图2。样本平台数据结果显示,7月贷款余额环比下降3%,由于样本平台不涉及问题平台,相比网贷之家7月网贷月报贷款余额环比7%要小4个百分点。

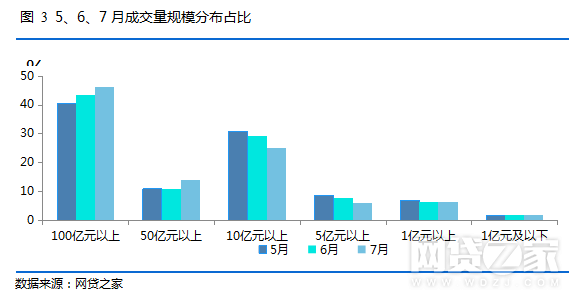

再从成交量维度来看资金净流入的情况。以平台7月1日的待收为基准,按待收规模分为6个区间。通过计算5月、6月和7月去债转成交量的规模,发现6个区间分布的平台在7月均出现了成交量下降的情况,但是分析占比情况后发现,待收50亿元以上的平台成交量占比逐步上升,这也反映了大平台资金净流入规模占整体资金净流入规模的比例更大。而其中或许有部分流出资金流入大平台的情况发生。

二、出现流动性风险的原因以及如何识别流动性风险

1. 出现流动性风险的原因

流动性风险往往是用在商业银行身上,是指商业银行虽然有清偿能力,但无法及时获得充足资金或无法以合理成本及时获得充足资金以应对资产增长或支付到期债务的风险。银行作为典型的期限错配金融机构,如果大量债权人同时要求兑付债权或取款,出现挤兑潮,银行就可能面临流动性危机,而P2P网贷平台仅作为信息中介,按理说不存在流动性风险这一说法,但现实却并非如此。P2P网贷行业的流动性风险主要表现在成交量大幅下降、资金流出加速、投资人大规模债权转让等方面。而近期造成流动性风险的原因主要有产品设计不合理、投资人信心下降导致的资金大面积逃出等。

首先要说的是产品设计不合理造成期限错配,期限错配在P2P网贷行业早期并不罕见,甚至是普遍现象。当时平台为了快速积累用户和提升人气,将长期借款标的拆成短期标,将大额标拆成小额标的,以迎合投资人的流动性需求和喜好,从而造成了期限和金额的错配。目前期限错配已被监管层明令禁止,但行业中仍存在可能造成期限错配的产品,主要为活期或定期理财计划。活期和定期理财计划由于通过债权转让来实现快速退出,是存在将期限较长的标的匹配短期资金的可能性,并且此类产品的信息披露一般不透明,甚至不排除有平台在计划中隐藏了违规项目,如果投资人集中兑付,特别是对于有活期或类活期理财计划的平台,本身也存在一些问题,是很容易造成兑付困难,加速暴雷。

不过,理财计划的期限错配问题可能很快会得到解决。日前,北京、上海、浙江、安徽等地互联网金融行业协会已经发文要求P2P需下架不合规理财计划产品。目前已有部分平台为了应对流动性风险,直接将投资人原先持有的定期理财产品转为多笔散标项目。

此次出现行业流动性危机最根本的原因既有整个经济环境的因素,又有行业和平台自身存在的问题。经济环境方面的因素主要是目前整个社会宏观经济承压、市场资金流动性紧张以及金融去杠杆导致企业债务违约率上升。而行业和平台自身存在的问题主要是目前有部分借款人试图利用平台爆雷、清盘后的混乱恶意逃废债,从而进一步加剧了P2P网贷行业经营环境的恶化,同时也存在有部分P2P网贷平台通过发假标等方式进行自融,而在当下经济环境和流动性状况下,此类平台往往是无力偿还和填补窟窿。当然平台接连暴雷,特别是知名度较高的平台出现问题,也导致投资人信心大幅下降,造成资金出逃,行业资金净流出加剧。从上文的数据也能看出,行业从6月中下旬资金开始呈现流出态势,7月中旬资金流出速度开始明显加快,至7月 20日左右流出规模达到最高峰,而这一时段正是近期暴雷潮的时间节点。

2. 如何识别平台流动性风险

在如今行业整体面临流动性危机,如何识别平台流动性风险显得尤为重要,笔者将介绍三种识别平台流动性风险方式。

(1)第三方数据频道

首先从数据层面来判断平台资金净流出情况。第三方网贷资讯门户作为投资人了解平台的主要渠道,部分第三方网站会展示平台成交量、待收等数据。投资人可从第三方网站了解平台的每日资金净流入(出)情况,其中资金净流入和待还余额两个指标可以判断平台资金净流入情况,资金净流入一般表示当天待收金额减去前一天待收金额,若为负值,则表示资金净流出,若为正值,则表示平台资金处于净流入状态。在当下,投资人需注意长期资金流出的平台,此类平台存在较大的流动性风险,不过资金净流出仅是其中一个指标,投资人还需结合满标时间、发标量等指标参考。

(2)平台债权转让区

债权转让是平台为解决投资人流动性需求,增强用户投资体验而设计的工具,因此债权转让专区也是最能直接反映投资人目前对于平台的信心程度。如果债权转让专区的债权转让标的数量急速增多,折扣比例较大,并且债转速度慢,这就预示着投资人信心下降,甚至愿意折价债转退出,这种情况下一旦平台处理不当是很容易造成平台流动性风险,特别是在投资人对行业信心不足的情况下,一旦有负面消息,投资人就如惊弓之鸟,疯狂债转,如陆金服去年就因一则谣言引发了一场赎回大潮,短短24小时之内,陆金所平台上的个人债权转让项目激增上万笔,高峰时达到1.5万笔,不过好在陆金服强劲的背景,市场信心很快恢复,顺利地挺过去。再如礼德财富在暴雷前,债权转让专区忽然连续出现年化收益率高达100%的高息转让标,而正常用户的转让利率上限为17%,这种异常情况也预示着内部人员提前知道信息开始抛售,平台出现问题的可能性极大。总体来说,投资人在当下也应多关注平台债转专区,对于债转激增、折扣异常并且长时间债转不出去的平台,特别是中小平台出现流动性风险的可能性是较大的,同时应理性面对黑媒体、谣言,没有必要恐慌性的折价债转,以免造成不必要的损失。

(3)理财计划

在此次整个行业面临流动性危机时,理财计划弊端尽显,部分平台出现定期理财计划退出延迟,甚至有部分主打活期理财计划的平台在此次流动性危机遭到挤兑,如主打活期的牛板金因投资人大规模赎回,资金净流出加速,当然其本身项目也存在自融的问题,从而加速了暴雷。目前阶段,投资人应谨慎看待主打活期或类活期理财计划等高流动性产品的平台,多关注平台舆情情况,此类平台一旦遇到投资人集中赎回,易产生流动性风险。

三、总结

随着问题平台的不断暴露,投资人信心依然在下降,行业的资金流出状况尚未获得明显缓解。不过,时下投资人在时刻敬畏风险的同时,不要盲目信从黑媒体和谣言、盲目挤兑平台,需保持理性,及时与平台沟通,同样在当下,平台应在出现相关风险事件、负面舆情后第一时间予以正面回应,与投资人做好充分的沟通,避免造成不必要的恐慌。(文/王海梅 陈晓俊)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号