扫描分享

本文共字,预计阅读时间。

一、 我国金融云行业发展现状

云计算技术的核心理念在于资源共享与弹性调配。金融行业是当前中国云计算技术应用需求最为迫切的领域之一,金融信息系统每天需处理和分析海量信息数据,云计算因具备强大数据运算与同步调度能力,具有天然优势,“金融云”的概念应运而生。

金融云,即是指专门面向银行、券商、保险等金融机构的业务而量身定制的,集互联网、行业解决方案、弹性 IT 资源为一体的云计算服务。具体而言,是指金融机构通过利用云计算的运算和分发优势,将自身的数据、客户、流程及系统通过数据中心、客户端等技术手段发布到“云”端,以改善系统体验,提升运算能力、重组数据价值,为客户提供更高水平的金融服务,降低运行成本,最终达到精简核心业务,扩充分散渠道的目的。

监管政策频出,明确金融云发展目标。2016年7月,原银监会发布《中国银行业信息科技“十三五”发展规划监管指导意见(征求意见稿)》,提出银行业应稳步实施架构迁移,到“十三五”末期,面向互联网场景的重要信息系统全部迁移至云计算架构平台,其他系统迁移比例不低于60%;2017年6月,人民银行印发了《中国金融业信息技术“十三五”发展规划》,要求落实推动新技术应用,促进金融创新发展,明确提出稳步推进系统架构和云计算技术应用研究。陆续出台的政策确立了金融信息技术工作未来的发展规划和目标,从监管层面上对金融业提出了“上云”的要求。

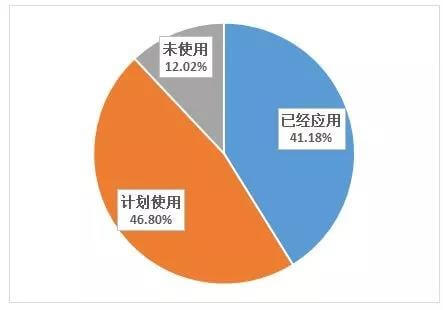

我国金融领域云计算应用稳步推进,近九成金融机构已经或计划应用云计算技术。中国信息通信研究院调查数据显示,目前我国41.18%的金融机构已应用云计算技术,46.80%的金融机构计划应用云计算技术,已经或计划应用云计算技术的金融机构共占87.98%,接近九成。由于金融行业对数据完整性、内容真实性、操作可问责性的要求较高,安全性和可持续性是金融机构应用云计算技术的主要关注点。出于对技术可持续性、开发与运维能力、专业人才储备等因素考虑,超过七成的金融机构选择开源与闭源技术相结合的应用方式,但多数应用OpenStack开源技术的金融机构还未将此技术投入生产环境。

图1:我国金融机构云计算应用情况

资料来源:中国信息通信研究院,挖财研究院整理

金融云市场规模快速增长,2020年有望突破200亿元。随着大量的金融机构开始应用云来承载应用和处理高并发业务,云计算技术正在与金融行业快速结合,在金融行业快速发展。银行、券商、基金、保险等金融机构纷纷涉足云计算,拉开了金融信息和数据管理创新的帷幕,给金融云厂商提供了广阔的发展平台。未来,关于金融行业云计算应用的标准将越来越明确,同时随着技术的不断创新,云计算在金融领域的应用也将越来越广泛。根据图1所示,据测算,2017年,我国云计算市场规模达到88.2亿元,同比增长40.0%,预计2016至2020年我国金融云市场复合增长率将达到35.0%,2020年整个市场规模有望达到 209 亿元。

图2:2016-2020年我国金融云市场规模情况

资料来源:计世资讯,挖财研究院整理

按照金融云供给端主体来分,可分为纯互联网系、金融机构系和传统软件系三大类。目前的提供金融云服务的服务商可以大致分为三大类:一是BATJ等纯互联网系的云服务商,二是兴业银行、招商银行、平安集团等传统金融机构系的云服务商,三是如IBM、用友、恒生等传统软件系的服务商,三股力量正在角逐日益成熟的金融云市场,他们也各自具有相对较为明显的优势和劣势。

纯互联网系服务商,如阿里云、腾讯云,此前一直做的是B2C业务,而面向个人用户与面向企业用户是两种不同的思维,尤其在金融行业更是如此。在通常情况下,阿里云和腾讯云会将面向互联网行业的公有云技术移植到金融云中,这种标准化的做法的优点是速度高、成本低,标准化输出能够帮助客户快速搭建IT架构,但缺点是面对金融业特有的复杂问题时往往会力不从心,企业业务又需要快速响应客户的需求,这些也是导致腾讯云在金融行业一直没有突破的原因。

金融机构系服务商,如招银云创、兴业数金等银行系金融科技云平台,银行提供金融云服务,优势在于银行本身就是行业里多年的从业客户,熟悉监管的要求,在过去的发展中也积累了很多经验,设计产品可以更有针对性,解决不同的问题。但缺点是普遍缺乏定制化能力,客户的不同需求得不到进一步满足,这也是银行系云服务商的最大软肋。

传统软件系服务商,如用友、恒生这些厂商的金融云服务,帮助金融行业客户扩展和建立金融生态,这些软件服务商的模式主要是IT外包,缺乏构建大规模云服务的经验,因此他们的云服务缺乏具体的应用场景,目前的主要客户还是集中于小微金融企业。

按照金融云部署模式来分,可分为私有云、公有云、行业云和混合云四类。根据使用金融云平台用户类型、云资源归属和控制方的不同,分成公有云、行业云、私有云和混合云。在公有云模式下,云服务可被任意云服务用户使用,且资源由云服务供应商控制;在行业云模式下,云服务仅由一组特定的云服务用户使用和共享,这组云服务用户的需求相近,资源由组内云服务用户控制或云服务供应商控制,并且提供者和使用者在监管政策、安全要求等方面相同或高度相似;在私有云模式下,云服务仅被一个云服务用户使用,且资源由该云服务用户控制;在混合云模式下,云服务至少包含以上两种不同云计算部署模型。

传统金融机构主要采用私有云和行业云部署模式,而金融科技公司一般采用公有云模式。因业务需求、资源可得性、投入产出要求等方面诉求不同,传统金融机构更倾向于自建私有云、使用行业云或者混合云的建设模式,一般而言,规模较大、技术实力较强的大型金融机构大多采取私有云模式,通过合作研发或技术外包方式完成私有云平台建设;而中小金融机构由于自身技术实力偏弱、人才储备不足、资金投入有限等原因,一般更倾向于选择专为金融机构服务的行业云,以同时满足监管合规和控制成本的需求。金融科技公司自身则更倾向于使用公有云模式,主要通过与第三方公有云厂商合作,实现自身业务的快速扩展。

二、 案例分析——平安云:金融行业最大的综合性云平台

平安云隶属于平安集团,是由平安科技自主研发金融行业最大的云平台,涵盖平安集团95%以上的业务公司,并以金融为起点,拓展到更广泛的医疗健康和智慧城市领域,作为平安服务的综合输出平台为全行业提供IaaS、PaaS、SaaS整套云服务。

从内部云到构建“云生态”,平安云发展经历了四个阶段,如图3所示。

图3:平安云发展阶段

资料来源:挖财研究院

第一阶段,内部云阶段。从2013年到2014年初,随着集团专业子公司快速发展,对IT架构的灵活弹性要求越来越高,加之云技术的快速发展和广泛应用,催生了平安云的诞生。在初期,平安云的任务就是支撑集团内部业务,满足弹性伸缩、业务高峰等需求,是完全的“内部云”,到2015年底,“内部云”任务基本完成,平安云的规模、架构都比较完备,云平台上的应用也越来越多;

第二阶段,金融云阶段。从2016年初,平安开始考虑,既然平安云在平安内部推广和应用的相当成功,为集团那么多子公司的金融业务提供稳定支撑,为什么不能将这个平台介绍给更多的客户,对外部客户也开放。因此,2016年,平安开始探索平安云从对内服务转变为对外服务,聚焦点即为金融云。

第三阶段,公有云阶段。2016年,平安推出的金融云为很多银行业务提供了技术支撑,2017年年中,平安对外发布了平安公有云。2017年底,平安集团进一步加大对于科技的投入,在医疗和智慧城市等多个方向发力,平安云也成为了最重要的支撑。

第四阶段,生态云阶段。2018年,平安云成为平安集团两大重要战略之一,平安云不仅作为底层的IT技术支撑,更是整合了科技和集团内部最先进的技术和产品,包括AI、大数据、区块链等技术(PaaS)和集团内部专业子公司所研发的行业定制化的特色应用(SaaS),这些产品和能力在云端开放,提供从IDC基础设施到SaaS的全栈云服务,赋能全行业。依托平安集团在金融、医疗、智慧城市、房产、汽车构建的五大生态,向内外部持续发力,构建“云生态”。

从产品角度看,平安云有计算、存储、网络、数据库等,这个角度上平安云跟一般的云平台类似。与其他平台不同的是,平安云具有很强的业务属性,从业务角度看,目前平安云已广泛赋能五大生态圈,分别是金融服务、医疗健康、汽车服务、房产服务、智慧城市。其中,在金融生态圈,平安云赋能金融壹账通搭建起全球最大的金融科技SaaS云平台,已形成银行云、投资云、保险云,互金云等,服务近3000家金融机构客户。

从银行业应用场景来看,平安云通过业务风控、智能网点服务、展业营销、智慧办公等业务场景,帮助银行实现场景化、数字化、规制化、智能化,完成数字银行转型。

图4:平安云银行业解决方案

来源:公司官网

智能网点服务。通过云实现不同银行之间的网点服务资源共享。客户可根据所要办理的业务品种,通过个人笔记本电脑、手机等联网设备实时查询离他最近、预计排队 / 等待时间最少的网点,并实时了解网点业务资源。客户可以通过联网设备进入网点排队系统,并进行某些业务的预填单。

展业营销。平安云计算可用于一站式产品营销,客户可通过统一的界面,在不同渠道(无论是网银、手机APP还是其他渠道)查询到所有银行及其他金融机构发布的所有可购买的金融产品,并用任何一张持有的银行卡购买所需的任何金融产品。

从投资业应用场景来看,平安云基于平安下属集团平安证券、信托、平安好房对投资行业业务场景的深刻理解和最佳实践,以及平安科技在“人工智能”、“生物识别”、“大数据”、“云计算”等领域的顶尖技术积累,在强调监管合规、注重多层级安全防护的基础上,为投资行业客户提供公有云、专属云、混合云的部署方案以及定制化解决方案服务。

客户端行情查询。证券客户端查询操作的次数在行情忙闲期的差异明显,峰谷期间资源使用率差别巨大。证券行业应用云计算技术,有助于整合数据中心,充分利用已有IT资源,提高行情查询信息系统的效率和性能。

从保险业应用场景来看,平安云在代理人移动展业、团体险移动展业、智能运营、智能客服、保险互联网核心、保险中介服务、产品线上销售等环节,为保险行业提供从前端业务拓展到后端客户服务的解决方案。

从互联网金融应用场景来看,平安云典型应用场景包括渠道获客、营销客服、投融资管理、智能风控、开放型底层平台等,为 P2P、第三方支付、众筹、金融网销等互联网金融业务,基于云计算、大数据、人工智能技术,提供端到端的互联网金融全流程一体化解决方案。

图5:平安云互金行业解决方案

资料来源:公司官网

开放型底层平台。随着线上线下融合程度加深,客户对场景化金融服务的需求增加,单一金融产品已无法充分满足不同场景下客户多元化、差异化的金融需求。应用云计算技术搭建开放型底层平台,有助于构建全面金融服务生态圈,依托金融服务与生活场景的结合增强金融账户价值、改善客户服务体验。

三、 金融云未来前景展望

传统金融机构金融云应用的广度和深度将进一步提升。云计算技术为大数据、人工智能等技术应用提供了重要支撑,与金融行业的深度融合是信息化时代下的必然选择。在实际操作中,受利率市场化、互联网金融发展冲击等因素的影响,传统金融业的发展出现了一些需要正视的问题,比如金融多元化竞争加剧、银行主导地位被削弱等,这些问题让传统金融机构不得不去思考金融云的部署,而云计算技术的应用可为客户提供更低成本、更高效的服务。因而传统金融机构依据自身技术实力,探索从辅助性业务系统上云向核心系统上云转变,从单一私有云向私有云为基础、行业云和公有云为补充转变,成为不可阻挡的趋势。

将云计算技术赋能中小金融银行将是未来金融云发展趋势。与知名的互联网金融企业以及大型银行相比,中小银行主要特征表现为:互联网金融产品弱导致竞争力弱、线上场景弱导致获客难、风控的软硬件技术落后、互联网运营能力缺乏、IT投入不足。

据统计,大型银行中,四大行的平均科技支出为55亿元-165亿元,股份制银行的投入为15亿元-45亿元,城商行的投入为0.3亿元-1亿元,而农商行则为400万元-1200万元。可见,中小银行在科技上的投入和大型银行完全不在一个量级上,但自建私有云却是一个资源消耗大的系统性工程,而通过云服务商的金融云平台,中小银行的科技投入成本会大幅降低。若中小银行以金融云方式开启网络金融业务,系统建设的投入成本要比传统自建系统节约70%以上。因此,金融云是中小银行实现科技脱贫的重要机遇,未来市场前景巨大。

公有云的监管将日趋严厉,行业云或更加受监管认可。因为金融业务涉及资金、交易、用户隐私信息等敏感数据,对数据和隐私保护有更高的安全要求;同时金融业与老百姓生活密切相关,事关国家经济安全,金融云服务的安全可靠、可信、可控成为其发展必须满足的条件。目前看来,金融公有云发展所面临的安全问题并没有完全有效解决,已成为阻碍金融云发展的主要障碍,因此监管政策要求公有云经营者一定要持证。据Gartner分析,相较互联网企业推出的第三方公有云,对数据加密性要求最高的金融业将系统搭在行业云上,将受到监管部门更多的青睐,未来在合规性上更加受到监管认可。

(文/挖财研究院资深金融研究员 吴丹)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号