扫描分享

本文共字,预计阅读时间。

自动投标工具和集合理财计划,或嵌入自动投标工具的集合理财计划产品(以下简称“非散标”)因为可以大大缩减投标时间,备受出借人青睐。非散标产品信披涉及产品设计、底层债权、保障方式等方方面面信息,而简单、详尽的产品信披,相当于提供了具体的“产品使用说明”或“产品出借手册”,对P2P网贷各参与方都极具重要意义:方便出借人了解出借、退出机制,查阅底层资产、借款人资料等,有助于出借人选择是否出借;而信披透明度提升,也有助于提高出借体验,提升出借人对平台的好感度,增加出借人粘性;另外,信披完善也有助于监管层持续发挥监管职能,及时发现问题,并针对性地提出指导。

但实际上,由于平台非散标产品信披存在产品要素缺失、数据逻辑性不强等问题,非散标产品信披透明度较差,参考意义大打折扣。为了评价平台非散标产品信披现状,报告从网贷之家2月评级上榜的60家平台中剔除仅有散标的平台后,共计46家。报告以这46家平台为样本,统计2019年3月中下旬P2P网贷平台页面展示投资标的(无PC端的平台参照APP投资标的),构建P2P网贷平台非散标项目信披评价体系。以量化平台项目信披质量为出发点,对每一指标设置严格得分标准,对同一指标的不同质量信披方式差异化打分。研究发现:

1、项目透明度差,产品要素时有缺失

样本平台非散标产品信披普遍较差,平均得分在60分以下。样本平台中,得分在60分以上的平台仅14家。

样本平台项目信披透明度差的主要原因在于产品要素信披缺失。其中,发标时间、服务期限、融资金额和年化收益率是产品设计的基本要素,这四大要素以发布时间缺失最为严重,缺失样本平台占比为47.83%;其次是募集金额,缺失样本平台占比为41.30%;而服务期限和年化收益率,样本平台基本上都能在显著位置披露。其他产品要素缺失较为严重的还包括:底层资产是否为债转标(82.61%)、匹配债权范围(67.39%)、募集时间(65.22%)等。建议平台完整并如实披露产品要素,提高产品透明度。

另外,固定服务期后的退出方式是出借人较为重视的产品要素,尤其是在行业流动性紧张的背景下,出借人对需要债转退出的产品相对谨慎,但近三成样本平台并未披露非散标固定服务期结束后的退出方式,建议平台在显著位置披露产品退出机制,并清晰解释影响退出快慢的因素,以及退出期间的计息方式。部分平台多个非散标产品匹配相同的底层资产,甚至不披露底层债权范围,造成出借人无法准确判断资金投向,建议平台披露相对应的底层资产,并说明匹配的是全部散标还是某一类型标的,进而提高信披对出借人的参考价值。

2、交叉验证难行,风险识别受限

项目信披的重要意义在于充分展示产品的各要素信息,以帮助出借人多角度了解产品信息、提高风险识别能力,但样本平台非散标产品的多项信披缺失,以致于数据交叉验证行不通。比如,部分平台披露了非散标的固定服务期限,但隐藏了底层债权的项目借款期限;部分平台非散标并未披露融资金额,这就难以判断非散标产品融资金额与底层债权融资总金额、出借人出借总金额是否相等;部分平台未披露募集时间及投标记录,出借人无法判断非散标产品募集时间是否超过20个工作日。建议平台加强对相关性较高指标的披露,以支持数据交叉比对。

3、部分数据逻辑性不强,深度分析难行

部分要素虽然已经披露,但内容不够精准或数据更新不同步,影响数据逻辑不够缜密。比如,部分平台的非散标产品正在募集中,而底层债权却处于还款中;部分平台非散标产品显示已经募集完成,但匹配的底层债权全部显示正在募集中;或者非散标产品已经募集完成,但底层债权募集进度部分显示为0,部分显示完成。理论上,非散标产品募集进度应与底层债权产品募集进度一致。

建议平台区分底层资产是否属于债转标,而且当出借人点击底层债权信息时跳转显示债转金额、剩余期限等债转后的信息,而非跳转显示原始标信息。同时,建议平台进一步披露底层债权募集进度显示规则。

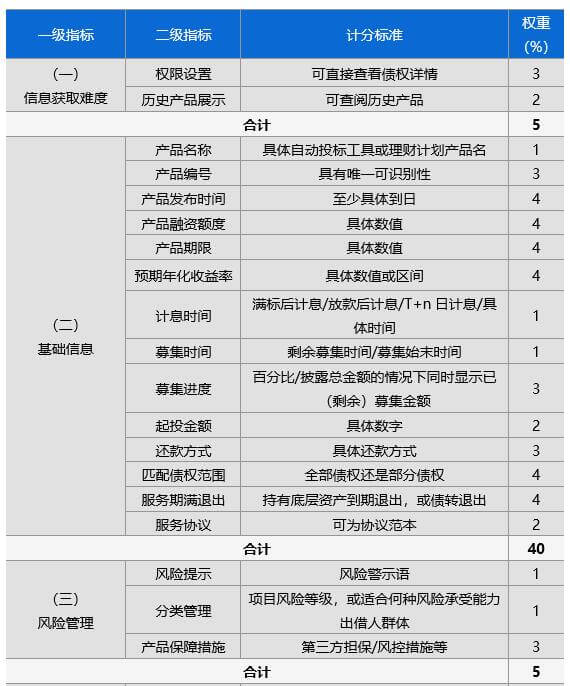

本报告从信披质量角度出发,对样本平台非散标产品设置表1所示信披打分体系。其中,“单个债权信披”评分项包括借款人基本信息、项目信息、项目风险评估及可能产生的风险结果、已撮合未到期项目有关信息四大项下共计36小项,具体评分标准详见《P2P平台项目信披:总体质量堪忧 60家得分高(名单)》。

计分说明:

1. 计分标准评价的是平台非散标投前的信披状况;

2.评价体系设置加/减分项,其中时间结构(1),产品原理(2);减分项目包括非散标信披与散标信披差异性较大(-5)、非散标产品与底层债权融资进度不符合逻辑(-5);非散标产品融资金额与底层资产金额总和不等(-5);

3. 与计分标准不符的处理方式:根据偏差程度适当计分,比如满标项目隐藏或显示但点击页面不跳转的情况,未明显标识各服务流程时间节点,产品编号隐藏在项目中或编号不具唯一性,非散标固定服务期与底层资产期限不一致的情形等;

4. 信披不符合逻辑的处理方式:设置扣分项,比如非散标募集进度100%而底层资产募集进度却全部是0,或者非散标产品正在募集中底层资产却已全部满标等情形;

5. 对于信息模糊的处理方式:根据信息可信度酌情计分,比如未披露非散标产品总金额仅披露已募集或剩余募集金额情形、非散标显示固定服务期而底层债权未披露借款项目期限等情形。

非散标产品信披排名Top30平台如下:

表2:P2P网贷平台非散标项目信披Top 30

注:

1、统计时间:2019年3月18日-2019年3月25日;

2、榜单仅代表平台非散标信披情况,得分高低并不表征平台安全性,不构成投资建议;

3、如对以上信息有所疑问,请联系Mail:wangchunying@wdzj.com。

总结

可见,样本平台非散标产品信披尚有较大提升空间。对于平台而言,完善产品要素的同时,区分底层资产是原始标的还是债转标,并重视数据间信披时效性、逻辑性,非散标产品信披会有明显改善。这是P2P网贷各参与方喜闻乐见的情况。未来,随着信披透明度提升,出借人将更容易把握平台产品风险,理性判断产品是否适合出借;有助于平台提高合规度、公信力和对出借人的吸引力;而更多平台信披优化也有助于发挥“良币驱逐劣币”,推动整个P2P网贷行业进步。(文/网贷之家 王春影)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号