扫描分享

本文共字,预计阅读时间。

对于金融严监管是不是影响居民消费的问题,我们需要理一理思路,把问题分解为两个环节:一是金融整顿如何影响货币供应量,二是货币供应量如何影响消费。

理清这两个问题,需要严谨的货币金融分析方法,可能不是简单看一堆同比增长率就够的。

我们重点分析2017-2018年,也就是金融严监管的年份。

一、金融整顿影响货币供应量

我们使用老口径的M2作为货币供应量,以便剔除新计入M2的(非银行持有的)货基的影响。货基不是来源于货币派生,不能使用货币派生的方法分析。

2017-2018年,M2同比增速分别为8.1%、7.0%。可见,2018年货币供应量大幅下降,毫无疑问,这是金融整顿的结果。但我们需要更详细一点,了解金融整顿是通过哪些业务造成这一影响的呢?

我们将上述同比增速分解到M2的各派生来源:

以上算法为:先把当年全年的M2增量,分解到上述各渠道,得到每个渠道的增量(数据来源本公共号前面有报告详述)。再把每个渠道的增量,除以上年末的M2余额,即可得到上表中的数据,即分解到各渠道的M2增速贡献。注意,上述贷款是加回了被专项地方债置换掉的部分,以体现完整的信贷派生货币量。

结论非常明显:2017-2018年M2增速快速下滑,主要是银行收缩了各种SPV投资(包括投放非银资金、投资于资管产品等)导致的。因此,是2017年以来的一系列金融严监管措施,遏制了银行表内投放非标、SPV投资等业务,导致M2增速下滑。

注意,这里仅指银行表内业务,表外理财是不会派生M2的,所以,“资管新规”跟M2增速下滑并没有太直接的关系。但总有些人亡“资管新规”之心不死,一遇事就提它来背锅。

而其他信贷、财政等渠道,投放基本正常。债券、外汇占款则本身就没多少贡献。

因此,2017-2018年的金融严监管,遏制了银行的SPV投资,造成了货币增速下滑,这是显而易见的。

二、货币增速下滑影响消费

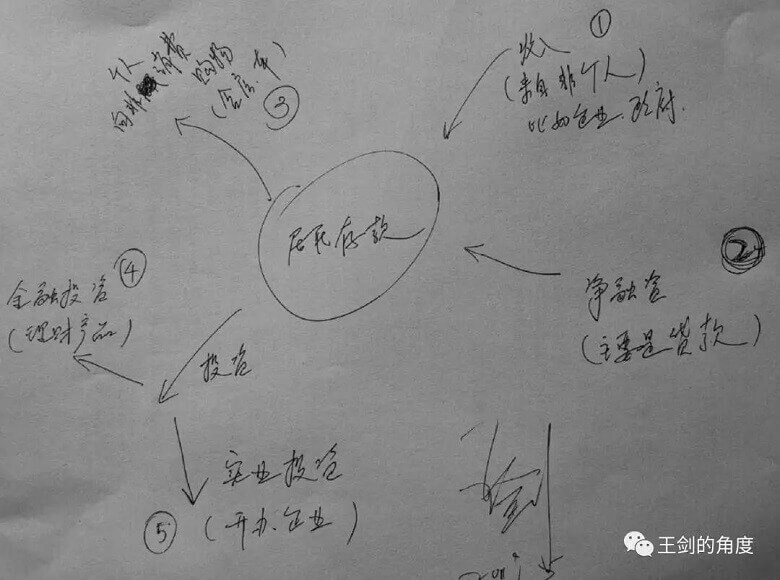

为分析住户部门的现金进出,我们需要结合这一部门的资金进出情况。一般来说,住户部门有以下资金进出渠道。最后,全部所有这些渠道的净差额,会形成该部门全年的“存款+手持现金”增量。

住户部门的资金流入,来自①收入(是指从其他部门的收入,比如企业、政府。从其他个人获取的收入不改变整个住户部门的资金余额)、②净融资(主要是银行贷款)。

住户部门的资金支出,主要去向③消费购买,包括消费品、耐用品(同样,也只统计向其他部门的购买)、④金融投资(通过资管产品对外投资)、⑤实业投资(开办企业或向企业出资)。其中,个人直接购买企业发行的证券应该算到⑤,而个人向企业获取投资回报或退资则体现为⑤里的负数。

④和⑤要区别开来的原因,是因为资金去了⑤会形成企业存款,但去了④则未必,而是先形成非银存款(资管产品在银行的存款),资管产品再投资出去时,再形成其他存款形式(比如投给企业,则最终也形成企业存款)。

当然,还有一些零散的因素,我们就忽略处理了,比如个人购买外汇、购买政府债券、取现等,也会影响个人资金余额。由于电子支付技术发达,取现越来越少,因此我们对取现因素也忽略处理。

然后来看数字(2018年,万亿元)。

2018年,个人部门从银行获取了7.4万亿元贷款(②),最后形成的存款增量是7.2万亿元。两者基本相等。换言之,①≈③+④+⑤。

即,住户部门从政府、企业那领到的收入,在购物、金融投资、实业投资中,几乎如数支出了。注意,这里只是说明这几个项在数字上刚好相等,并不是说住户把贷款得到的资金存了下来,同时把收入资金全部支出了出去,现实中,不同类别资金的用途没有一一对应关系。

金融投资主要包括银行理财、公募基金等资管产品,缺乏完整的数据。但从银行理财年报数据来看,个人理财余额2018年全年下降6200万元,而个人货基则可能增量在2万亿元以上,外加其他一些资管产品,我们预计④约2万亿元。于是:

①≈③+2+⑤

因此,购物支出③为:

③≈①-2-⑤

③又包括消费和购买耐用品(房子、车子),那么:

消费=③-购买耐用品≈①-2-⑤-购买耐用品

这是我们推导出来的重要公式。在收入①既定的情况下,个人部门的消费受上式制约。

遗憾的是,目前没有任何权威部门公布过⑤相关的数据,即个人投资开办企业的资金支出(也包括个人购买企业发行的证券,但这应该不是主体)。因此,上述公式到这里为止,我们已很难作进一步测算。

上述分析流程同样适用于分析企业部门,本文就不展开了。

三、补充分析

虽然缺失⑤的数据,导致上述测算过程中断。但是,依然可以做一些定性的逻辑分析。

2018年的一个重大情况,就是金融严监管,导致银行压缩了SPV投资(包括投放非银资金、投资于资管产品等,这里资管产品包括同业理财、基金或券商的专户、公募基金等),从而回笼了M2,使M2同比增速很低。

银行SPV投资的资金最终流向,一是在债券的二级市场中交易。比如银行购买一个资管产品(比如债券投资专户),参与债券二级市场投资,这也会派生一笔M2,计入非银存款。但2018年非银存款仅增加1.7万亿元。同时我们还注意到,银行理财存放银行的资金(计入非银存款)减少了1.8万亿元,而货基也有增长1万亿元以上(注意前文提及个人货基增加2万亿元以上,说明其他机构在赎回货基),这些都会影响非银存款。但从这些线索来看,非银存款变动并不是特别大,所以,这一类资金流向不是银行SPV投资的主流。

那么就该关注银行SPV投资后资金的另一个流向,即通过非标或债券的形式流向企业,形成企业存款,再通过企业的发工资(①)、向个体户购买(①)、分红(⑤的负数)等行为,部分流向个人。因此,银行SPV投资的大幅收缩,造成这些企业的非标或债券融资受阻,必然间接造成这些向个人支付的行为受阻,导致个人的①变小,即影响个人收入。那么对消费的影响肯定是不利的。

但对于⑤的分析,我们没有数据可供形成结论。可能是经济不景气,老板们觉得经营企业无利可图,因而收缩了投资,体现为⑤变小甚至是负数,于是反倒导致个人存款增加。当然,也有可能是企业融资受阻,资金周转困难,导致一些老板不得不给企业追加资金,导致⑤变大,那也肯定影响消费。

当然,我们最后的结论,金融严监管对消费肯定是有不利影响的。但是,我们依然不能否认的是,金融严监管是一条痛苦而正确的路。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号