扫描分享

本文共字,预计阅读时间。

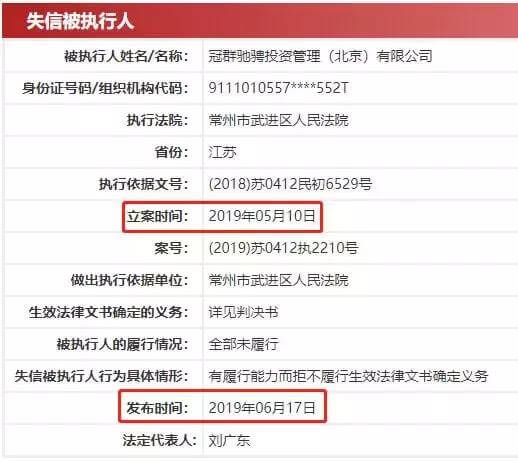

近日,中国执行信息公开网披露了一则信息,其显示冠群驰骋投资管理(北京)有限公司被常州市武进区人民法院列为失信被执行人,此案件立案于5月10日。而原因竟是冠群驰骋有履行能力而拒不履行生效法律文书之确定义务,这样看来,往后是要当“老赖”?

(来源:中国执行信息公开网)

无独有偶,独角金融(微信公号:uni-fin)发现,5月30日,冠群驰骋又被北京市朝阳区法院立案,目前还未公布处理结果。

在理财行业,善林金融、信和财富、银谷财富、冠群都是以线下业务起家,并称“线下理财四巨头”。如今,有两家陷入了流动性危机,还有两家已被立案。这是线下理财平台模式从一开始就注定的结局吗?现今这般光景究竟是为什么呢?

1. 冠群驰骋“沦陷”

冠群驰骋的理财渠道分为线下、线下两种,其线上P2P平台“冠e通”于2015年7月上线。如今,这家以线下理财起家的行业巨头走到了崩溃的边缘。据天眼查显示,冠群驰骋线下分支机构多达400余家,不过大部分门店目前已经注销。

冠群驰骋方面曾向媒体介绍,其运营模式为债权转让,即具备资质的借款人向冠群驰骋申请借款,公司通过审核后由平台最大的出借人刘广东(冠群驰骋董事长)将自有资金先行出借,与借款方形成有偿的债权债务关系。同时,已经拥有债权的公司平台向出借人推荐债权,双方达成意向后,出借人将资金转让至刘广东的个人账户,购买债权。至此,出借人和借款人完成对接。

业内人士指出,这种债权转让模式实质是一边把理财用户零碎的资金归集起来,一边把融资用户零碎的项目打包起来,在这个过程中,项目的周期、资金金额产生错配,“只要钱放在他们的平台上产生时间差,那有没有资金池就是不言而喻的事情”。

除了被质疑自建资金池,冠群驰骋的线下理财项目在去年就开始出现问题。2018年9月,有投资人发帖称冠群驰骋线下逾期严重。同年12月13日,冠群驰骋在其官方微信发布相关声明,确认了平台逾期的事实,并把逾期的原因归咎于经济下行、银行抽贷潮等。

今年3月,网上流传冠群驰骋发布了清盘兑付方案,该方案称,2019年7月1日起开始分批支付,两年内完成资金支付。不过,冠群驰骋很快在其官微上否认了该清盘兑付方案,并称现阶段正积极解决广大客户的兑付问题。值得注意到是,冠e通官网已查不到任何项目标的。

(来源:冠e通官网)

6月5日,有投资人接到落款为“东城公安分局经侦支队”的短信称,冠群驰骋涉嫌非法吸收公众存款案已于3月18日被受理,并于5月14日立案侦查。被立案侦查是否属实,截止发稿时,冠群驰骋方面并未作出回应。

2. 线下巨头的黄昏降临

当然,坠入泥潭的并非冠群驰骋一家,善林金融、信和财富、银谷等线下理财巨头也纷纷沦陷。

2018年9月21日,上海市公安局发布消息称,公安部门已将善林金融法定代表人周某某、执行总裁田某某等12人以涉嫌集资诈骗罪移送浦东新区人民检察院审查起诉。另有41名犯罪嫌疑人以涉嫌非法吸收公众存款罪同样移送检察机关审查起诉。

据公开信息显示,截至2018年4月9日案发,善林金融非法集资共计人民币736亿余元,绝大部分非法集资款被用于向前期投资人还本付息,以此制造公司投资盈利和经营状况良好的假象,部分非法集资款被挥霍于支付高额佣金、租赁豪华办公场地、广告宣传等高运营成本及个人挥霍,最终导致公司资金链断裂难以维系运作和兑付本息。案发时未兑付本金共计213亿余元。

另一大线下理财平台——信和财富的结局同样悲惨。6月6日,北京公安局朝阳分局官微对外通报称,2019年5月30日朝阳公安分局依法对信和上融网络科技(北京)有限公司(运营信和大金融平台)涉嫌非法吸收公众存款案立案侦查,并于当日对公司实际控制人夏某(男,49岁)等100余名涉案人员采取刑事拘留强制措施。

据了解,信和财富的理财端在2016年的时候就已经产生了严重的逾期,从延迟3个月一直拖到无法兑付强制续投。信和大金融借贷余额84.62亿,出借人数3.14万人;金信网累计借贷金额261.27亿,借贷余额97.65亿,出借人数5.06万人。信和系平台累计规模超百亿。

近日,银谷在线的兑付危机也在持续加重。包括网贷之家在内的多家第三方网站显示,银谷在线到期兑付需要三个月以上,多位3月份投资的出借人至今并未得到回款。银谷在线官网显示,截至目前,借贷余额104.47亿,累计代偿金额为4亿。

(来源:网贷之家)

面对行业巨头纷纷陷入泥潭,很多人不禁会问,线下理财模式到底存在哪些安全隐患,让投资者防不胜防?

3. 线下理财的安全困境

四大线下理财巨头不是已经被立案;就是面临流动性危机,走在倒台的路上。事实上,线下理财的安全问题既有直观的,也有隐晦而难以发现的。但它们总是趁着平台的崩塌,一次又一次赤裸裸般地出现在广大投资者的面前。

在资金池方面,西南财经大学助理教授陈文对独角金融分析称,首先,线下理财平台的资金池归集是存在风险的,因为他们的资金没有在银行设立专门账户进行资金托管,这就使得资金的流向未处于监管之下,从而可能产生挪用资金的风险。其次,如果资金被挪用,补不上坏账,平台们就只好借新还旧以求覆盖坏账,最终就会成为一个巨大的庞氏骗局。而这些,投资者是无从判断的。

从法律监管、业务模式等角度,中国社会科学院金融研究所法与金融研究室副主任尹振涛对独角金融进行了一番说明。线下财富管理公司若做投资顾问服务,没有独立的金融牌照,只是代销产品,刚性兑付现状下,这一批很难生存。涉及线下P2P的,也没有牌照,在获客、营销方面不便于监管;同时,产品是违规销售,因此面临的法律风险、监管风险很大。最后,产品终归是金融产品,如今经济增长放缓、监管加严,风险只会更大。

除此之外,独角金融还整理到几个方面的原因。

相较于线上,线下理财平台的运营成本更高。毕竟,线下平台多出了一份高昂的门店房租,以及开发客户源的业务人员的人工费用。高额的成本,如果收不到足够高的收益,连续亏损下,崩盘是迟早的事。据统计,善林金融“巅峰时期”的门店高达上千家。

违法成本低,是一批理财创业者挺身走险的“理由”。线下理财的用户人群多为大龄人口,特别是很多老年人容易被“保本高收益”的说法欺骗。同时,大多数老人对理财平台并不清楚,项目开发人员很容易产生卷钱跑路、老人也没有信息源进行维权的想法。

各种各样的漏洞,线下理财平台模式,导致了线下理财募到的钱不知是流向何方。投项目?老板挥霍?无论如何,钱只要短缺了,本金就拿不回来了。至于亏损的多寡,就取决于项目的情况以及可供拍卖的资产价值总共能剩余多少了。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号