扫描分享

本文共字,预计阅读时间。

昔日之“蜜糖”,谁曾料到真的成为今日之“砒霜”。与当初的趋之若鹜不同,现如今上市公司竞相撤离P2P。

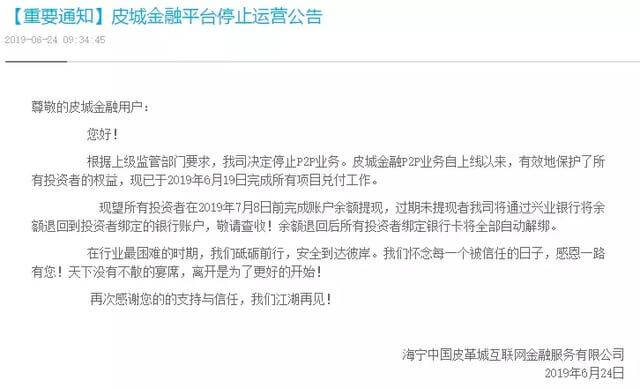

近日,上市公司海宁皮城(002344.SZ)控股的P2P平台“皮城金融”发布公告,宣布该平台停止运营。据公开资料,该平台运营历时近四年三个月。

(来源:皮城金融官网)

但是,皮城金融仅是众多上市系P2P平台中的一家。还有其他上市公司旗下的P2P平台,如巨人网络(002558.SZ)参与的旺金金融等,由于受到监管形势趋严,以及违约不断、行业不景气等的影响导致创利能力下降。从而不得不做出改变——或剥离、或清退各自的网贷平台。

1. 皮城金融的良性退出

公告表明,应上级监管要求,皮城金融停止所有P2P业务,并已安排妥善处理相关善后工作。

皮城金融客服人员对独角金融(微信公号:uni-fin)表示,公司已经于6月19日完成所有项目的兑付工作;无论投资者自主提现与否,都将通过前托管银行兴业银行进行资金退回工作,如果银行卡改变,投资人联系客服核实后,仍可通过技术手段归还。

如若最后功成,在爆雷频出的严监管时代,皮城金融的良性退出或许是一个好的案例。

除了监管因素以外,皮城金融终止运营是否还有其他的因素推动?

皮城金融官网显示,其是海宁中国皮革城互联网金融服务有限公司旗下的互联网金融平台,其成立于2014年12月,注册资本5000万元,主要股东是国有上市公司海宁皮城。据海宁皮城2017年年报显示,其已缴纳2000万元注册资本,另一位预计占比60%的大股东陈莉英尚未认缴注册资本。

皮城金融自2015年3月16日开始上线运营,到2019年6月24日公告停止业务,存续时间累计达到四年三个月。据皮城金融官网统计数据,截至停止业务时,该平台累计撮合约74.27亿元的融资,累计实现收益2.53亿元。

然而,自去年下半年爆雷以来,皮城金融P2P业务量不断收缩。2018年上半年,累计撮合了约8.54亿元,下半年为3.66亿元,下降57.14%;2019年上半年却仅仅撮合0.9亿元,同比下滑更甚,达到89.46%;其中,2019年第一季度实现0.83亿元,第二季度仅仅0.07亿元,环比下滑91.57%。

同时,皮城金融近三年的利润贡献也在逐年下降。据海宁皮城2016年、2017年以及2018年年报财务数据,皮城金融归属于海宁皮城的净利润分别为522.2万元、466.2万元和436.8万元,呈下降趋势。

值得注意的是,在皮城金融运营期间,产品半数存在“关联担保”情况,即被同为子公司的“皮城担保”担保,比如大城小爱、商通保盈系列产品。

业内人士认为,即便担保公司和P2P是两个独立法人,但股东方有关联的话,风险也可能会传导。担保公司按规定不能吸储,通过平台就有变相吸储的嫌疑,有关联交易的违规空间。

(来源:皮城金融官网,独角金融部分整合)

毫无疑问,随着监管的日益规范严格,加之在同等时间内皮城金融撮合融资额度不断减少、下滑速度不断提升,且利润呈现下滑趋势,海宁皮城做出撤离的决定也合乎逻辑。

2. 上市公司逃离P2P

皮城金融的案例已经不是个例。在监管趋严的当下,一些曾经寄希望于转型互金来获得发展的上市公司,陆续开始砍掉互金板块的业务。网贷天眼数据显示,截至2019年6月,上市系网贷平台累计转型及停业平台数28家,累计问题平台数量28家,运营平台数量57家。

“P2P政策不确定性仍然存在,防止互金风险传染到上市公司,影响公司市值,影响公司获取包括银行贷款在内的正常融资。”西南财经大学助理教授陈文向独角金融(微信公号:uni-fin)表示,这是上市公司选择退出P2P行业的重要原因。

“在监管日益趋严背景下,P2P行业景气急剧下降,能够为上市公司带来的利益方面有限,所以很多上市公司却纷纷清退、剥离旗下P2P平台。”著名经济学家宋清辉表示,“‘去P2P化’能够给上市公司带来的好处显而易见,有利于缓解财务压力。由于P2P业务的逾期坏账率非常高,再加上获客成本高、营销成本高,导致很多上市公司财务压力很大。”

这方面的案例比如熊猫金控(600599.SH)与巨人网络(002558.SZ)。其中,熊猫金控原本主营烟花业务,从2014年开始,趁着互联网金融的风口试水P2P,先后上线了两家P2P平台银湖网、熊猫金库。两家平台一度为熊猫金控带来巨大的利益,金融理财业务占总营收的比重在2017年度甚至达到74%。

然而,随着行业形势急转直下,两家平台均出现严重兑付问题,越来越成为“拖累”,最终被上市公司作出剥离的决定。另一家巨人网络旗下的投哪网今年初也被剥离。

易观互联网金融中心分析师张凯认为,“对于上市公司而言,如果其对互金业务的未来发展没有很好的预期,同时该部分互金业务也严重拖累了公司业绩,那么选择剥离也是公司正常的经营策略调整。”

此外,今年5月初,深圳市地方金融监督管理局官网发布了两则重要通知,一是《关于发布深圳市P2P网络借贷风险专项整治第一批自愿退出且声明网贷业务已结清网贷机构名单的通知》;二是《深圳市P2P网络借贷风险专项整治第一批失联网贷机构名单的通知》,并附带了相关名单。其中在第一批自愿退出且声明网贷业务已结清的71家网贷机构名单中,出现了中兴通讯(000063.SZ)旗下薪乐宝、*ST康达(000048.SZ)旗下丰收贷、领益智造(002600.SZ)旗下丰收贷、深圳华强(000062.SZ)旗下华强易信等都榜上有名。

3. “去P2P化”并非一帆风顺

业内人士分析,金融行业属于强监管的行业,很多渴望进入金融领域的企业,就会选择通过互联网金融切入金融行业,以此作为捷径。但是,在网贷整治的当下,无论是未上市的互金公司,还是上市公司涉及互金业务的,都纷纷降低P2P业务权重,甚至撇清自己和P2P的关系。

不过,上市公司剥离P2P也并不全是一帆风顺。

以上市公司熊猫金控为例,熊猫金控在打算剥离熊猫金库和银湖网的时候,就一直遭到平台投资人的反对。投资人纷纷表示,当初投资这两家平台,就是看中了上市背景,觉得有保障。如今东窗事发,却想丢弃互金。更何况,如今熊猫金库的实控人赵伟平因涉嫌泄露内幕信息,被证监会立案调查,剥离互金的道路恐怕不太好走。

宋清辉指出,上市公司“去P2P化”的过程中,存在诸多的难点。首先是能否彻底剥离的问题,否则可能成为掣肘。其次是能否完全撇清关系,否则可能成为引爆“地雷”的导火索。在行业风险集中爆发的当下,P2P平台已从过去的“香饽饽”,变成很多上市公司眼中的高风险资产。

另外,对于一些已经出现逾期问题的P2P平台来说,即使剥离之后也还是要进行兑付。陈文提出,“刚兑主要就是大股东刚性兑付,存量出借人当时之所以出借是因为看中了当时的股东背景,当下经侦介入也会强调历史股东责任。”从这样的角度来看,“剥离”或者“退出”也难以起到“甩锅”的作用。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号