扫描分享

本文共字,预计阅读时间。

最近几个月,科创板的每一次推进都牵动着投资者的神经。如今,科创板开板的钟声已经敲响,被受理上市申请的科创板企业也越来越多。

在这个大背景下,以券商、公募为主的金融机构正摩拳擦掌,商业银行也紧随其后,围绕科创板创新服务,以求分得一块科创板的大蛋糕。

银行为何介入科创板?

重要的原因是相比之前的科技和创业领域,银行介入科创板的风险在降低。换言之,科创板企业比其他同技术领域的企业更靠谱。这些企业作为潜在客群,存在诸多优势。

我们先从商业银行最核心的信贷业务来看,若给予一家企业授信,银行首先关注的是其第一还款来源,即企业盈利及其对应的经营现金流。

1、科创板企业盈利有保障

科创板的重要目的是打造中国的纳斯达克,即科技企业的集结地。

当初创业板的设立,人们是抱着很大期望的,期望它能够成长为中国的纳斯达克,真正为中国的科技企业实现融资功能。

然而,虽然创业板上市比主板更加便利,上市审核制却使得这一期望没有完全达成——与主板一样,企业上市创业板有着较严格的盈利标准限制,而大量前景非常好的科技企业和新兴商业模式企业,却由于研发、市场推广投入大,尚未获得盈利,而断绝了创业板上市的可能。

科创板的推出,解决了这个问题。

科创板实行注册制,只对企业营收有规定,并不明确要求企业是盈利的。事实上,在上市申请已受理的科创板企业中,确实有一部分企业是暂时亏损的。

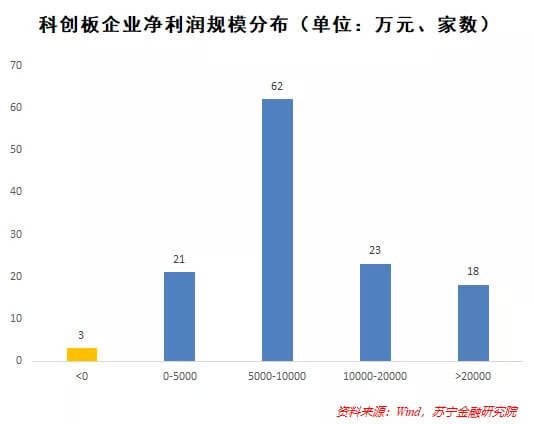

然而,我们仔细观察已受理的科创板企业发现,即使出现了个别亏损企业,从已获得受理的首批企业情况看,科创板更欢迎已有盈利、研发成果已实现商业转化的企业。例如,已受理的科创板企业中,净利润为5000万元-1亿元的科创板企业最多,有62家,净利润为负的企业仅有3家。

而且总体来看,已受理的科创板企业收入、利润规模也都远高于主板上市标准。具体来说,已受理企业的净利润中位数达到8032万元,平均值达到1.25亿元,不亚于IPO审核的“隐形门槛”,也高于创业板的净利润中位数7659万元。由此来看,相比长期亏损、靠着天使和风投资金的科技企业,科创板企业的第一还款来源更有保障。

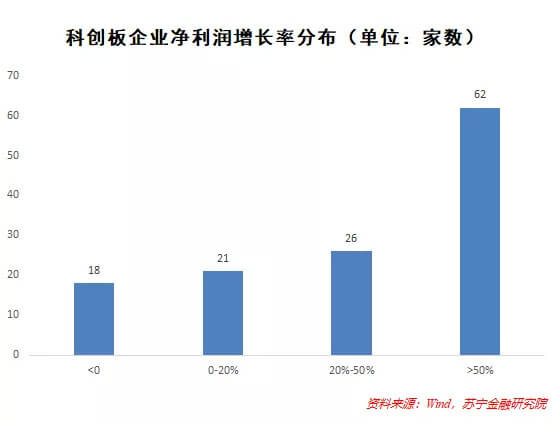

科创板企业的成长性也远高于其他同领域企业。当前已受理的科创板企业2018年净利润平均成长率达到31.5%,远高于创业板的4.2%。

2、科创板企业风险识别更明晰

尽管科创板企业的第一还款来源比更为早期或未成熟的科技企业更有保障,但科技企业天然不是商业银行的主打客户,重要原因在于虽然企业成长性高,但也面临很大的不确定性,这种不确定性来自于两个递进的方面:一是技术研发能否成功;二是即使成功,能否被市场所接受。而在这两方面,科创板企业却显得很例外。

企业上市科创板的申请被受理后,一般会经历几轮问询,其目的是“问出一家真正的科创板企业”,主要的问题涉及以下6个方面:

(1)发行人股权结构、董监高等基本情况;

(2)发行人核心技术;

(3)发行人业务;

(4)公司治理与独立性;

(5)财务会计信息与管理层分析;

(6)其他风险因素。

具体而言,科创板定位是:拥有核心技术、市场占有率高、属于高新技术产业或者战略新兴产业。最终通过审核的企业,都充分披露了核心技术的来源、研发团队情况、技术先进性程度、在国内外市场的地位及竞争优劣势、技术的迭代性和替代性、技术路线演进和发展趋势、知识产权保护及管理、核心技术产业化应用及收入占比等信息。

同时,企业从事什么业务、提供什么产品或服务、如何组织生产和销售、如何获取收入和盈利、相关技术对企业生产经营的贡献度等,也是发行人需要向投资者讲清楚的重要信息。

更重要的是,监管层明确指出,科创企业具有投入大、迭代快、风险高等特点,企业需要特别注重风险揭示的充分到位。

有了这些信息,风险及不确定性能够得到一定程度的控制,商业银行可再配合自身的信用审查措施,进一步确认风险。

银行如何掘金科创板?

对于信贷业务,银行除了关心第一还款来源,还关注第二还款来源。第二还款来源指的是当借款人无法偿还贷款时,银行通过处理贷款担保,即处置抵押物、质押物或者对担保人进行追索所得到的款项。

遗憾的是,科技企业通常是轻资产经营,重在技术研发和应用,并不拥有很多高质量的固定资产,当无法还款时,很难拿出足量的抵、质押物。对于银行来讲,一旦企业无法还款,很难收回款项。

对此,除了通过加强对企业信用担保措施,并通过政府风险补偿基金、政府增信等方法来保障第二还款来源,更具有发展前景的是通过投贷联动来分享科技企业的成长红利。

推动投贷联动

科技企业的信贷,从来不是银行所青睐的业务,因为科技企业成长性和不确定性都很高,银行获得固定利息,并不分享企业成长带来的收益,却百分之百地承担了企业风险。为此,以美国商业银行为代表的全球银行业开发了投贷联动模式,目的是尽可能地分享科技企业成长收益。

投贷联动是指银行业金融机构以“信贷投放”与本集团设立的具有投资功能的子公司“股权投资”相结合的方式,通过相关制度安排,由投资收益抵补信贷风险,实现科创企业信贷风险和收益的匹配,为科创企业提供持续资金支持的融资模式。

在硅谷,很多科创公司已经学会了长期运用债权融资来管理他们在两轮融资之间的现金流。这样一来,债权融资不仅能帮助它们延长每一轮的现金生命周期(cash runway),还能让它们在下一轮融资中获得更高的估值。

投贷联动正是诞生在这些业务的探索中,其中最著名的便是美国硅谷银行。他们在对硅谷的科技企业授信时,在贷款中要求少量(通常不超过1%)的认股权证,事实证明,硅谷银行的股权认证收益远高于坏账损失。2015年,硅谷银行拥有1652家公司的认股权证,这些认股权证贡献了7096万美元的收益,而全年不良贷款占贷款总额的百分比仅为0.73%。

在中国,投贷联动也在几年前开启。2016年4月,原银监会、科技部、中国人民银行发布《关于支持银行业金融机构加大创新力度开展科创企业投贷联动试点的指导意见》,明确5个地区和10家银行作为试点,开展商业银行投贷联动业务。

投贷联动与科创板

虽然投贷联动使得银行在拓展科创企业客群方面有了突破,当前现实的问题是银行如何获得即战力,以更好地服务科创板企业。

科创板对于股票发行、配售、投资者等方面有着繁杂的规定,这本身涉及到投行业务的复杂性,更是因为科创板的特殊地位。

商业银行如何穿透这些监管,投资科创板企业?根据科创板企业上市的不同阶段,我们认为,商业银行集团子公司(或者商业银行联合其他具有投资功能的实体)有可能作为企业的战略投资者,参与股票配售。根据上交所规定,参与科创板发行人战略配售的投资者主要包括:

(1)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;

(2)具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;

(3)以公开募集方式设立,主要投资策略包括投资战略配售股票,且以封闭方式运作的证券投资基金;

(4)参与跟投的保荐机构相关子公司;

(5)发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划;

(6)符合法律法规、业务规则规定的其他战略投资者。

从以上第(2)条和第(6)条看,较大型的商业银行可进一步研究科创板政策,通过集团投资子公司介入。

另外,除发放贷款外,投贷联动试点的商业银行科技金融专营机构可以向科创企业提供包括结算、财务顾问、外汇等在内的一站式、系统化金融服务。通过这些增值服务,可进一步了解企业的财务和业务情况,为股权和债权投资的协同提供根本的信息支撑。

(本文由苏宁财富资讯原创,作者为苏宁金融研究院研究员陶金)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号