扫描分享

本文共字,预计阅读时间。

两年前,34岁的罗敏站在舆论漩涡的中心,说出了那句“凡是过期不还的,就算了,当作福利送你了”,很多人怒骂,将之归为一个青年的轻狂与蠢。

趣店上市22个月之后,罗敏用一份二季度净利润11.6亿元的财报,羞了一把曾经唾弃、讨伐过他的万千网民,哑然无语,尴然错愕。

梳理趣店过去三年的财报,会发现它越来越有多赚钱,2016年、2017年、2018三年净利润分别为5.767亿元、21.645亿元、26.8亿元。2019年全年将有望接近或突破40亿元。

年少轻狂的资本大概就在于此,在整个社会信贷习惯培养成型后,你骂他蠢,骂他“原罪”,你仍在为他埋单。

01

多年以后,当经济学人书写中国的消费信贷史时,定会想起2017-2018年间的信贷数据的变迁。

2017年,居民中长期消费贷款增速从年初最高35%降低到了年末23%左右,并在2018年降至月均18%。反观短期消费信贷,余额增速却由2017年初的20%攀升至年末的38%,2018年有所放缓,也达到月均30%的规模,月均新增1600亿元。

更需担心的是,信贷是一个与实体经济效益、个体收益强挂钩的行业,但过去两年短期消费贷款余额的增加,消费市场却没起多大作用。短期消费贷款余额增速从2017年初的20%,到2018年月均30%激增的背后,消费市场增速2017年一直维持在10%左右,2018年甚至下降至8.5%。

消费在降级,消费信贷却在升级,咄咄怪事。

这些数据在证明一个事,消费信贷的激增并不多大程度上由消费支出增长带来,要么,更多由被改造的消费习惯而带来,要么,信贷被被挪作它用了。这像极了消费信贷市场的假性繁荣。

19世纪中叶的南北战争以前,美国社会的清教徒式消费观念,比起它的欧洲伙伴及古老的东方社会,其反奢侈、反铺张风气有过之而不及,但从内战结束,第二次工业革命兴起,到第一次世界大战结束的1920年代,美国却完成了的“现代消费观念”的转变。

在整整近60年的时间里,美国信贷转型靠着工业化、都市化、大规模人口流动三大动力潜移默化地完成转型,而在中国,这一步骤显得太快。

从2008年到2017年,中国居民杠杆率从18%上升至48.97%,用了十年。而美国从20%到40%,用了40年。

中国现代消费观念的转变完成了吗?我不好确定。但现金贷公司和银行,都在朝着激发消费信贷的方向前进。

从蚂蚁金服借呗、腾讯微粒贷出现后,授信、激活存量成为消费信贷的时髦词,现金贷广告挖空心思让90后、00后借钱消费,而非量入为出。

02

当下所有银行、消费金融、现金贷公司都在干的一件隐性的事情,一言以蔽之:培养负债习惯。

由于借贷行为很大程度上是被激活的,过去几年,一般现金贷公司付出了很高的获客成本。

要知道,在以消费信贷观念改造为主的信贷市场中,现金贷的营销获客从点击、激活到留存,成本是递增的。

“鲸准”的一份研究报告显示,消费金融行业平均获客成本达到110元/人,某家消费金融公司的例子显示(获客成本113元/人),用户借款1000元,利息+手续费年利率为36%,其中年化获客成本率高达20.86%,占收益的57%。

腾讯微粒贷曾在2016年-2018年间给了我22000元的授信额度,为了激活我这个客户,腾讯没少花心思,前后多次给我推送微粒贷广告,无果后,腾讯在2019年停掉了对我的授信,显示“综合评估未通过,无法借钱。”至于是觉得激活我成本太高,还是我太不识相,就不得而知了。

高成本意味着需要更高的放贷利率覆盖,于是,一旦潜在用户成为借款人,现金贷公司还需通过更高的隐性利率从借款人身上薅下本该属于他们的羊毛。

和一般现金贷公司不同,在掌握巨大流量的互联网公司那里,放贷成了唾手可得的金融变现渠道。2015-2018,互联网大公司开启了金融变现流量的浪潮。

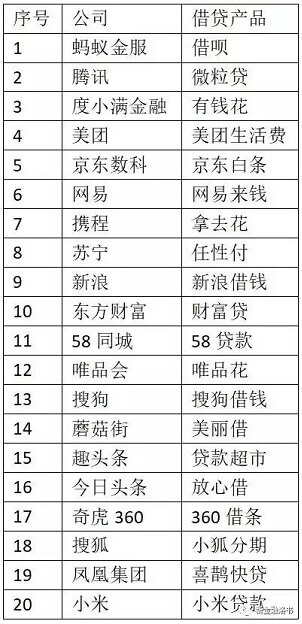

时至今日,国内互联网大公司已经到了尽皆放贷的时候。新金融洛书梳理了20家非金融本业的互联网大公司发现,除了被人熟知的腾讯、蚂蚁金服和京东,做电商的唯品会在放贷、造手机的小米在放贷;门户网易在放贷、搜狗输入法也在放贷……

图:20家大型互联网公司信贷或导流产品;整理:新金融洛书

放贷生意的巨大利润和亮眼财报,使他们早已经在行业投下饵线。

在2019年前二季度各金融科技公司财报中,这些流量变现的数据诱人,以信贷和P2P为主营业务的拍拍贷Q2营收15.623亿元,净利润6.605亿元;360金融Q1营收20.09亿元,净利润7.12亿元;趣店集团Q2营收22.2亿元,净利润11.6亿元。

William N. Goetzmann教授在《金钱改变一切》中提到金融本质:重新配置经济价值;重新配置风险。如今,国内的BigTech正在用金融重新配置流量价值。这种配置发生在监管容忍的空隙,生成了所谓市场红利期,在信贷领域,这种所谓“红利期”仍然存在。

03

2018年10月10日,湖南新化人戴婵宫带着她2岁的女儿、4岁的儿子走向家附近的池塘,沉水自杀身亡。

她的丈夫,是负债“十余万”的何宇茨,南方周末报道,他在24个月内,通过132个平台申请过借款,其中P2P网贷53家、一般消费分期平台35家、小额贷款公司22家、银行消费金融机构8家、大型消费金融公司3家、信用卡中心1家。

这种自杀式贷款最后导致了整个家庭的悲剧。这次事件,也可以看作整个信贷混乱市场风险一次爆发。

市场变坏,大概是从放贷人越来越多时开始的。

当卖手机的小米、杀毒的360、做输入法的搜狗们都开始放贷的时候,所有的信贷风控、门槛、贷后,都要被打乱。

在市场上,有一批依附在银行风控、蚂蚁金服或腾讯信贷体系之外附庸放贷者,如果你能在银行或借呗、微粒贷拿到1万的授信,它们就敢再额外给你20%-40%的授信,诸多的类似行为叠加,让就能让一家银行或一个蚂蚁金服的风控体系置于借款人的过度负债的危机中。

这就是说,在你做着放贷生意的时候,另一家放贷公司的闯入,可以瞬间让你的风控体系打乱。如果说没有人是一座孤岛,在消费信贷领域,也没有哪家公司的风控是可以独善其身的。

在信贷领域,有三种东西:附庸放贷、共债、代偿,可以让任何一家现金贷公司、一个体系的模式被打乱。原因很简单,一旦借款人遭遇债务危机,就可能还不上任何一家公司的钱。

银行业苦苦维持的2%以内信用卡坏账率,良好表现得数据可能是借款人从现金贷公司那代偿而来;蚂蚁借呗或腾讯微粒贷的低坏账率,也可能是借款人从别家现金贷公司“以贷养贷”而来。

共债、风控集体失效,放贷的人越来越多,就意味着次级资产越来越多,资产质量越来越坏。情况会越来越坏。

在这个隐性规则下,所有风险被压滞,直至爆发。

04

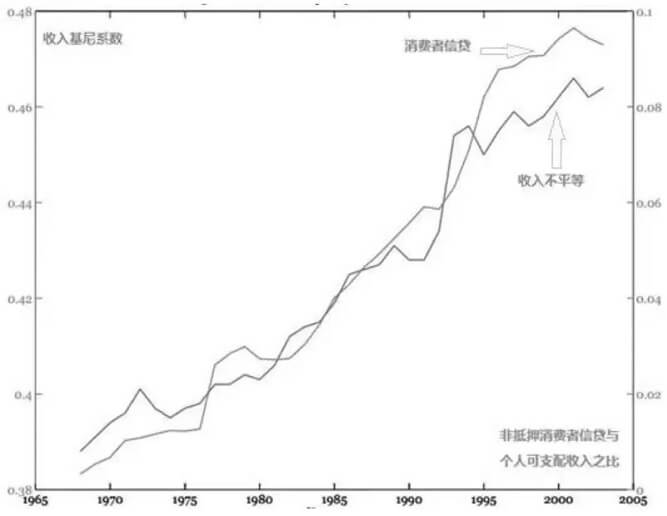

1960年代以来,美国采取了激进的信贷政策促进经济增长。次贷是其中典型。经济社会里,富人积蓄、穷人贷款是正常现象。美国的银行为扩展次贷,通过加大消费信贷,拿富人的积蓄,给穷人贷款,最后带来了三重效应:富人更富;穷人更穷,但消费水平仍然高企;短期经济增长。

然而,一篇《比较》杂志的文章对1870-2013年的研究结果却显示,杠杆率每上升1%,实际GDP增速就下降0.01%—0.02%。是不是感到讽刺。

实际上,无论美国还是我国,激增的居民杠杆率,和信贷市场的整体矛盾,都隐藏在较大的贫富差里的平均数之下,实际情况,往往比表象数据更严重。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号