扫描分享

本文共字,预计阅读时间。

保险科技(InsurTech),即保险和科技的融合,对传统保险业的转型和发展起到了极大的推动作用。作为数字经济的重要载体,“保险科技”真正振兴了整个保险业,使其更具活力、可持续性和灵活性,同时也为保险公司带来了更高的成本效益。

尽管只有短短几年时间,“保险科技”作为一场席卷全球保险业的科技潮,其实经历了多番本质上的演变,最终将保险的未来推向一个新的方向。

对此,欧洲最大及顶尖的保险科技会议DIA的两位创始人Roger PEVERELLI和Reggy de FENIKS,分析并总结了4波InsurTech的变革浪潮,以及对保险业的影响。

第一波 InsurTech:挑战者

三年前,也就是2016年,“保险科技”主要指的是“行业挑战者”。新玩家侵入保险市场,攻击传统规则和既定秩序。每个人都热衷于谈论“颠覆”。

第一次浪潮的主要驱动力是什么?无疑,新技术降低了行业壁垒。新进入者在技术和数据的创新应用方面处于领先地位,推出了各种新的业务模式或解决方案,解决了客户在与现有公司合作时遇到的摩擦和痛点。

美国健康险创企Oscar Health,知名的传统医保行业挑战者,这样说:“我们创办这家公司,不是因为我们热爱医疗保险。事实上恰恰相反。”

通常,美国人并未将健康保险纳入医疗护理过程的核心环节,当一个人生病时,保险公司一般是作为支付方参与其中的。Oscar Health的目的在于重新设计健康保险,包揽了顾客咨询、问诊、用药等一系列环节,主动介入医疗护理过程,能更好的控制医疗费用支出,降低医疗机构过度抬高医疗费用的道德风险。同时,Oscar Health利用远程医疗手段,敦促顾客进行健康管理,将防病和治病结合起来,从根本上减少患者医疗成本。

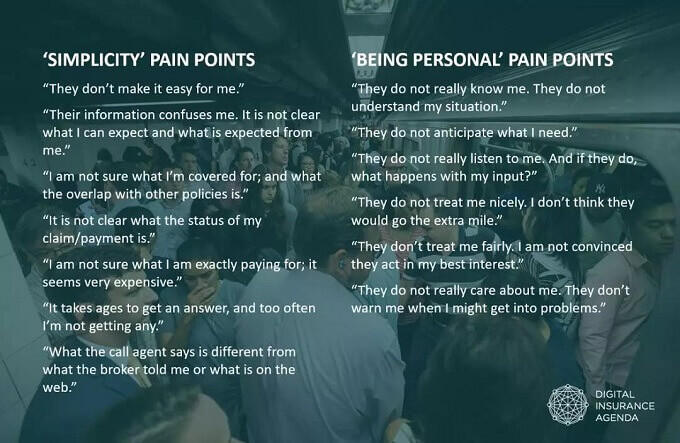

纵观全球市场,客户对保险公司都有同样的抱怨。DIA的结论是,几乎所有顾客体验的痛点都与“简便性”和“个性化”有关。

不过,这些问题都属于运营管理的范畴。也就是说,它们都能在短时间内得到解决,而事实正是如此。显然,仅仅专注于解决运营问题,还不足以创造可持续的竞争优势。也许这就是为什么到目前为止,只有少数几家保险初创公司成功地获得了可观的市场份额。优秀的玩家不仅能解决痛点,而且能在痛点之上创造真正独特的新型商业模式。Lemonade就是一个很好的例子,它将人工智能和行为经济学结合到新的商业模式中,并且为客户带来新的价值。

“挑战者”在市场份额方面的影响可能仍然有限。但这并不意味着挑战者不重要。它们对市场动态的影响是显著的,只是程度不同。他们注重减少摩擦和提高服务水平,这改变了客户的期望。基于新进入者设定的新标准,消费者希望传统企业也能提供类似的创新服务。这让保险公司们意识到,如果他们想跟上形势,他们迫切需要做出改变。

第二波 InsurTech:赋能者

相比之下,第一波InsurTech浪潮的重要性在于,它们如何制定新标准,并给行业带来紧迫感。这种紧迫感催生了第二波InsurTech浪潮-“赋能者”,即科技赋能保险,并对现有保险公司的收入和利润指标产生直接影响。

许多保险公司正在探索数据流的新潜力,致力于改善保险定价、促进索赔自动化,减少欺诈等。同时,受到上述“挑战者”的启发,他们开始推出各种新的主动服务,尤其是线上平台和移动领域。许多人意识到,与保险科技初创公司合作对加速创新至关重要。保险科技开始专注于改善或重构价值链的特定部分,甚至帮助保险公司创建新的价值链。

例如:机器人流程自动化(RPA)已经应用于后台运营,并为之前迥然不同的系统实现对接;人工智能(AI)让理赔及承保决策过程变得精简,也让经验丰富的专业人员从这些简单流程中解放出来,更加专注于需要人为判断的决策工作;物联网(IoT)对数据的精准把控,将风险管理模式从“事后反应”过渡到“事前预防”。

传统保险进入微利时代,新生态孕育新市场。 科技开始与保险进行更深度的融合发展,并且不断在保险价值链的各个环节进行概念验证、试点乃至落地推广,进一步强化客户体验、提高业务效率、以及增收降本。

第三波 InsurTech:生态合作圈

DIA认为,“跨保险的生态圈”是未来几年的大趋势,这是第三次浪潮的关键驱动力。越来越多的保险公司意识到,接触客户最有效的方式是成为相关平台和生态系统的一部分。

新生态圈就要求保险公司积极融入客户生活场景,解决他们日常面临的问题。这不仅是围绕家庭、交通、工作和健康的平台,也围绕着重要的生活事件,如学习、婚姻、购房和退休等;包括做出重要财务和风险决策的时刻。

比利时保险公司Baloise推出的移动出行服务平台Mobly就很好地呈现了一个完整的生态圈。当人们早上醒来时,他们的第一反应通常不是汽车保险,而是移动出行的需求。为了满足这一需求,Mobly开始帮助客户做好全面规划:二手车交易工具Mobly Car Expert,在真人专家的陪同下协商价格,检查汽车质量和安全性;驾驶员辅助系统Mobly Go,通过智能手机App应用程序简单连接到各类车辆,无需再配备昂贵的附加设备;一张全面的移动出行保险,包括自驾车上的按里程计费UBI车险,以及其他公共交通的意外险。归根结底,汽车保险在生态圈中只是一种衍生需求。

Baloise首席执行官Gert De Winter表示,“未来,汽车保险只是我们作为承保商提供的整体服务范围内的一个模块。新的生态圈将能够提供360°全方位服务,从购买车辆、驾驶、车辆保修,再到转售。Mobly将移动服务领域提升到一个全新的水平,同时也扩展了传统保险业务。”

生态圈思维在于解决保险需求背后的真实需求,甚至“超越保险业的边界”。因此,当行业界限模糊时,保险公司需要拓宽视野,每一家提高其价值主张的公司都值得合作。拥抱这些来自邻近行业和相关生态圈的其他科技公司,这就是第三波InsurTech的主旨。

第四波 InsurTech:社会价值

DIA相信,第四波InsurTech浪潮已经到来。新技术将保险行业重新定位,以客户为中心,强化了保险公司的社会和经济影响力。 可以看到,越来越多是保险公司肩负着应对重大全球挑战的使命。

看看健康险公司,应用各种互联设备和先进算法来改善病人护理,同时降低总体医疗成本,有效缓解全球人口老龄化的压力。再有,保险公司利用新技术,提前预测自然灾害风险,做好灾前防损和灾后救援工作,具有重大经济和社会意义。

以瑞典保险初创公司BIMA为例,主要为欠发达地区的低收入家庭提供“小额保险”产品,包括寿险、健康险和意外险等保障。BIMA已经在14个国家拥有约2500万客户,其中90%以上的客户每天的生活费不足10美元。这也表明,即便是金字塔最底部的保险需求,也可能得到大规模兑现,普惠金融的意义正是如此。

结语

短短几年,“保险科技”已经从一个最初的概念,演化为一个炙手可热的活力市场,成为保险行业转型升级的重要推动力和突破口。

而保险科技本身也经历了价值转变,走向成熟:

第一波浪潮,即挑战者,是顾客期望的改变以及由此产生的行业紧迫感;

第二波浪潮,即赋能者,是对现有保险公司的收入和利润的直接影响;

第三波是关于构建跨界保险生态圈,开辟新的商业模式和新的收入来源;

第四波则是回归保险的本质,实现最大的社会价值。

睁眼看世界,保险行业仍在努力实现第二波科技浪潮,但与此同时,我们正处于第三甚至第四波浪潮的边缘。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号