扫描分享

本文共字,预计阅读时间。

随着居民收入水平的提高,人们的投资理财意识逐步增强,同时较高的通货膨胀压力也使得居民开始试图寻找较为安全的保值增值投资渠道,银行理财就在这样的市场环境下应运而生,银行凭借其庞大的客户资源、渠道优势和品牌优势迅速占据了国内理财市场的重要地位。

但2018年随着《关于规范金融机构资产管理业务的指导意见》(以下简称资管新规)、《商业银行理财业务监督管理办法》(以下简称理财新规)等一系列监管政策陆续下发,银行理财也迎来转型,打破刚兑成大势所趋,银行理财子公司陆续获批筹建及开业。

那么银行理财究竟是什么,有哪些产品,是否存在风险,以及当前现状如何,本文将对其进行一一分析。

一、银行理财市场总体情况

根据银行业理财登记托管中心发布《中国银行业理财市场报告(2019年上半年)》数据显示,截至2019年6月末,全国共有384家银行业金融机构有存续的非保本理财产品,共存续4.7万只,存续余额22.18万亿元,与2018年末基本持平,而截至2019年6月底,P2P网贷行业的贷款余额仅为6871.2亿元。另据银行业理财登记托管中心统计,2019年上半年,全国共有384家银行业金融机构发行了非保本理财产品,累计募集资金55.60万亿元。

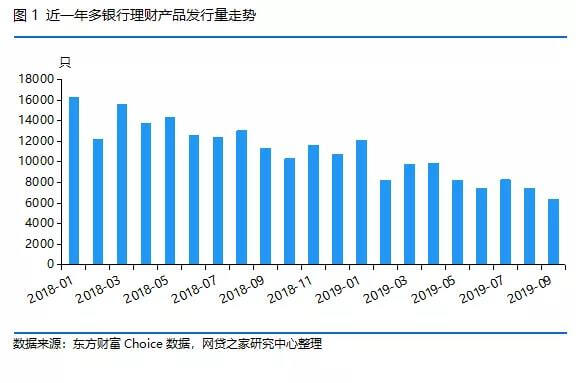

1. 银行理财产品发行量走势

根据东方财富Choice数据显示,从2018年以来各月银行理财产品发行量走势来看,银行理财产品发行量整体呈下降趋势,而这可能主要与2018年4月后资管新规及其配套文件的下发要求银行理财打破刚性兑付、实现净值化管理有关。

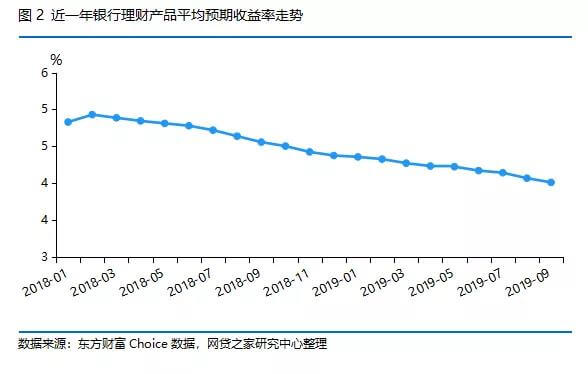

2. 银行理财产品平均预期收益率走势

根据东方财富Choice数据显示,从2018年至今各月银行理财产品平均预期收益率走势来看,银行理财产品自2018年3月后平均预期收益率呈现持续下滑趋势,2019年9月银行理财产品平均预期收益率已降至4.01%,而这可能主要受到了相对宽松的货币政策的影响。

二、银行理财产品分类和基本情况

1. 银行理财产品分类

银行理财产品是指商业银行在对潜在目标客户群分析研究的基础上,针对特定目标客户群开发设计并销售的资金投资和管理计划。在这种投资方式中,银行只是接受客户的授权管理资金,投资收益与风险由客户或客户与银行按照约定方式双方承担。

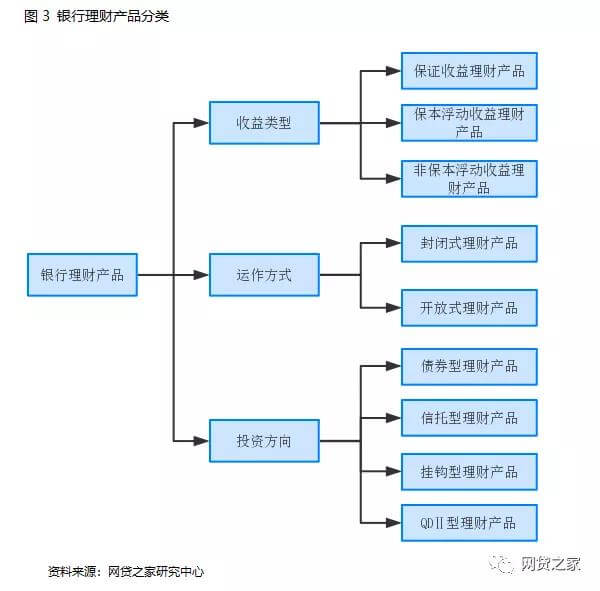

目前市场上银行理财产品种类非常丰富,如根据收益类型可分为保证收益理财产品、保本浮动收益理财产品和非保本浮动收益理财产品,根据运作方式的不同又可分为封闭式理财产品和开放式理财产品。

(1)按收益类型分类

从市场现有的银行理财产品来看,按照获取收益方式的不同,理财产品可以分为保证收益理财产品、保本浮动收益理财产品和非保本浮动收益理财产品三大类。

保证收益理财产品,是指商业银行按照约定条件向投资者承诺支付固定收益,银行承担由此产生的投资风险,或银行按照约定条件向投资者承诺支付最低收益并承担相关风险,其他投资收益由银行和客户按照合同约定分配,并共同承担相关投资风险的理财产品。

保本浮动收益理财产品是指商业银行按照约定条件向客户保证本金支付,本金以外的投资风险由客户承担,并依据实际投资收益情况确定客户实际收益的理财产品。

非保本浮动收益理财产品是指商业银行根据约定条件和实际投资收益情况向客户支付收益,并不保证客户本金安全的理财产品。

简单的说,保证收益理财产品为保本保息型理财产品,保本浮动收益理财产品为保本型理财产品,而非保本浮动收益理财产品不保证本金安全,风险需自担。

不过2018年9月银保监会下发的《商业银行理财业务监督管理办法》明确银行理财产品是指商业银行按照约定条件和实际投资收益情况向投资者支付收益、不保证本金支付和收益水平的非保本理财产品,同时明确要求已经发行的保证收益型和保本浮动收益型理财产品应当按照结构性存款或者其他存款进行规范管理。

这意味着,只有非保本理财产品才是真正意义上的资管产品,打破刚兑为大势所趋,银行理财将不再保本。

(2)按运作方式分类

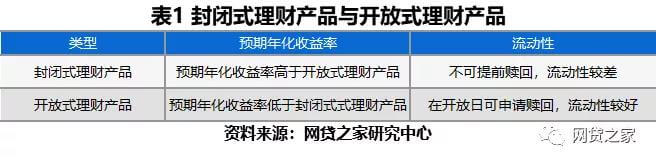

根据运作方式的不同,银行理财产品可分为封闭式理财产品和开放式理财产品。

其中封闭式理财产品是指有确定到期日,且自产品成立日至终止日期间,投资者不得进行认购或者赎回的理财产品。

开放式理财产品是指自产品成立日至终止日期间,理财产品份额总额不固定,投资者可以按照协议约定,在开放日和相应场所进行认购或者赎回的理财产品。

开放式理财产品也是当前理财市场的主流产品,如据银行业理财登记托管中心统计,2019年上半年开放式非保本理财产品累计募集资金47.91万亿元,占非保本理财产品募集总金额的 86.16%。

从两者区别来看,通常情况下,封闭式理财产品相比开放式理财产品预期年化收益率较高,但流动性较差,不可提前赎回,而开放式理财产品其收益相对较低,但流动性较好,可在开放日申请赎回。

(3)按投资方向分类

根据投资方向的不同,银行理财产品又可大致分为债券型、信托型、挂钩型及QDII型产品。

债券型银行理财产品主要投资于短期国债、金融债、央行票据以及协议存款等期限短、风险低的金融工具,故其风险相对较低。

信托型银行理财产品是指信托公司通过与银行合作,由银行发行理财产品,募集资金后信托公司作为受托人负责投资,主要投资于商业银行或其他信用等级较高的金融机构担保或回购的信托产品,目前市场上此类产品较少。

挂钩型理财产品也称为结构性产品,其收益率通常取决于挂钩标的表现,根据挂钩标的属性,可细分为外汇挂钩类、利率挂钩类、指数挂钩类、股票挂钩类和商品挂钩类等。

QDII型产品是指银行受境内机构和居民个人委托,以投资者资金在境外进行金融产品的投资,此类产品风险一般较大,并且通常不保本。

2. 银行理财具体产品模式

从目前市场上银行理财具体产品模式来看,可分为封闭式非净值型、封闭式净值型、开放式非净值型、开放式净值型。

(1)封闭式非净值型

封闭式非净值型理财产品是指在存续期内,投资者不能赎回,也不能追加投资,在产品到期终止时按照约定的固定预期收益率结算,在此类产品下,银行会设定一个预期最高年化收益率,若实际获得的收益率超过预期最高年化收益率,则超出预期最高年化收益率部分将作为银行的产品管理费。

从收益类型来看,封闭式非净值型理财产品又可分为保证收益理财产品、保本浮动收益理财产品和非保本浮动理财产品,目前以非保本浮动理财产品为主,特别是国有大行目前极少有在售的保本型理财产品。从起投金额来看,最低起投金额为1万元。另外根据中国理财网理财产品频道显示,各家银行封闭式非净值型理财产品的期限多在1年以内。

(2)封闭式净值型

封闭式净值型银行理财产品是指在存续期内,投资者不能赎回或认购,同时银行不设预期年化收益率,其实际收益与产品实际投资运作的净值有关。

在此类产品下,银行虽不设预期年化收益率,但会有一个业绩比较基准,若到期的资产净值年化收益率超过业绩比较基准时,超出部分银行一般会按照一定的比例收取管理费,通常为超过部分的80%作为超额管理费,也有部分银行直接不分配超出部分,如青岛银行的创赢计划2019年801期。

另外,从产品收益类型来看,目前在售的封闭式净值型理财产品基本均为非保本浮动收益型。

(3)开放式非净值型

开放式非净值型理财产品,即是在产品成立日至终止日期间,投资者可以按照协议约定,在开放日和相应场所进行认购或者赎回的理财产品,同时银行也会设定预期最高年化收益率,若实际获得的收益率超过预期最高年化收益率,则超出部分将作为产品管理费。

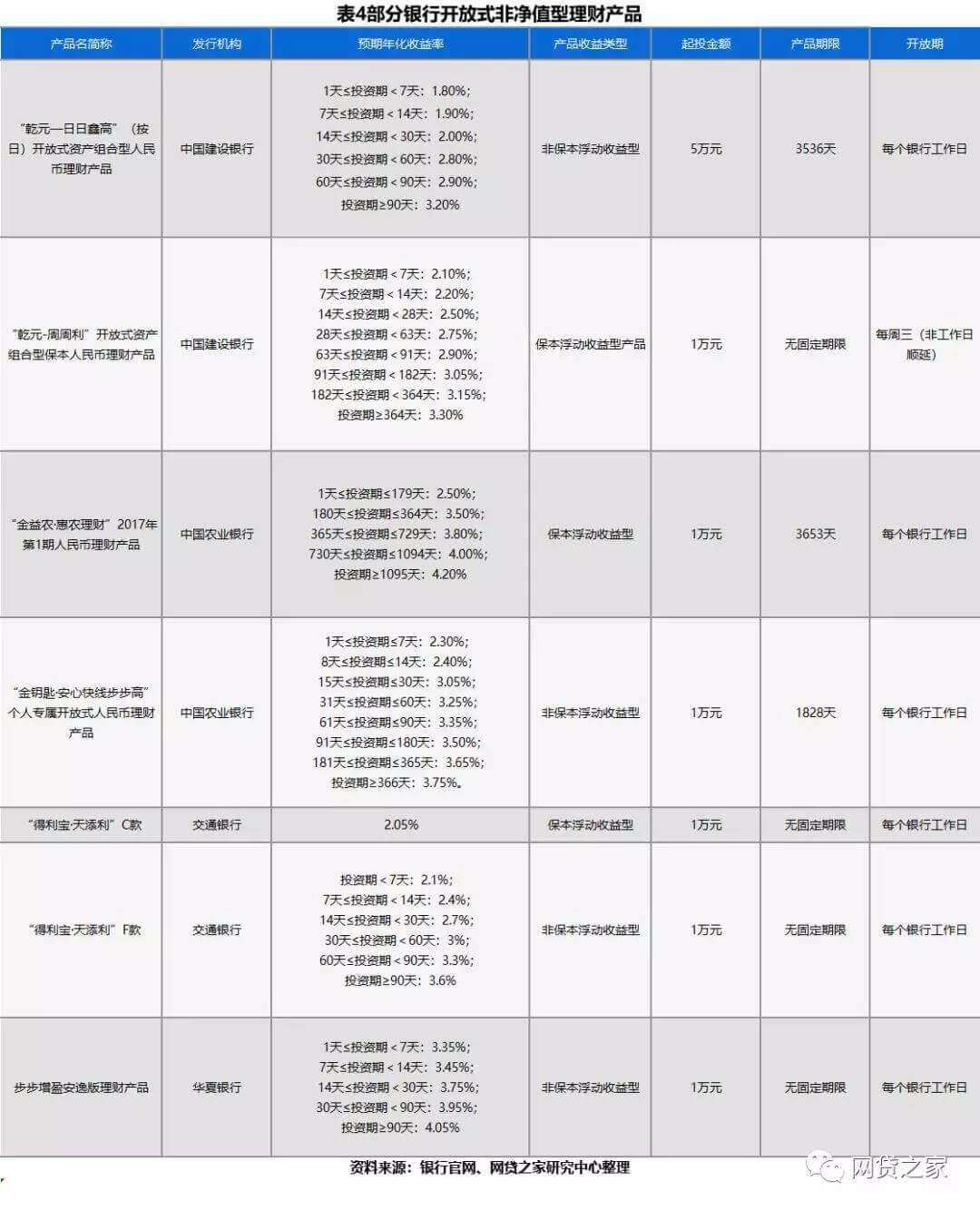

从具体产品来看,不少银行设定的预期年化收益率是根据投资期限进行阶梯型分布,如中国建设银行的“乾元—日日鑫高”(按日)开放式资产组合型人民币理财产品、华夏银行的步步增盈安逸版理财产品。

从产品期限来看,开放式非净值型理财产品由于流动性较好,故其产品期限明显偏长或未设固定期限,持续运行。

从产品的开放期来看,既有设置特定的日期作为开放日可申购或赎回,如中国建设银行“乾元-周周利”开放式资产组合型保本人民币理财产品是以每周三(非工作日顺延)作为开放期,也有是以产品存续期内每个银行工作日作为开放日,不过此类产品由于流动性较好,其预期年化收益率也会相对较低。

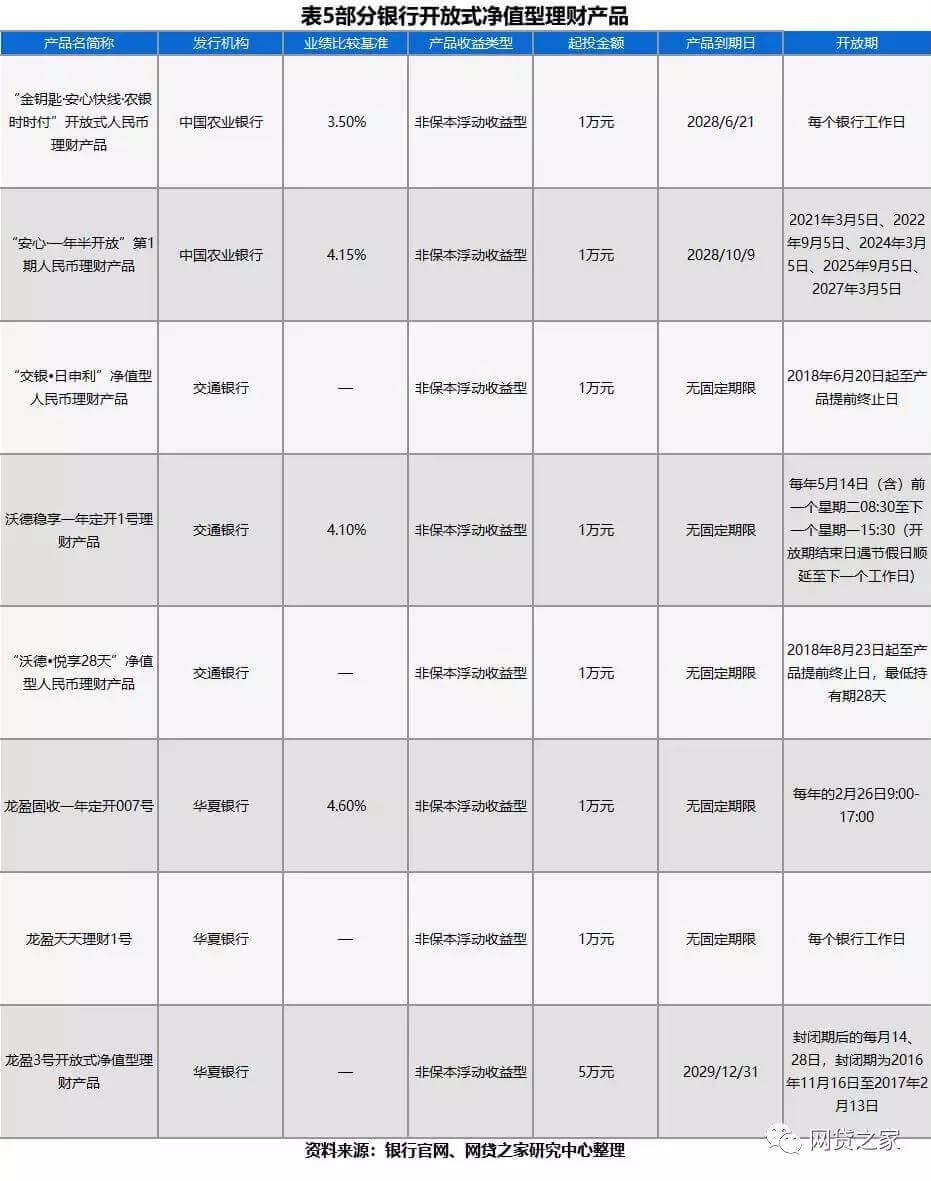

(4)开放式净值型

开放式净值型是目前银行理财市场上最常见的理财产品,也是各家银行主推的产品。开放式净值型理财产品是指在产品存续期间内,投资者可以按照协议约定,在开放日和相应场所进行认购或者赎回的理财产品,并且银行不设预期收益率,其实际收益率与产品单位净值有关。从产品收益类型来看,开放式净值型理财产品均属于非保本浮动收益理财产品。

从产品期限来看,开放式净值型理财产品与开放式非净值型一样,由于流动较好,产品期限明显偏长或无固定期限。从开放期来看,既有以特定的日期或以每个银行工作日作为开放期,也有要求持有一定的时间后才可在开放期内申请赎回的产品,如交通银行的“沃德•悦享28天”净值型人民币理财产品,需最低持有28天后才可于开放期内每个工作日选择全部赎回或部分赎回。

3. 银行理财VS智能存款

在2018年互联网宝宝类产品普遍跌破3%、银行理财产品收益率一路走低、股市持续低迷的大环境下,智能存款类产品凭借其高流动性、高利率、低门槛、安全性等特性一经面世就迅速走红。

目前推出过智能存款产品主要是蓝海银行、众邦银行、振兴银行、客商银行、营口沿海银行等中小银行。从计息规则来看,智能存款常见的计息规则有靠档计息和固定提前的支取利率两种。

从存款利率来看,以网贷之家推出的银行理财返利活动中的银行存款类产品为例,一般来说持有期越长,利率越高,部分银行的智能存款类产品持有5年,利率可达到5.8%,如营口沿海银行的祥云宝5年期产品满期利率为5.8%。另外也有部分银行为了满足用户高流动性的需求推出随存随取的智能存款产品,如三湘银行的日增宝可随时支取,提前支取利率为3.9%。

那么同样作为银行发行的备受投资者青睐的产品,银行理财和智能存款两者有何区别呢?

其实银行理财和智能存款两者区别较大,从产品本质来看,银行理财产品是商业银行按照约定条件和实际投资收益情况向投资者支付收益、不保证本金支付和收益水平的非保本理财产品,属于银行表外业务;而智能存款本质是银行定期存款产品,其是通过将定期存款收益权转让给信托等第三方机构而实现活期化。

从起投金额来看,目前银行理财产品最低起投金额是1万元;而智能存款的起投金额仅为50元,门槛明显较低。

从流动性来看,银行理财的流动性与其产品运作方式有关,若为封闭型产品则流动性较差,不可提前赎回,若为开放型产品则可在开放日赎回,流动性相对较好;而智能存款可随存随取,流动性好,但部分智能存款产品虽可提前支取,但提前支取只能按活期利率计息。

从实际收益率来看,银行理财产品实际收益率多与其产品实际投资运作有关,可能存在与预期年化收益率或业绩比较基准不一致的情况;而智能存款则是以存入时约定的利率计息。

从风险来看,银行理财产品的风险与其收益类型和产品投资方向有关,若为保本型理财产品,则风险较低,但若为非保本浮动收益理财产品则银行不保证本金安全,需自担风险,其产品风险与投资方向和运作方式优势有关,风险相对较高,此类产品也是理财新规定义的真正资管产品;而智能存款类产品由于本质为定期银行存款产品,执行存款保险条款,50万元以内100%赔付,安全性较高。

三、总结

在如今P2P网贷出清加速、货币基金陆续跌破3%等大环境下,虽然银行理财产品收益率一路走低,但在当下仍是不少人的投资选择。

另外随着资管新规、理财新规的下发,银行理财产品去刚兑已成大势所趋,这意味着投资者需提高风险意识,自担风险,不过投资者也不需要太过于担心,毕竟银行理财产品的风险主要来源于理财产品本身,而且银行有严格的风险评级,投资者可根据自身的风险偏好和流动性需求选择相应的产品。

当然投资者在选择银行理财产品时需先辨别产品是银行自有还是代销,同时也需关注理财产品说明书,明确资产配置中的各类资产占比和同类型产品的往期业绩波动情况。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号