扫描分享

本文共字,预计阅读时间。

北京、上海、深圳和杭州作为P2P网贷行业的四大重镇,占据着P2P网贷行业绝大多数的业务,以2019年9月底的数据进行测算,得出四个地区累计待收约占整个行业90%的待收规模。

因此,这些地区对于P2P网贷行业的政策动向,不仅会影响该地区的行业发展,同时或将间接影响其他地区跟进。全文也将对近一年各类政策动向所引发的行业数据变化进行分析。

摘要

上海、深圳和杭州地区平台“三降”力度远大于北京,目前北京地区待收规模约占据行业一半规模。

上海地区压降速度加快,数据显示上海地区8月放贷规模环比下降超过33%,9月放贷规模环比下降幅度更是超过50%。

平台转型和退出动作持续不断,部分头部平台转型助贷,机构资金规模占比进一步上升,最高已经达到78%。而平台清退这边,深圳地区平台退出数量最多,近一年时间已经退出133家平台。

为满足监管合规要求,9月初国家互联网安全技术专家委员会旗下app金融服务平台的信息完成数据对接的平台为117家,截至10月15日,对接的平台数量已经上升至184家。

平台“三降”

从2017年就开始的“双降”,随着行业监管的力度逐步增大,2018年升级至“三降”,各地对于“三降”政策也在持续推进落实中。根据笔者整理的北京、上海、深圳和杭州对于“三降”的相关政策,如下表1所示。

可以看出政策文件落地主要在2018年12月底至2019年1月初,基于此时间点笔者选取时间范围从2018年11月开始来分析地区对于“三降”政策的相应数据变化情况。

1、待收规模

为保证数据尽量精准,样本平台选取自中国互金协会有进行数据登记披露的平台,其中北京平台数量25家、上海平台数量8家、深圳和杭州平台数量均为7家,由于中国互金协会的平台为当地规模居前的平台,有一定代表性。

考虑到绝对数值只能反映单一地区待收规模的时间趋势变化情况,无法很好对比跨地区数值趋势变化对比,因此,笔者对样本平台的待收规模数值作处理,以2018年11月数值为基期,基期数值为1,后续月份数值根据基期值进行计算处理,计算结果可以对四个地区的待收波动情况进行比较,结果如下图1所示:

可以发现相比于2018年11月,2018年12月各地区待收总体保持稳定,深圳地区甚至出现了小幅度上升的走势,不过随着各地区性政策落地后,四地区的待收均出现了单边下行的走势,可以明显发现:

北京地区最为平缓、下降幅度最小,与2018年11月底相比,2019年9月底下降8.92%;

而上海地区下降幅度最大,与2018年11月底相比,2019年9月底下降了25.37%。不过上海在2019年7月底之前下降幅度并不大,但是从8月开始的两个月待收呈现骤降的走势。

2019年9月底深圳地区样本平台待收相比2018年11月底下降了23.38%;

杭州地区样本平台待收相比2018年11月底下降了20.46%;可见除了北京外,上海、杭州、深圳三地的待收规模均出现较为明显的下降。

2、放贷规模

对于待收规模压降,最好的方法就是控制放贷规模(又可以称为去债转成交量)增长,下面我们再来看下各地区放贷规模变化情况。

同样以2018年11月数值为基期,基期数值为1,可以发现四地区相比于基期放贷规模总体呈现下降走势,可以发现2月、4月、8月呈现明显下降波动的情况,其中:

2月主要是因为“春节假期”因素影响,4月更多是因为团贷网3月底风险事件后,各平台为保证流动性更多减少放贷,而8月大幅度下降或许与地方监管有较大关系。

下面更微观地分析8月、9月地区放贷数据的变化情况。

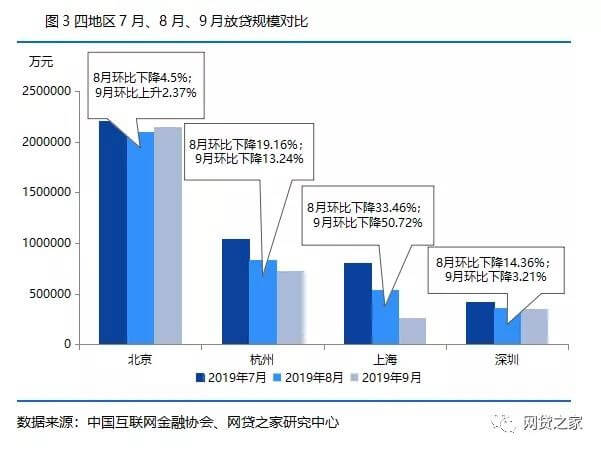

如下图3所示,展示了四地区7月、8月、9月放贷规模的数据对比情况,从数值来看,可以明显发现北京样本平台的累计放贷规模远超其他三地,单月放贷规模超过200亿元。其他三地样本平台累计放款规模除了杭州地区7月超过100亿元外,其余均小于100亿元。由于选取的样本平台基本可以代表行业情况,因此,可以说明目前行业中北京地区的平台规模几乎占据行业的“半壁江山”。

从地区的放贷规模环比变化数据来看:

北京8月环比下降4.5%、9月出现回升、环比上升2.37%;

深圳8月环比下降14.36%、9月小幅下降,环比下降3.21%;

杭州8月环比下降19.16%、9月继续下降,环比下降13.24%;

上海8月环比大降33.46%,9月继续腰斩走势,环比大降50.72%,上海地区放贷规模大幅度下降也正是上文提到上海地区待收大幅度下降的主要原因,值得注意的是此处还不包括陆金服停止发标的因素,否则上海地区下降幅度将更大。

随着放贷规模下降,我们可以发现随着资金端需求明显减少的情况下,平台开始主动下调收益率。近期,我们就可以发现拍拍贷、你我贷在资产规模收缩后收益率出现大幅度下降。

以拍拍贷为例,8月10日下午15时拍拍贷客服发帖《关于新彩虹等投标工具售罄的解释说明》就称平台产品发售份额变少主要为了落实监管“三降”要求,并表示后续预计资产比较少。8月11日起,拍拍贷多期限结构的收益率直接降息1个,如下图4所示。

3、存量出借人数

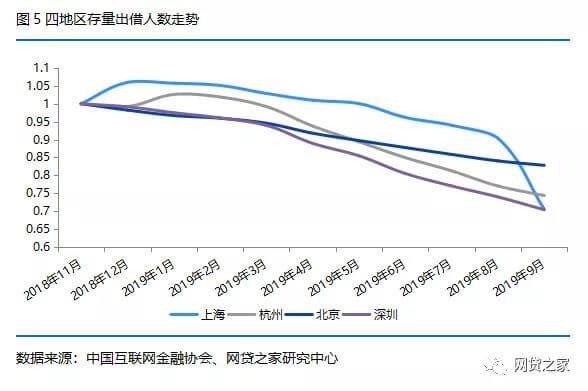

由于地区间存量出借人数绝对值差异较大,同上文数据比较,以2018年11月为基期值展示四地区数值走势,由于出借人数涉及跨平台情况,无法进行去重得出真实的地区数值,因此此处展示的存量出借人数为非去重数据,具体如下图5所示。

可以发现深圳地区出借人数量下降幅度最大,2019年9月底的存量出借人数相比2018年11月底的存量出借人数约下降了29.58%;

2019年8月底前上海地区出借人数量下降幅度相对最小,2019年8月底的存量出借人数相比2018年11月底的存量出借人数仅下降了10%,但是刚刚过去的9月出现了骤降,2019年9月底的存量出借人数相比2018年11月底的存量出借人数下降了29.40%,单月约增大了19个百分点;

杭州地区的存量出借人数下降幅度略小于深圳、上海,约为25.62%;

北京地区的存量出借人数下降幅度在四个地区中最为缓慢,约为17.19%。

实时数据对接

从2018年“175号文”到2019年“1号文”再到多地监管部门号召当地平台逐步完成实时数据对接,文件中提及没有完成实时数据对接的平台将被清退。关于实时数据对接的相关文件如下表2所示。

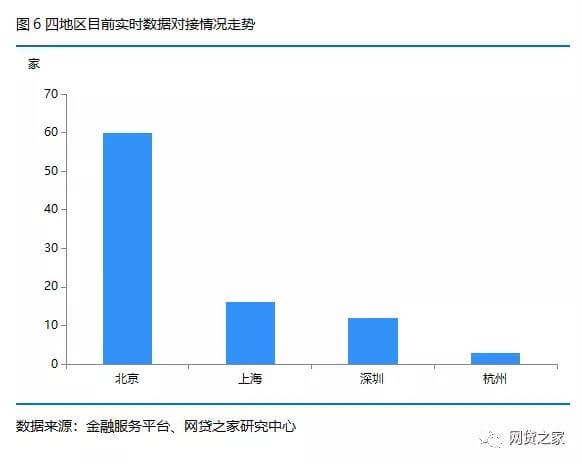

根据笔者的数据统计情况,9月初国家互联网安全技术专家委员会旗下app金融服务平台的信息完成数据对接的平台为117家,但是截至10月15日,对接的平台数量已经上升至184家,其中北京平台60家、上海平台16家、深圳平台12家、杭州平台仅为3家,可见总体占正常运营平台数量的比例都较小。当然从数量变化上可以发现,仅仅1个多月时间,对接的平台数量上升速度较快。

平台转型和退出

1、平台转型现状

2019年1月,网上流出互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室于联合发布了《关于做好网贷机构分类处置和风险防范工作的意见》(简称“175号文”),对于“175号文”其中就有提及对于正常运营平台,积极引导部分机构转型为网络小贷公司、助贷机构或为持牌资产管理机构导流等。

从多家上市机构所披露的数据来看,的确有数家平台正在积极转型,加大机构资金规模占比。如拍拍贷最新披露的数据显示2019年7月机构资金占比已经达到了53.2%,51信用卡2019年6月机构资金占比上升至50.5%。

从上文提及的平台看,多家平台已经正在逐步加大机构资金比例、逐步完成转型的过程,但是对于大多数的P2P网贷平台来说进行转型绝非易事。

因为无论是进行助贷对接机构资金还是P2P网贷对接C端资金,由于是同样的资产端必然会面临同样的资产质量的风险,可以理解为平台在进行P2P网贷业务时逾期较高,无法较好运营,则对于平台进行助贷业务同样难度较大。

此外助贷业务若进行对接诸如民营银行等金融机构,势必需要加入担保机构进行增信,而这将一定程度上增加借款人的借款成本,而这样也与国内大环境要求降低实体经济融资成本的发展基调相违背。因此,在笔者看来,对于大多数平台来说若想转型助贷业务的难度实际上并不比P2P网贷业务容易。

2、平台退出情况

从四地区正常运营平台走势看,各地区正常运营平台数量均呈现单边下滑的走势,如下图7所示。

北京从2018年9月256家下降至2019年9月148家,下降幅度为42.19%;

上海同期从144家下降至59家,下降幅度为59.03%;

深圳同期从215家下降至82家,下降幅度为61.86%,深圳退出平台数量上在四大地区中最大,达到133家;

杭州同期从116家下降至35家,下降幅度达到69.83%。

杭州之所以下降幅度最大主要为2018年11月有消息称杭州地区将清退存量不足1亿元的平台,从正常运营平台数量看,杭州2018年11月、12月两个月下降了超30家平台,约占2018年9月时期的30%。

而上海在2019年3月有消息称未来上海网贷平台的机构数量将减少30%,从目前走势看,正常运营平台数量下降幅度已经达到当时提出的标准。

北京、深圳的互联网金融协会分别于2018年7月、2019年3月发布“网络借贷信息中介机构良性退出指引”,其中并未提出正常运营平台压降标准,但是从正常运营平台数量看,同样出现了明显的下降走势,地区劝退仍为主基调。

总结

在行业清退的主基调下,“三降”和平台清退仍在继续,各地正常运营平台数量和待收规模均呈现下降的态势,头部平台转型助贷有明显加速之势,越来越多平台完成数据实时对接。

从数据上可以看到,北京地区或许因为监管态度更为温和,影响程度明显小于上海、深圳和杭州三地,而上海从7月下旬开始或许是因为强硬的监管政策,平台运营数据出现了大幅度的下滑。深圳、杭州也在不同时期因为监管政策,数据指标上下滑较为明显。

可以说目前行业“瘦身”愈发明显,但是在这过程中需要注意,缩小数据不难,因为对于实力较强的头部平台转型助贷或许可以较为顺利地完成,但是对于实力不强的平台如何实现“软着陆”成为最大的痛点,清退缩量的本质是控制风险,相反的若风险暴露会不会与我们所设想的大相径庭呢,而这也值得各方深思。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号