扫描分享

本文共字,预计阅读时间。

1月11日,一年一度的中国消费金融高层论坛在清华大学成功举办,《2019中国消费信贷市场研究》(下称《报告》)也正式发布。

读懂新金融将就本届论坛嘉宾发言及《报告》内容撰写几篇文章,本文为第一篇,主要讨论当下火热的持牌消费金融机构利率问题。

持牌消费金融机构被要求将贷款年利率下调至24%以内,意味着什么?消费金融公司的获利空间将大大降低,这不可避免的导致与会的持牌机构和金融科技公司直接或隐晦的发出了提高的利率上限的呼吁。

其中有从业机构屁股决定脑袋的因素,但也有不可忽视的客观环境影响,如多头、严格的监管从数据、贷款、催收整个链条造成了从业者疲于应对,信用环境下行造成的风险成本激增以及融资渠道不足造成的贷款规模增长慢、灵活度低以及数据寡头格局和严监管造成很多公司的大数据。

这些因素总结来说就是:政策约束的力度大大超过了支持力度,基础设施的完善程度还不足以支持真正意义上的普惠金融,其后果就是持牌消费金融机构和非持牌金融科技公司各类成本高企,进而导致:利率上限下降至24%的时候,机构压力倍增。

政府的管制并非在所有的情况下都是有效率的。例如,政府过多地关注这一行业的利率水平就会在很大程度上抑制消费信贷的普惠性。从而导致这一领域资源配置的低效率。无论是我国的实践,还是他国的经验,还没有哪个国家会因为消费信贷价格过高引发系统性风险。由于消费信贷的特点是单笔供给规模小,资金周转周期短,只要事先的交易是透明的,消费者完全有能力合理预期自己的商业行为。如果信贷资金价格过高,信贷供应商会失去客户。所以,消费信贷供给的利率应该由市场来决定。

由此,我们可以给出政府干预市场的理论边界是:在市场主体分散的决策不会引发系统性风险的情况下,政府配置应该避免,因为集权下的政府配置其激励远比分权下的市场配置低得多。

当前消费金融行业的利率是怎样的?

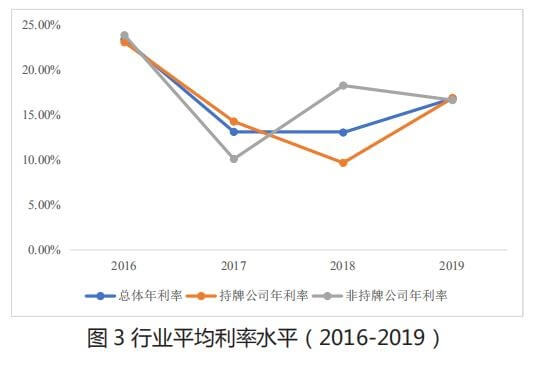

《报告》指出:由于市场竞争的进一步完善和监管制度的有效执行,消费金融行业整体费用水平有所下调。

在我们的调查样本中,从 2016-2019 年,全样本消费金融年利率(为符合实际情况并便于比较,此处的年利率估算为简化的多付的费用除以本金,并非按本金同步减少情况下计算的年化利率)从 23.41% 降到 16.84%,持牌消费金融公司和非持牌消费金融公司均体现了相似的下降趋势,目前两类公司的平均年利率均远低于利率红线 36%的水平。

除此之外,部分持牌消费金融公司在降低利率费用上成果显著,反映了良好的公司运营和成本控制水平。以捷信消费金融公司为例,其平均年利率从 2016年到 2018 年下降了 15%,消费者的利息支出节约近一半,减费降利成果显著。

国际消费金融专家Mel Carvill先生的演讲围绕利率上限问题展开,相关内容较多,故下文以碎片化的节选一些价值加大的观点和内容。

经济学家在价格上限上有普遍共识:限制供应商收取多少费用会导致短缺的出现,另一方面限制产量会提高价格,这两种方式都让消费者的生活变得更加糟糕。例如,如果你想造成番茄短缺,只要通过一项法律:零售商卖番茄的价格不能超过每磅2美分;马上就会看到番茄短缺。

许多经验证据表明利率上限限制了市场分配,因此许多人被排除在金融服务之外,许多人要为此支付更多的费用,尽管有经济学理论,利率上限依然广泛作为一种政策工具被使用,他的目的是为了保护消费者免受高利贷危害或者是降低信贷成本,利率上限有很多形式。

世界银行在2018年发表了一篇文章,得出的结论就是某些形式的利率上限的确可以降低贷款利率,有助于限制掠夺行为,但也会产生副作用,包括非利息费用和佣金导致价格透明性降低,小型和高风险借款人的信贷供应和贷款批准率降低,同时导致机构数量减少和分支机构的密度降低。世界银行建议:考虑到利率上限有些负面影响,因此我们应该研究替代的方案来降低成本。

贷款利息是由五部分组成的,融资成本,运营成本,风险溢价,利润和税收。

世行报告讨论了利率上限对经济的影响:如果利率上限太低了,那么放贷机构他们可能无法收回成本,也无法赚取利润、无法再放贷了。

如果政策的目标是保护消费者不陷入高利贷的陷阱,解决方案应该是开展金融教育以及保护消费者的权益,另外一种解决方式是提高产品服务的透明度。

高利率的上限对市场的影响不大,而且并不能够很有效的限制贷款人的掠夺性做法,如果上限接近市场水平会减少总体信贷供应,所以世界银行建议还应该考虑一些其他的替代措施和补充措施,而不仅仅是使用利率上限的方式。

完善征信机构,完善资本市场的流动性,尤其是对消费金融机构提供融资方面的支持,这些都是很有效的方法可以去利用市场机制来降低成本为消费者带来更好的服务和更优秀的产品。

本次活动主持人,清华大学中国经济思想与实践研究院副院长厉克奥博在串场词中也表达了一些关于利率上限的观点。

他指出:降费率的过程可能在全世界的主要经济体都是一个客观的、必然的历史趋势,美国经历过,英国经历过,日本经历过,澳大利亚也经历过,在这里面有一个基本的观察:消费金融行业的费率在30%以上的时候,行业是高速增长的;如果低于30%,这个行业发展就相对迟缓了,如果低于24%,这个行业可能是一个萎缩的过程,这些国家都经历了,尤其是日本,英国也如此,如果费率低于24%,由于消费金融行业的特殊性,它的融资成本高、承担着普惠金融的责任、客群的信用的质量等原因,风险比较高,所以低于24%的时候,(这些国家)整个行业的规模在历史上曾经有过75%的规模的收缩。

如果24%实行下来之后,中国的消费金融也收缩了75%,这将是一场"普金融"的巨大倒退,但会是"惠金融"的进步吗?

读懂新金融认为,在公民金融常识欠缺、金融基础设施不完善、融资需求无法消灭的前提下,制定一个严格的利率上限,很难说清楚结果向好或是向坏。

毕竟,持牌消费金融的利率上限只是一小步,接下来的一大步可能是对借贷行业的整体限制,如果发生,则意味着利率市场化的空间将被变得极小,很多市场参与者要被淘汰,然后从"阳光下"转到"角落中"去从事掠夺性的超利贷,另一个结果是,那些站在金字塔顶端的行业、机构将不战而胜。

读懂新金融不喜欢高利贷,但也清楚正规机构从事高利贷的无奈,这不只是企业牟利的问题,更是环境、基础设施的问题。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号