扫描分享

本文共字,预计阅读时间。

疫情使得保险业务成长面临压力,寿险业务受到的影响更为明显,寿险中介人员收入和就业都受到冲击。业务下滑增大了中小保险机构的现金流风险和经营压力。另外,保险资金运用的市场风险和信用风险进一步加大。为了更有效地应对疫情的冲击,要采取有效措施,遏制保险业务、特别是寿险业务的下滑及其带来的不利影响。同时,要进一步发挥保险保障、增信与投资功能,缓解疫情对于实体经济的冲击。

1、新冠疫情对保险业的影响

第一,疫情对寿险业务增长和中介从业人员收入及其就业稳定性冲击较大。个人代理是寿险业务的主渠道。2019年,个人代理渠道在寿险原保费收入中的占比约为58%。疫情发生在保险机构年初传统开门红期间,寿险销售人员的增员与展业均受到很大的限制,将对寿险业务增长带来冲击。2019年,湖北、广东、河南、浙江、湖南的寿险保费收入分别占全国的4.28%、10.12%、6.06%、5.09%和3.12%,五省合计占全国的28.68%。这些疫情较重的省份寿险业务受到的影响更大,将拉低全国寿险业务增长速度。同时,同时,对保险销售机构通过录音录像等方式记录和保存保险销售过程关键环节的“双录”要求更加大了业务获取难度。新单保费收入下降,将减少寿险销售人员的收入。截至2018年末,国内各类保险中介从业人员达到1200万人。佣金和手续费收入减少将影响到保险中介从业人员的就业稳定性。

第二,财产保险的存量业务受影响较为有限,但增量业务将可能下滑明显。受疫情影响,财产保险存量业务可能出现承保保费减少甚至不再续保的情况(如停驶货车可能仅选择投保强制的交强险,暂停投保商业保险,一些企业由于不能正常营业而停止续保雇主责任险等),但总体影响较为有限。增量业务则面临较大的挑战。一方面,受疫情期间新车销量大幅下滑的影响,车险增量业务将下降明显。另一方面,由于部分企业复工受疫情影响,与生产经营相关的非车险业务(如企财险、货运险、工程险等)的增量保费收入也会下降。

第三,受业务下滑的影响,部分中小保险机构的现金流风险和亏损压力增大。部分中小主体寿险业务收入下降造成现金流入减少,而之前存量中短存续期业务面临退保和满期给付的双重压力,导致现金流风险更加突出。中小财产险公司现金流压力也将增加。2019年前三季度,由于承保持续亏损以及应收保费快速增长,财产险行业经营性现金净流出1827.10亿元,44家公司净流出,其中42家为中小保险公司。财产保险增量业务的下滑将进一步减少中小财产险公司经营性现金流入,增大现金流压力。另外,财产保险增量业务的下滑将使得部分中小主体难以有效摊薄固定成本,经营压力将进一步增大。

第四,保险赔付将有所增加,但总体压力不大。受疫情影响,保险赔付责任主要包括医疗赔偿、重疾给付和身故给付。由于国家对患者医疗费用采取特殊报销政策,且绝大多数重疾险产品不承保新冠肺炎,商业健康保险的赔付较为有限。目前由于死亡病例相对较少,身故给付相对有限。此外,财产险中营业中断损失保险、雇主责任保险等占比较小,对保险公司的赔付压力也不大。但随着保险公司扩展保险责任,向抗击疫情的医护人员及家属、疾控人员赠送保险保障,治愈患者有可能发生新的医疗费用,以及中小微企业资金链紧张造成信用保证保险赔付增加,保险赔付会有所增加,但总体压力应该不太大。

第五,保险资金运用的市场风险和信用风险加大。疫情增大了保险资金运用的市场风险。2019年,保险资金运用余额为185271亿元。其中,股票和证券投资基金24365亿元,余额占比为13.2%。疫情增加了经济下行的压力,导致股票市场波动性增大,造成保险资金运用收益出现波动与减值压力。同时,增大了保险资金运用的信用违约风险。疫情使得保险资金运用面临的信用环境将更加严峻,债券违约事件将增多,保险公司持仓的非标产品及债券的信用风险可能进一步暴露,影响保险机构的投资收益,对公司经营造成较大冲击。

2、保险业应对疫情的主要措施

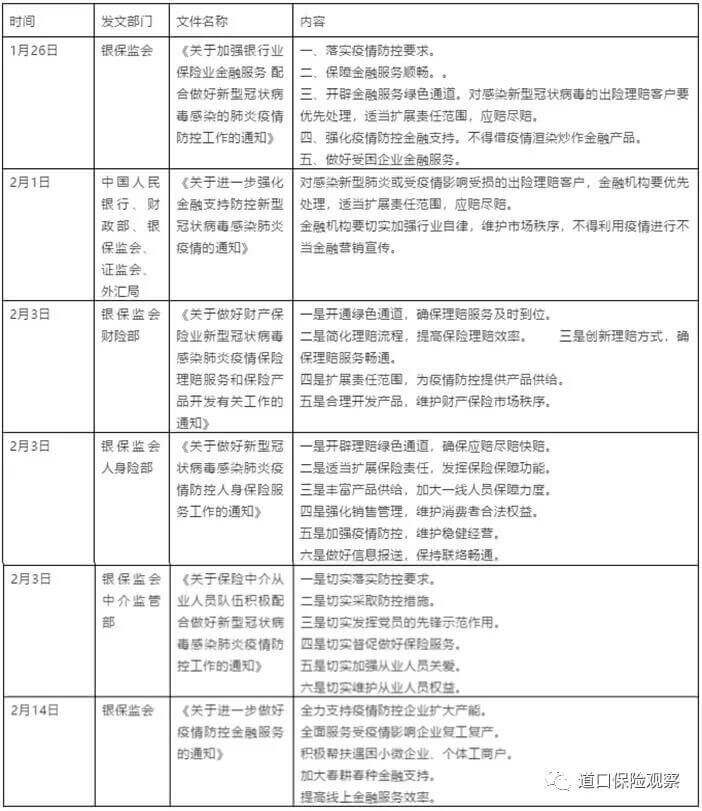

疫情爆发以来,银保监会等部门先后发布《关于加强银行业保险业金融服务配合做好新型冠状病毒感染的肺炎疫情防控工作的通知》《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》《关于进一步做好疫情防控金融服务的通知》等通知(参见表1),行业多举措积极应对疫情的影响。

一是优化产品理赔标准,适当扩展保险责任。据银保监会初步统计,截至2月15日,已经有35家人身保险公司在不增加保费的情况下,将400余款的意外险和疾病险责任范围,扩展至包含新冠肺炎导致的身故、伤残和重疾的赔付,为保险消费者,特别是广大医护人员提供保险保障。截至2月27日,保险机构为抗疫一线捐赠保险保额已经超过15.7万亿元,新冠肺炎疫情专项赔付目前已经超过7600万元。保险在疫情防控关键期发挥了保障作用,在一定程度上减轻了疫情给民众带来的焦虑、不安全感与恐惧。

二是加强科技应用,创新保险服务方式。保险机构积极推广线上业务,加强线上服务能力,支持线上投保、线上理赔,提高线上保险服务效率。

三是保险机构支持企业复工复产。保险机构基于复工复产企业的顾虑和风险管理需求,进行产品创新,推出保障企业损失的“复工复产企业疫情防控综合保险”以及给企业提供员工新冠肺炎保障的产品,减少企业复工复产的顾虑。另外,保险机构还推出了责任扩展、保障延期、保费优惠、协助企业做好事前风险防范等支持举措。

表1 保险业出台的应对疫情的主要政策

3、防控疫情过度冲击保险业和经济的政策建议

第一,适时取消“双录”,调整考核,减轻疫情对寿险业与营销员的不利影响。一是适时取消“双录”的监管要求。“双录”虽有助于规范市场,保护消费者利益,但也明显增加了投保人和公司成本,在疫情的特殊时期更对个险新单业务产生了不利的影响。在取消“双录”的同时,监管部门可以通过加强信息披露等方式保护消费者利益。二是公司要灵活调整对营销员的考核政策,避免特殊时期业绩明显下降造成营销员流失,增加社会的就业压力。

第二,加强保险科技运用,提升服务效率。监管部门要尽快出台《互联网保险业务监管办法》,完善互联网保险监管规则,引导互联网保险业务健康发展。保险机构要在人才、组织、文化等方面深刻变革,将科技应用于保险经营管理的各个业务流程、服务环节与价值链,提升科技赋能的水平,促进保险产品创新、销售渠道变革、业务管理模式变革以及推动商业模式创新,提升服务的便捷性和可得性。

第三,为新经济形态提供有力保障,降低疫情对消费的冲击。一方面,疫情严重抑制了消费,并使得不少零售企业、餐饮企业陷入困境。另一方面,网购等新经济形态为缓解疫情冲击提供了缓冲空间。要支持企业为新经济形态背后的服务人员提供医疗保险、意外伤害保险等保障,进一步发挥新经济形态对于提振消费的积极作用。

第四,创新产品和服务,支持企业复工复产。保险机构要继续创新产品,为企业因疫情防控要求进行封闭或隔离所导致的产品损失、员工工资及隔离费用支出等提供保障。要加大企业财产保险、安全生产责任保险、出口信用保险等业务拓展力度,为企业生产经营提供更多保障。要发挥保险业专业优势,为企业提供安全风险评估、疫情防控培训和隐患排查等风险管理服务,降低企业安全生产风险。

第五,发挥保险增信功能,创新保险资金运用方式,支持中小微企业融资。受疫情防控形势较为严峻、企业复工困难等影响,部分企业特别是中小微企业资金链紧张,甚至存在资金链断裂风险。为了支持中小微企业,一是在风险可控的前提下,发展具有融资增信功能的信用保险和贷款保证保险业务,支持中小微企业融资,缓解企业复工复产后面临的资金压力。二是创新资金运用方式,为中小微企业发展提供多渠道、多形式的资金支持。鼓励保险资金投资创业投资基金,支持有条件的保险资产管理机构直接发起设立中小微企业投资基金,支持保险资产管理机构投资符合条件的小微企业专项债券及相关金融产品。

第六,加强保险资金对社会民生重点领域的支持,助力疾病防控和公共卫生体系建设。疫情暴露出我国疾病防控和公共卫生体系等民生领域尚存在不少短板,疫情之后亟需加强建设。要发挥保险资金期限长、稳定性高的优势,强化与有关医院、医疗科研单位及企业的服务对接,积极满足卫生防疫、医药产品制造及采购、公共卫生基础设施建设、科研攻关等方面的合理融资需求。

(作者系国务院发展研究中心金融研究所保险研究室副主任、教授、博士生导师)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号