扫描分享

本文共字,预计阅读时间。

金融开放全面提速、新冠疫情突然爆发、新基建重磅政策出台,这些大事件将对银行业带来哪些影响和机会?大数据、人工智能等新一代信息技术如何赋能银行业?未来银行的发展将呈现何种态势?

在清华五道口金融科技在线大讲堂首期课程中,清华大学金融科技研究院副院长薛正华针对上述问题带来了精彩分享。以下整理自嘉宾分享实录:

大事件下银行业的挑战和机遇

1. 金融开放全面提速

从19年下半年到今年目前为止,一系列开放政策陆续出台,一系列政策落地措施也开始执行。

金融开放会对我们带来哪些影响?首先,开放是全面性的,我们的外资准入条件不断放宽,外资可投资的资产范围不断放宽,以及允许外资持股金融机构的比例也不断放宽。这种开放增加了资本的数量,能够促进我国经济发展,另一方面,金融开放给融资端提供了更加完善的金融市场结构,带来更多融资手段和融资渠道。第三,带来整个金融行业的激烈竞争,借助金融科技不断提升金融服务水平成为参与竞争的有效手段。

2. 新冠疫情

疫情对行业的影响可以说是冰火两重天,一些行业陷入坚冰状态,但有些行业处于激烈爆发增长状态。疫情对线下行业产生了影响,比如旅游出行、线下销售、线下服务、餐饮、娱乐、对外商贸、物流,都会带来一些影响。另一方面企业服务、在线教育、生物医药、医疗健康等行业又得到了快速发展。疫情特殊时期导致了一些行业的快速发展,例如:在线教育的接受度至少提前了2-3年。

疫情对银行有什么影响?正面看,信贷规模的指导窗口放宽了,对不良的容忍度也放宽了。同时央行近期采取了一系列措施释放流动性,包括MLF操作、LPR下调基点、专项再贷款。另外,疫情也让金融科技全面加速。银行线下营业受到影响,倒逼在线业务有了快速增长。负面看,疫情对银行的不良率、业绩都会有很大的影响。居民信贷投放承压,银行同时面临小微企业考核指标压力。

危机也是转机。从长远来看,这次疫情影响是有限的,我国经济长期向好的基本面不会发生变化。

3. 新基建

传统基建叫“铁公基”,即铁路、公路、基础设施建设。现在除了“铁公基”之外,提出了“新基建”。新基建包含以下七大领域:特高压、城际高速铁路和城市轨道交通、人工智能、大数据基础设施数据中心、工业互联网、新能源汽车充电桩、5G基站建设。这几个方向对我们未来投资有重要参考价值,另外,和工业、信息相关的4个新基建,也是金融科技发展的重要基础。

近期的几个大事件都和金融科技密切相关。金融开放需要银行业通过金融科技提升竞争力,新冠疫情让金融科技发展提速,新基建是金融科技的基础。

金融科技如何赋能银行升级

金融科技创新应用

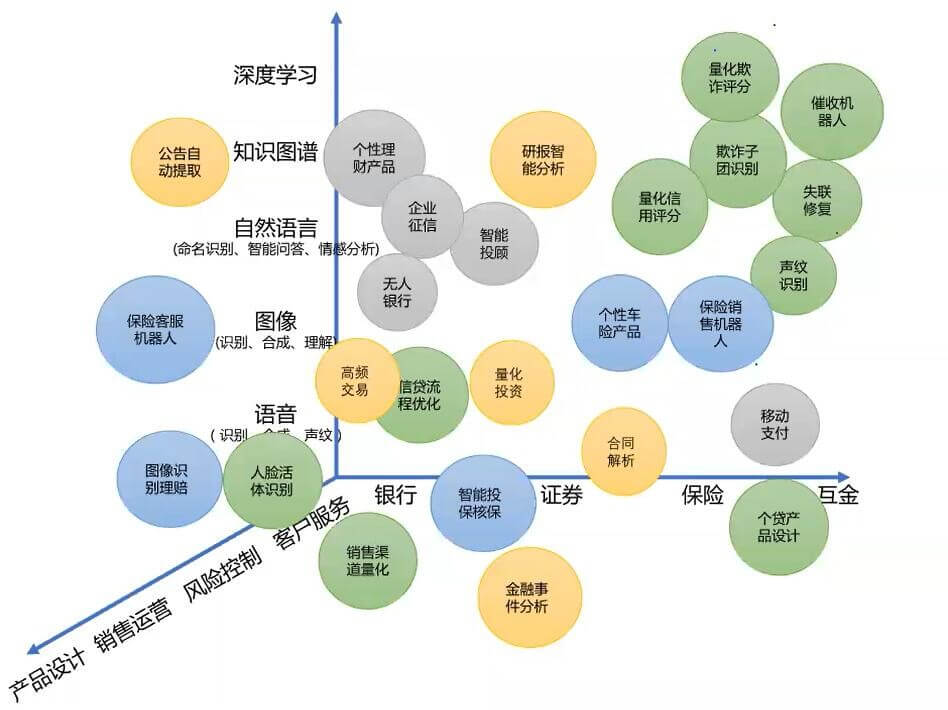

如图所示,X轴表示金融行业,包括银行、证券、保险、互金;Y轴表示科技;Z轴表示产品设计、销售、运营、风控、客服等环节。围绕这些领域已出现一大批金融科技应用,带来了金融效率提升,和金融服务质量提升。从技术角度来看,主要应用大数据和人工智能两个技术。

举一些例子。图像识别在金融领域的一个应用是票据识别。通过图像识别技术快速将票据中的信息自动提取出来,提高效率,还可以鉴别票据真伪。再例如,通过识别卫星数据图像可以用于投资。投资机构通过分析超市停车场的卫星图像,通过停车数量来判断超市营业状况,在二级市场上进行操作。科技能够带来全新的投资方式。基于语音语义技术也诞生了许多应用。比如语音机器人客服,机器人销售,还有包括贷后的催收管理等等。

未来银行将怎样发展

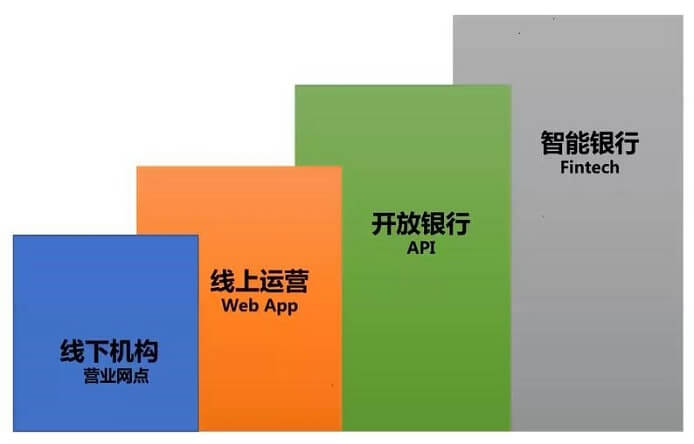

银行经历了线下机构、线上运营、开放银行几个发展阶段,接下来会朝哪个方向发展?我想从投资端和融资端来探讨。

从投资端来看,如果把7万美元至66万美元资产算做中产阶级的话,今天中国已经有3.9亿中产人群,意味着中国有着万亿的理财市场。现在90后已经成为消费市场的主体。和70后、80后相比,他们更追求个性;每天平均在线时间4小时,比其他消费群体长一个小时;喜欢外卖等送到眼前的服务;喜欢有故事有内涵的产品;喜欢提前消费。虽然钱不多,也喜欢理财。我们要了解群体的变化,才知道应该怎么去做,用什么样的销售方式。

在理财端,金融科技研究院联合部分金融机构做了一些前沿性的探索应用。例如在客户与手机银行上的机器人聊天过程中,机器人快捷、准确的回答客户各种专业问题,实时对客户进行大数据画像,根据画像信息实时生成营销策略并执行,这种超前的体验,背后都是利用AI的语音识别、自然语言处理、大规模知识图谱、语音合成等一系列的人工智能新技术实现的,通过金融科技可以把更好的产品和服务提供给客户。

那么,未来是不是全部都是线上,也不完全如此,机器完全取代人类的服务和营销工作短期内是不现实的,但是如果利用人工智能辅助线下营销人员,人机结合,也能带来更好的金融服务效果。这个例子也是金融科技研究院与部分金融机构一起共同探索的下一代人机结合金融科技应用。AI会基于银行销售的产品,在全网抓取相关的高质量内容,自动生成精彩语料,辅助客户经理生成精彩文案,同时能够挖掘客户对哪些内容感兴趣,发掘一些潜在客户。

在融资端,未来会有什么变化?在人行目前记录的9.9亿自然人里,有4.6亿人在人民银行是没有征信记录的。过去传统的做法,没有征信记录很难获得个人融资服务,因为人行征信报告是评判个人信用的重要指标。很多互联网企业或者新兴的金融科技企业已经将另类数据应用到风控过程中。通过购物、出行、社交、网络舆情、人脸微表情等等一系列另类数据(Alternative Data)加上人工智能技术,判断个人信用情况,数据维度越多,数据体量越大,反欺诈技术越先进,风控能力越强,也越能给更多无征信个人授信。

除了个人融资之外,还有一个很大的市场是小微企业融资。从数据看,小微企业交了50%的税,贡献了60%的GDP,创造了70%的技术创新,提供了80%的就业,数量占比达到了90%以上,但是很难享受到融资。小微企业融资难、融资贵、融资慢依然是世界性难题。如何应用金融科技手段解决小微企业融资问题,部分金融科技企业开展了积极的探索。和个人融资的新手段类似,另类数据和人工智能技术的应用让越来越多的小微企业享受到了金融科技发展带来的红利。小微企业的财务信息很难准确掌握,要想客观了解其经营情况往往成本很高,但金融机构可以使用另类大数据,比如税务数据、票据数据、招投标数据、物流数据(如果是生产型的企业),视频监控数据(通过视频信息防止贷后的押品被从仓库拿走等)等,利用人工智能高效处理和分析这些海量多维异构数据,来佐证企业的经营情况以及贷后管理,有效解决金融机构不能、不愿、不敢给小微企业提供融资服务的大难题。

银行发展阶段

新一轮科技革命已经到来,很多过去不能做、做不好的事情,现在或许可以做了。回到前面的话题,未来银行是什么样的?我想未来银行的一种发展态势可能是金融科技驱动的智能银行。未来银行所提供的金融服务可以利用金融科技做到无处不在“润物细无声”,可以下沉到更多的生产、生活场景,可以下沉到更多更小的个体,可以让金融服务变得更加智慧、普惠!

最后,“金融活,经济活;金融稳,经济稳。经济兴,金融兴;经济强,金融强。”。发展金融科技不仅将提升金融服务质量和金融服务效率,金融科技也将成为推动经济发展的新引擎。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号