扫描分享

本文共字,预计阅读时间。

几年厮杀,伴随着用户渗透率和场景渗透率已经达到较高的水平,移动支付市场的大战似乎就此偃旗息鼓。

然而,平静之下亦有暗潮。

尽管支付宝、财付通已稳居第三方支付龙头,但两者仍在挖掘新的增量市场,试图以结构性增长取代绝对增长。第二梯队的支付企业亦在各自的细分领域发力,京东支付针对大型商超零售场景推出“自助收银+人脸支付”的智能收银解决方案,易宝支付在航旅领域加大营销力度。

而在移动支付众多的“抢食者”中,有这样一个群体,似乎只在2016年前后被聚光灯短暂的“关照”了一下。

短平快的流量模式走向过去时,同时也意味着以华为支付为代表的手机厂商的中场战事正在打响。

手机厂商密集抢食

2014年,在苹果公司秋季新品发布会上,基于NFC的手机支付方式——Apple Pay与iPhone6/iPhone6 Plus同时发布。2016年2月18日,Apple Pay业务在中国上市。

Apple Pay入华后,搭载银联云闪付的Samsung Pay服务也上线,包括华为、联想、中兴、小米在内的多家国内手机厂商开始布局移动支付。

2016年的移动支付战场,一时间从微信支付、支付宝的“双人舞”变成囊括第三方应用、手机厂商的“战国时代”,移动支付未来格局的变化成为业界讨论的热点。

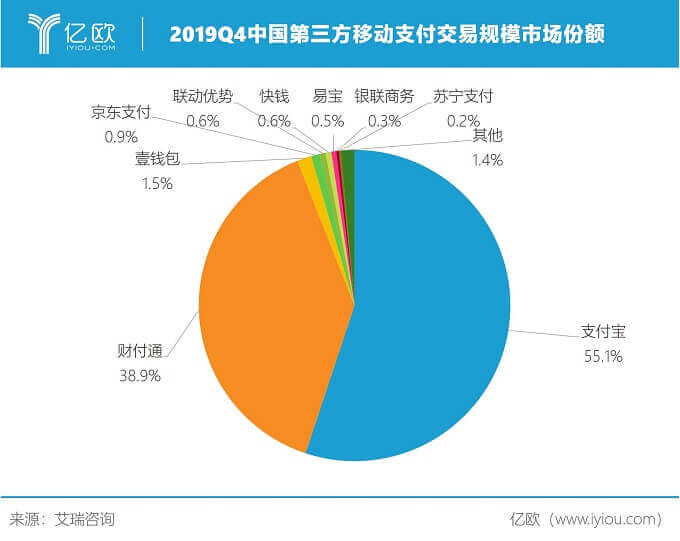

四年过去,“银联+手机Pay”的组合很明显并未撼动支付宝和微信支付的地位。据iResearch艾瑞咨询公布的数据显示,2019年第四季度,国内移动支付市场上,并未有任何一款手机厂商支付产品上榜。这也就意味着,没有一款手机厂商支付产品的市场份额达到0.2%。

国内众多手机厂商中,华为可谓是当之无愧的佼佼者。近日,数据调研机构lDC发布的《2019年中国中高端价位段智能手机市场份额》榜单显示,2019年中高端手机市场份额的全部渠道中,华为的份额高居第一,在所有渠道的市场占有率为56%。

此前国外数据网站Counterpoint Research的数据显示,华为在国内手机市场份额占比上有着绝对的领先地位,2019 Q1为34%、2019 Q2为35%、2019 Q3为40%,2019年第三季度华为的市场份额占比已多于vivo、OPPO之和。

基于华为手机地位的特殊性,华为支付的发展自然而然成为了国内手机厂商支付产品的焦点。

无意争锋,无法撼动

手机厂商争先入局移动支付之时,人们迫不及待地把其放在了微信支付和支付宝的对立面,脑补出了一场绘声绘色的抢食大戏。

然而,值得注意的是,手机厂商选择了完全不同的形式进军移动支付。不同于微信支付和支付宝的扫描二维码支付,手机厂商推出的移动支付基于NFC功能,手机只需要靠近支持银联云闪付的POS终端机(无需扫描二维码)就能完成支付。

或许可以做出一种合理假设,从一开始,华为支付就无意与微信支付、支付宝争锋。

首先,2015年的移动支付市场,支付宝及财付通分别占据了72.72%和14.61%的市场份额,华为支付在短期内绝无逆袭可能,这一点华为心知肚明,因此选择了不同于“扫码派”的NFC支付方式切入。

其次,手机竞争同质化日趋明显,手机厂商需要新的场景留住老用户以及拉拢新用户。在Apple Pay与Samsung Pay相继上线后,华为若没有支付功能将会处于十分被动的局面。因此,华为支付的推出既是利用手机流量做金融生意,更是通过支付功能提高用户粘性。

而从手机厂商进军支付这一产业链上另一重要角色——中国银联的角度来看,华为支付等手机厂商支付产品只是银联欲借助手机厂商反攻微信支付和支付宝的手段。华为支付无意争锋,亦无力与两强争锋。

尽管华为手机市场占比居国内智能手机的第一宝座,但其用户数量远无法与微信、支付宝抗衡。此外,支付不仅仅是产品,它还是一个业务,决胜点在于对交易场景的抓取。微信支付具备“高频”的C端优势,而支付宝布局“多维”场景,在移动支付的“场景化”时代,华为支付这个“后来者”甚至难以赢得一席之地。

在庞大用户数面前,华为手机显然不能“孤立”微信及支付宝。有业内人士指出,华为采取的更像是聚合支付方案。

硬件背后的大生态

尽管华为支付目前在国内移动支付市场仿若“小透明”。然而,如果把考量的时间放得更长远些,其中依然充满了变数。

技术驱动可能是变数之一。近日,亿欧智库发布的《预见2020:金融科技发展十大关键词》中便指出:技术驱动下,2020年第三方支付行业将走向智能化、无感化。

一方面,指纹、声波、虹膜、人脸识别等生物识别技术的探索应用将进一步提高用户支付的智能化、无感化;另一方面,穿戴式设备等支付终端设备将得到一定的应用和推广,并应用于公交、地铁、便利店等非接触支付应用场景。

NFC支付使用极为便捷,这是它的明显优势。而扫码支付此前更为普及,其中主要的一条原因便是其技术难度远小于NFC。

另外一条值得关注的趋势是,在技术驱动的大背景下,传统的银行卡收单方式也正在发生改变,收单机构探索将手机升级为新型的POS终端,降低收单的门槛。2020年2月23日,拉卡拉宣布与华为建立战略合作伙伴关系,双方将围绕华为终端,连接华为用户与公司商户,开展手机POS收款、会员营销、便民业务和华为PAY推广等面向海量用户和商户的业务合作。

可见,华为支付的硬件优势在技术驱动的大背景下赢得了部分先机。

有业内人士指出,华为支付的推出,短期来看有围绕终端用户提升消费体验,通过应用服务稳固存量用户、维持终端增量的用意。但长远看,支付往往是复杂金融生态的支撑,华为凭借自身的硬件技术力量,可以打造一种开放的整体解决方案,服务远超华为自身的广阔的产业生态。

华为在2019年7月联合多家银行正式推出基于银行Ⅱ、Ⅲ类账户的零钱业务,这意味着华为已经开始在硬件生态内搭建金融软件系统。用户可通过零钱账户一键开通Huawei Pay,在华为钱包中自动生成订制的专属“零钱卡”。“零钱卡”可实现手机闪付(NFC支付)、付款码支付、碰一碰标签支付及线上支付等。

苏宁金融研究院高级研究员黄大智也提到,手机钱包也在探索更多的服务方式,例如为合规的贷款做导流助贷服务。且今年4月份华为推出基于Huawei Pay的数字/实体信用卡Huawei Card,一系列动作都可以看出华为金融生态的大布局,也是华为提升品牌效应增强用户粘性的一种手段。

华为支付的走出去

走出去或许是华为支付的另一个变数。

今年4月份,银联国际宣布,与华为及港澳地区4家主流银行合作,首次在澳门推出银联手机支付Huawei Pay,并在香港增加接入机构,服务更多用户。今年以来,银联手机支付Huawei Pay服务境外布局不断提速,已在澳门、新加坡、巴基斯坦三地首次实现落地。

华为支付出海仅是其出海生态的一小部分。今年2月24日,华为终端举行线上发布会,正式宣布华为HMS移动服务出海,向海外用户宣告自己的生态战略。

而华为支付是华为HMS生态的重要组成部分,将会为全球消费者提供移动服务体验。

亿欧金融认为,相较于微信、支付宝等国内第三方支付平台,华为支付依托华为在海外积累的品牌知名度及手机媒介,渗透海外或许更加容易一些。

当前,微信支付及支付宝出海的主要形式为申请当地支付牌照以及投资当地支付公司。两者主要服务目标是中国人,对于扎根当地并没有什么行之有效的措施。

在互联网流量红利触顶的当下,支付巨头一直在寻找持续增长的突破口。随着5G时代的到来,刷脸支付、聚合支付、无感支付等支付方式都会迎来一系列变革。从国内到海外来看,国内移动支付产品的用户和规模远看不到天花板。金融开放不断深化,第三方支付平台也将迎来国际竞争及机遇。

于华为支付而言,其中场战事的结局远未到见分晓之时。

致谢:

多位资深业内人士在本文写作过程中鼎力支持,提供了有价值的观点,特别致谢:苏宁金融研究院高级研究员黄大智,亿欧智库研究主管/高级分析师薄纯敏

部分参考资料:

《预见2020:金融科技发展十大关键词》,亿欧智库

《2019Q4中国第三方支付行业数据发布》,艾瑞咨询

《回归本源 我眼中的互联网金融》,王剑,经济科学出版社

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号