扫描分享

本文共字,预计阅读时间。

2020开年之初的新冠肺炎疫情,为全球的政治、经济、金融、贸易等领域带来了极大的不确定性。截至目前,全球新冠肺炎确诊人数已超600万人。

世界卫生组织预测称,病毒或不会永远消失。新冠疫情造成的GDP下降、收入锐减、失业率升高等社会现实,正使得全球经济面临极大的脆弱性。

高企的失业率

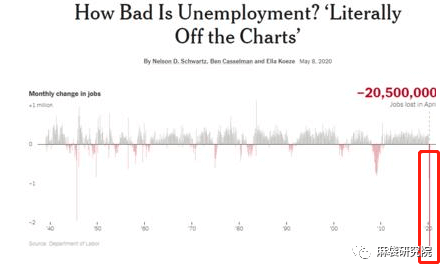

5月9日,《纽约时报》头版展示了美国自二战以来的月度失业人数。数据显示,美国今年4月份的失业人数达到了2050万人,一条垂直的红色竖线向下延伸,揭露了美国当前失业率的“断崖式”下跌:

文章表示,目前美国失业率是自大萧条以来最严重的一次。美国银行的经济主管迈耶称,“实际上这已经达到‘爆表’的状态了,本来数值可能需要经历长达几个月或者几季度的衰退才能达到,而这次疫情期间却只用了几个礼拜”。

失业率的飙升导致个人收入锐减。2020年4月,美国总统特朗普签署了一项金额高达2万亿美元的疫情刺激法案,旨在缓解家庭与小企业的经济状况。根据法案内容,申请人需要提交2018年或2019年税款证据,从而获取最高1200美元的支票。但市场仍呈现悲观情绪,因为该项金额甚至不足以支付房租。

需求的上升促进供给市场的繁荣,加州当局数据显示,该地2018年拥有133家Payday loan机构,而2008年危机期间这一数值约为198家。加州法律规定,Payday loan放贷者最多可发放300美元的贷款,并收取最高45美元的费用。去年该州Payday loan的APR为376%,比大多数信用卡高出几倍。

在美国,APR是否能够超过36%需要区分产品类别。去年颁布的一项新法律规定,额度从2500至10000美元的贷款利率不得超过36%,但这不适用于Payday loan,仅适用于较大的贷款人。高额的利息收取给Payday loan带来了较大争议,反对者认为这一业务将加剧贫困家庭经济的脆弱性,而Payday loan行业人士则表示,高风险高利率相伴相生,其所承担的违约风险需要用现有利率去覆盖。目前,加州大多数Payday loan办公室设置于贫困区。

激增的贷款需求

失业率上升导致人们失去了收入来源,原有贷款的还款情况亦受到了影响。中国政府在疫情期间推出了一系列扶持措施,例如针对个人提出,“金融机构要在信贷政策上予以适当倾斜,灵活调整住房按揭、信用卡等个人信贷还款安排,合理延后还款期限”;针对小微企业则提出,“调整还款付息安排、适度降低贷款利率、不得盲目抽贷、断贷、压贷”等措施。

除了对历史贷款的减免措施,新增贷款的需求也成为了现实问题,以我国数据为例,4月居民短期贷款增加2280亿元,比去年同期1093亿元的增量多增了1187亿元。

大量新增需求贷款该如何满足?美国FDIC(联邦存款保险公司)官网显示,联邦机构鼓励银行、储蓄协会(Savings Associations)和信用合作社(Credit Unions)向受COVID-19影响的消费者和小型企业提供小额美元贷款,以支持他们渡过疫情难关。

但政府层面能够给予支持的,通常是信用资质较好的个人及企业。疫情大环境下失业人数激增,而金融机构出于控制风险的考虑开始收紧贷前措施,因此相对次级的金融借贷市场及民间借贷就活跃了起来。以日本为例,据《朝日新闻》报道,疫情期间人群收入水平整体下降,民间高利贷由此再度兴起。日本记者调查显示,一件民间高利贷产品借入7万日元后,需要把未来价值10万日元的工资支配权让渡给借出方,而借款期限仅为短短22天,其年化收益率已超700%:

次贷市场的兴起

截至目前,新冠肺炎在我国仍然呈现出零星散发的态势。国际货币基金组织(IMF)等认为,二季度主要发达经济体经济将遭受史无前例的冲击,经济收缩强度很可能超过2008年全球金融危机甚至上世纪的大萧条。全球金融市场在前期巨幅震荡后有所缓和,但基本面因素持续严峻,风险并未消除。

那么未来,我国是否会产生次贷危机?

由中国金融出版社出版、麻袋研究院编撰的《中国消费金融次贷报告》对此作出了分析解答。

中国的金融市场上,“次贷”似乎是个被避讳的词语,无论是金融监管者还是从业者,都以中美经济环境的巨大差异为由,甚少提及中国次贷,尤其在涉及次贷人群时,常常隐晦地以长尾人群替代。

中国的次贷市场的兴起,正是从服务长尾人群开始的。2008年,美国次贷危机在全球蔓延时,中国的小额贷款公司试点刚刚起步。2009年之后,随着消费金融公司试点的全面铺开,长尾人群的范围逐渐扩大。根据麻袋研究院估算,目前我国的次贷人群规模超过6亿人。

目前次贷市场的产品分类,按照期限可划分为随借随还类贷款,超短期贷款(7-30天),短期贷款(1-12个月)以及中期消费贷款(12-48个月),疫情后死灰复燃的日本民间高利贷即归属于超短期贷款这一类别。

次贷危机是否会发生?

《中国消费金融次贷报告》指出,2008年次贷危机起源于美国的房地产次级贷款市场,其中又以房屋抵押贷款为主。房屋抵押贷款,是指借款人将房产作为抵押物抵押给金融机构,从而获得贷款的项目。

除了美国次贷危机,日本贷金业的“消金三恶”、韩国卡债危机等境外次贷市场都曾席卷社会。疫情当前,历史会否重现?麻袋研究院结合《中国消费金融次贷报告》研究成果总结如下:

首先,从次贷规模来看,目前市场中狭义次贷规模为3.28万亿元,广义的次贷规模为6.52万亿元,而整个中国居民贷款规模为49.6万亿元,由此可知,次贷规模占总信贷规模的比例为6.6%~13.15%,占整体借贷市场的规模仍然较小。

其次,从顶层设计来看,我国自2018年以来,金融部门采取一系列措施防范化解金融风险,影子银行、高风险金融集团、互联网金融和非法集资等涉众金融风险得到全面治理;总体来看,目前重点领域突出风险得到有序处置,系统性风险上升势头得到有效遏制,金融业总体平稳健康发展。

此外,从风险传导来看,当前居民消费杠杆率不断提高,次贷人群极易因为失业、过度消费等情况而无力还款,将风险传递至银行等金融机构。2008年危机前夕的美国次贷市场扩张迅速,无本金贷款、首付贷等低门槛产品花样繁多,不少借款人甚至申请后用以炒房,再通过抵押放大杠杆。目前我国坚决落实“房住不炒”要求,持续遏制房地产金融化泡沫化,像美国那样针对次贷客户无序发放贷款的情形几无可能。

综上,麻袋研究院认为,目前我国的宏观经济环境与2008年美国次贷危机前夕有所区别,尽管仍面临杠杆上行、逾期上升的情境,但无论从行业制度还是从风险传导路径来看,我国重演次贷危机的可能性并不大。

不过,通过日本疫情下的民间高利贷事件仍须保持警惕,部分非法金融活动依旧存在死灰复燃的可能性。“开正门,堵偏门”,正如《中国消费金融次贷报告》文末所言,一方面,遏制过度授信、加紧建立信用信息共享机制已成当务之急;而另一方面,对小贷采取宽松扶持政策、消金牌照继续放开或成未来大势。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号