扫描分享

本文共字,预计阅读时间。

过去二十年,全球支付行业的基础市场驱动力和竞争格局都发生了重大变化。在不断增长的电子商务交易量、不断增加的数字支付解决方案需求及无现金支付趋势的推动下,全球支付收入在过去十年中实现了年均6%的增长速度。此外,支付行业并购交易量在2019年创下历史新高,且通过合并产生了多个地区乃至全球市场的领先企业,行业整合的浪潮正在改变支付行业竞争格局。

在上世纪90年代互联网兴起之前,支付公司主要被视为信用卡支付的必要提供供应商,业务单一且增长机会有限。直到eBay和Amazon等未来互联网巨头诞生之后,新型支付和支付处理方式的必要性才开始逐渐显现。这种转变促使市场中专业支付公司的产生,并促进了传统银行支付业务的发展。以前,支付行业主要包括提供卡交易处理系统的物理POS机构、向客户提供某种信用卡(如Visa、MasterCard)的发卡机构及向商户提供接受信用卡支付的收单机构。在线支付方式催生出了一种为电子商务提供支付服务的新型机构:支付网关。在过去的二十年中,随着数字支付的影响力日益提高,支付网关吸引了人们的注意力,并在金融服务行业中创造了高增长传奇。无现金社会及电子商务是充满机遇的大趋势,并且这一领域仍存在大量有机增长的潜力。如今,支付行业主要包括四类参与者:

1)银行:传统金融机构很大程度上退出或剥离了支付处理和收单业务,近期的许多收购项目,比如Concardis、Six Payment Services、Worldpay、Nexi等,以前都归银行所有。如今只有少数银行还在运营收单业务,但是发卡业务被传统银行保留了下来。

2)传统支付公司:在第一波数字化浪潮中诞生的支付专业公司通常只专注于支付服务。其中,欧洲市场主要的支付公司包括在2020年2月合并的Worldline和Ingenico。

3)专业的金融科技公司:金融科技公司通过其精益的组织结构和强大的客户关注,在在线支付市场中占据了主导地位。这使它们在经济上极具吸引力,并获得了公开上市的机会(如Adyen和Wirecard)。

4)跨行业参与者:近年来,支付行业吸引了许多其他行业的参与者,这些参与者试图通过提供支付解决方案来吸引并接近客户,如亚马逊、苹果、谷歌、Facebook、微信和阿里巴巴等。

这些参与者的商业模式各不相同,但支付专家们的共同点是都具有强大的可扩展性、先进的技术和充分的复杂性。与传统银行类似,传统支付公司在过时的支付系统中苦苦挣扎。主要区别在于一些公司专注于在销售点和线上直接满足客户的需求,而另一些公司则专注于技术(如支付处理公司)。随着电子商务的稳步增长,所有支付公司都试图在这一领域获得更多的关注。得益于强大的先发优势,以前很活跃的攻击者银行如今在支付行业内仍颇具活力。

在简短的行业概述之后,笔者将对金融投资者对支付行业并购的影响,而不是详细的细分市场进行讨论。显然,与支付行业的早期相比,竞争格局如今已被各类市场参与者所分割,新的市场进入者与传统服务商正在争夺市场份额。

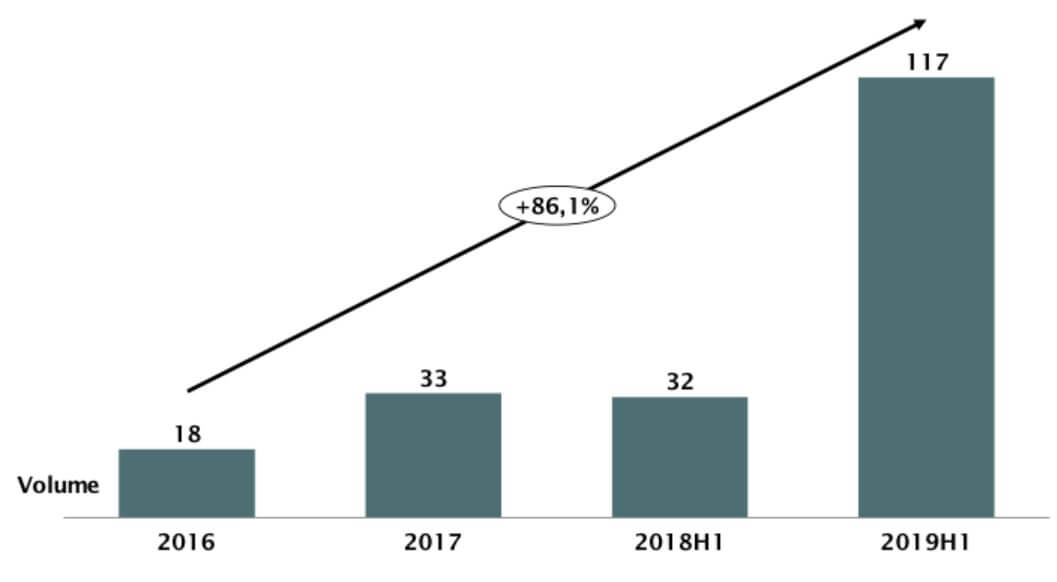

图:支付行业交易量(来源:Dealogic、EY)

随着近年来支付行业的巨大变化,行业内并购活动也随之增加。行业专家通常将支付行业中的并购活动定义为三个阶段。尽管这三个阶段按时间顺序排列,但它们在一定程度上是重叠的,并且不同的国家和地区存在差异性。

第一阶段以银行处置与整合境内业务资产为代表。如上所述,许多与支付相关的服务以前都是由银行来运营的,而后一些银行剥离了这一业务。比如德意志银行出售EasyCash。

第二阶段以支付行业的区域整合为代表。在此阶段,支付公司寻求国内和地区资产,以补充第一阶段的收购。此阶段的基本目标是成为国家或地区市场的领导者,从而获得协同效益和规模经济。一个很好的例子就是近期两家法国公司Worldline SA和Ingenico SA价值78亿欧元的并购交易。这是欧洲支付行业并购交易的最新里程碑,缔造了一家具有全球影响力、经营杠杆率和规模经济实力的支付行业领军企业。

第三阶段以全球整合、跨洲际并购及私募股权的进入为代表。目前全球多个国家和地区正处于这一阶段。随着整合压力的增加,并购交易的数量和规模也随之增加。2019年是支付行业并购交易规模创纪录的一年,与2018年上半年318亿美元的交易规模相比,2019年前六个月的交易规模达到1166亿美元。这一增长主要归因于几笔大型交易,直接展现了第三阶段并购浪潮的特征。

这些大型交易包括总部位于美国的富达国家信息服务公司(FIS)以350亿美元跨洲收购英国的Worldpay Group plc公司,这是支付行业迄今为止最大的一笔并购交易。2015年,Worldpay在私募股权投资者Bain Capital和Advent的支持下成功上市。在本次大型并购交易的一年前,Worldpay被美国信用卡处理公司Vantiv以104亿美元收购。两次并购交易间隔时间短、估值提升幅度大,充分展现了大型企业在优质资产方面的激烈竞争,这些资产有助于补充其投资组合并建立全球领导地位。与之相似的,2019年上半年Fiserv以220亿美元收购First Data的案例也很好地证明了这一点。

上述交易表明,行业巨头已经成为支付业并购浪潮背后的推动力。而实际上,尤其是在第三次浪潮中,私募公司也扮演着愈发重要的角色,一些私募公司在支付行业兴起的初期就展开了收购业务。

过去几年,Bain Capital和Advent International这两家金融投资者成为了推动支付行业整合的PE主力军。目前,两家私募公司分别在欧洲、北美和南美洲完成了约20笔支付并购交易。在2010年成功接管美国Worldpay并在2015年将其成功上市后,两家公司在欧洲市加大了资本投资,参与了支付行业最具影响力的由私募股权促成的并购交易之一——对丹麦支付提供商Nets的收购。2017年年中,Nets被Hellman&Friedman、Advent International和Bain Capital三家私募公司以约30%的溢价、高达53亿美元的价格宣布收购,这是金融危机以来欧洲最大融资收购之一。Bain Capital和Advent International此前于2014年从一家丹麦银行财团购买了Nets股票并于2016年将其上市,当时Nets仍持有自身少数股份。2017年被收购后,Nets重新进行了战略定位,决定公司未来的发展方向为加强核心业务并扩大地域覆盖范围。

继杠杆收购之后,Nets与德国第二大支付供应商Concardis在2018年进行了合并。此前,Bain和Advent于2017年以7.7亿欧元从德国银行财团手中收购了Concardis。此次收购标志着私募股权投资者正式进入了德国支付领域,而彼时德国支付市场竞争较为分散且增长十分强劲。Nets与Concardis的合并增加了私募股权财团迅速提升规模效应和优化整合资源的机会。合并之后,Nets以31.5亿美元的价格将其“账户到账户”业务与即时支付业务出售给万事达,进一步专注于核心业务领域。

随后,这个新成立的集团在其背后私募股权所有者的支持和指导下,先后收购了多家德国支付公司,包括专注于在线支付的金融科技公司以及两家技术处理商,巩固了其德国市场地位。2019年,Bain、Advent和Hellman&Friedman对AnaCap手中的德国支付商Heidelpay表示兴趣,如果能成功收购Heidelpay将进一步提升Nets和Concardis合并后的新集团在德国的市场地位。然而通过竞标,最终KKR获得了收购Heidelpay的机会,并购估值达到了10亿欧元。

最初的合并及随后大量的收购活动,加上在北欧和德国强劲的市场地位,该集团成为了欧洲支付市场最主要的参与者之一,也为集团进一步的地域扩张奠定了基础。Nets与Concardis合并的案例表明,金融投资者可以通过整合不同的实体,获得规模经济并追加更多收购,创建跨境支付平台。此外,对Concardis的收购也暴露出支付公司和私募公司可能面对的巨大风险:由于Concardis在收购业务中的亏损,如原有客户Thomas Cook旅游公司在Concardis被收购后停止了与其的合作,以及利息支付和实施转型带来的高昂成本,都导致了Concardis在2018年和2019年产生了巨额的合并亏损。

总体而言,这些案例研究从投资者的角度展示了支付行业所面临的机遇与挑战。金融投资者有机会进入到这一高增长、现金流稳定、业务模式可扩展和在发达经济体中具有增长潜力的行业。支付行业参与者通常具有两个特点:强劲的收入增长和进一步整合的潜力。如前所述,随着非现金支付市场份额的增加及电子商务收入的增长,支付公司预计在未来几年内保持较高的收入增长水平。此外,支付公司的商业模型具有高度可扩展性,并且成本结构中的可变成本相对较少,这意味着支付公司在未开发的市场拥有巨大的增长潜力。基于上述增长潜力和行业参与者对支付资产的高需求,那些早期被剥离或退出的非核心业务被赋予了较高的估值。

与此同时,合并的压力要求投资者将现有投资组合作为参与并购浪潮的平台。然而,正如Heidelpay竞购战所体现的那样,市场上对收购支付资产的激烈竞争增加了这些资产的估值,且在多轮整合后市场上留下了较少的潜在并购目标,这使得在现有资产的基础上扩张十分艰难。此外,特别是对于传统的支付市场参与者,(如此前长期归属于银行的Concardis),向数字业务的转型成本很高,并且目前部分收购业务风险很大,从而推高了这些公司的收购成本。

总而言之,支付行业预计将持续增长,年增长率预计将保持在6%的水平。无现金支付领域仍具有未开发的潜力,并且从长远来看,全球新冠疫情将进一步推动消费者向无现金支付行为的转变。此外,在可预见的未来,许多零售商店都将保持关闭状态,一些消费者可能会永久保留线上购物的习惯,从而使电子商务获益并增加了对数字支付解决方案的需求。因此,随着大多数国家从区域整合的第二阶段过渡至全球整合的第三阶段,创造全球支付领导者的快速整合趋势将会得到持续。如上所述,支付行业的发展给私募股权公司带来了机遇与挑战。考虑到有许多潜在买家,已经在其投资组合中拥有支付资产的私募公司很可能会选择将其出售,又或者会选择继续收购更多的支付资产,进一步发挥协同效应并创造区域乃至全球的市场领导者。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号