扫描分享

本文共字,预计阅读时间。

导读

在线支付平台WePay于2008年在美国波士顿创立,是通过简单易用的API接入方式为企业客户提供资金收集、管理和支付服务的技术平台,其灵活便捷的使用方式受到了中小企业欢迎。2017年,WePay被摩根大通收购,纳入摩根Chase Pay业务组织,进一步扩充了其客户资源与技术体系。据摩根大通2018年数据,WePay平台拥有400万企业客户,年均支付处理量为1.4万亿美元。传统金融业与金融科技企业的结合将创造出更多的市场服务力。

【中国金融案例中心 | 金融科技课题组 文:叶子 编辑:谢彬彬 】

Part 1 公司概述

1.1 公司简介

WePay是一家总部位于美国的在线支付服务提供商,由Rich Aberman和Bill Clerico于2008年在马萨诸塞州波士顿创立,目前总部位于加利福尼亚州红木城。它通过API为平台业务(如众筹网站、小型企业软件公司)提供集成的、可自定义的支付解决方案,为合作伙伴提供欺诈保护与风险保护。WePay主要为企业客户提供在线支付业务,其客户包括GoFundMe、WEBconnex、TeamSNAP、Care.com等,手续费通常为每笔交易额的2.9%再加25美分。创办初期,它为C2C电商、众筹网站、募捐网站等企业客户提供 API,2013年联合创始人Bill Clerico和Rich Aberman决定关闭该部分业务专注于在线支付。

2014年,WePay的收入达到2490万美元。2015年,在全美500强公司榜单上WeyPay位列第62位,预期估值达到了2.2亿美元。2017年,WePay被摩根大通以4亿美元收购,助力摩根大通建立了与硅谷的接口,获取了更多的技术创新,WePay也以此收获了更广阔的资源及市场。

1.2 创始人介绍

WeyPay创始人Bill Clerico与Rich Aberman

来源:WePay官网

在社交媒体和智能手机兴起的2008年,WePay在波士顿成立,是点对点支付领域的早期创新者。WePay的最初灵感来自Rich Aberman,当时他正为兄弟的单身聚会筹集资金,需要从14个朋友那里收取4200美元,以支付酒水、食物及海滨别墅租赁费用。通过一系列现金、支票和PayPal汇款,Aberman最终收到了款项,但他发现整个过程非常繁重,认为应该有一种更简单的方法来向人们收取钱款。于是,创建一个平台来简化付款流程、方便多人收费的想法出现在了Aberman的脑海中。毕业于波士顿大学计算机专业的Bill Clerico是一位天使投资人,他对Aberman的想法感到了兴趣并提供资金及技术支持,与Aberman一起创建了WePay。

1.3 发展历程

WePay的目标是提供创新的P2P支付服务。2009年,平台已经吸引了一些第三方开发者,希望利用WePay的API以促进它们平台的支付,WePay在2010年发布了第一个帮助线上平台完成电子支付的API。

2011年,WePay与新的众筹平台GoFundMe合作,通过渐进式用户引导和嵌入式支付结算提供更好的用户体验;2012年,WePay完全从P2P业务转型,开始为第三方软件平台提供支付服务;2013年,WePay引入了一个智能风险引擎,将社交媒体数据与WePay专有算法结合起来,帮助识别和防止商家欺诈;2014年,WePay与云端财务提供商FreshBooks一起发布了第一个白标API,它是今天WePay Clear的雏形;2016年,WePay开发出预先认证的移动信用卡读卡器,以支持当面支付。2017年,WePay被摩根大通收购。

2019年,WePay宣布推出Link、Clear与Core产品线,以解决更多集成支付场景,并添加了关键的JPMorgan Chase服务以实现增值。WePay与大通银行帐户关联,用户可以在收到钱款的当日将资金转入大通银行帐户。

1.4 融资并购情况

2008年创立以来,WeyPay融资进行到了D轮,总融资金额达到7500万美元,在被收购之前,WePay曾在2015年获得2.2亿美元的估值。

2017年10月,摩根大通银行以接近4亿美元的价格收购了WePay,具体交易的条款并没有公开,摩根大通希望将支付服务整合到小型商务企业所使用的软件中去。摩根大通Chase Merchant Services部门的首席执行官Matt Kane表示,这家银行巨头计划面向其400万小型企业客户推出WePay的技术。

表:WePay融资概况

数据来源:Crunchbase.com

1.5 JP Morgan收购WePay

2017年12月4日,在长达一年的谈判后,摩根大通公司(JP Morgan)以4亿美元的价格正式完成对WePay的收购。据WePay联合创始人Rich Aberman表示,WePay在摩根大通的Chase组织结构中占据着独特的位置,WePay依然会保持独立运营,拥有独立的损益表。据悉,它将成为首位入驻Chase硅谷金融科技园区的公司,该园区计划于2020年开业。

于摩根大通而言,WePay的技术将改进其向客户提供的服务,进一步降低其运营成本,WePay建立在云支付的金融技术为摩根大通扩大硅谷业务提供了支点,将助力其向金融科技迈进。于WePay而言,与摩根大通的融合不仅增加了其公司资本,更扩大了客户市场,能将其技术更好地进行推广应用。此次收购将使得商业应用程序制造商和独立软件供应商(ISV)可以轻松地将付款无缝集成到小型企业常用的软件中,有助于增强小企业用户的黏性,减轻软件提供商和商家的付款摩擦。

被收购后,WePay围绕摩根大通移动钱包产品Chase Pay开发业务,WePay又开发了一个移动解决方案,让商家可以通过Chase系统收款。作为摩根大通的支付主打产品,Chase Pay可以帮助用户使用智能手机在零售店内完成支付,通过与囊括沃尔玛、塔吉特、百思买等零售巨头的联盟MCX合作,Chase Pay一下拥有了10万多家商户入驻。2019年WePay宣布了Link、Clear、Core的产品线,以解决更多的综合支付用例并增加关键的增值服务。

Part 2 商业模式

2.1 市场定位:无缝的集成支付平台

WePay一直以来的使命是让商业可以无缝连接。通过与领先的软件平台合作,WePay可以为企业、小企业和个人带来巨大的改变。自2017年加入摩根大通后,WePay将在其基础上,为打通传统金融机构和新型科技创企提供支持。

WePay作为摩根大通公司旗下的在线支付系统,主要为SaaS和众筹平台提供集成的支付解决方案。商家将WePay提供的付款系统集成到他们的网站中,帮助消费者实现无缝的购物体验。与主要的竞争对手PayPal相比,WePay除了支付本身之外还提供了许多支付工具,把产品延伸到了更前端,反映了公司重视用户体验,提高系统集成度的思路。此外,WePay还是一个集体支付和多人收款平台,允许用户作为一个集体在线收取、管理和发送款项。例如企业要向众多员工支付工资或者人们可能会要从其他人那里收取款项。

2.2 产品服务:形式简单 场景多元

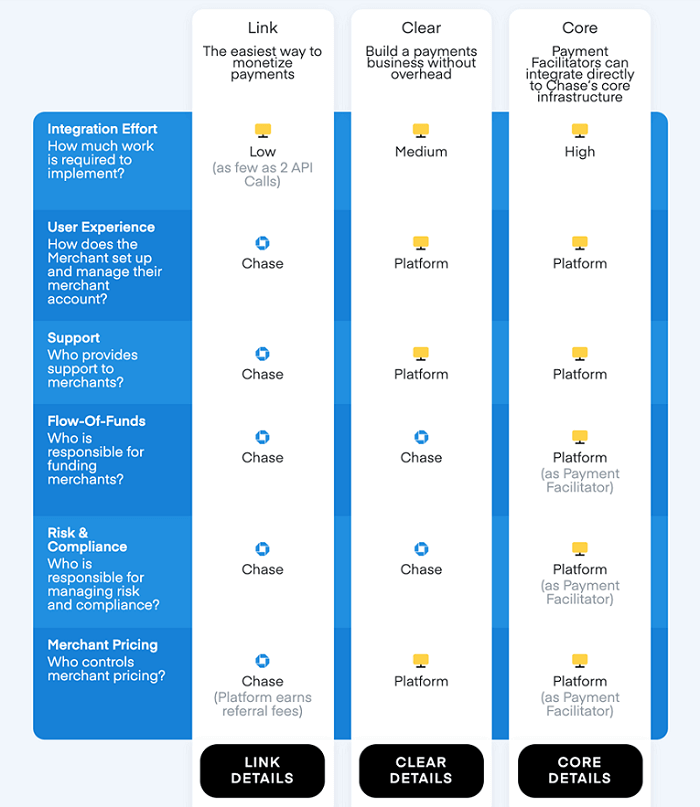

自2017年被收购以来,WePay依然为第三方提供支付服务,但业务转向了以摩根大通为基础的支付服务。目前WePay主要提供Link、Clear、Core三种业务,通过简单的接口设计,适应多元的支付场景。

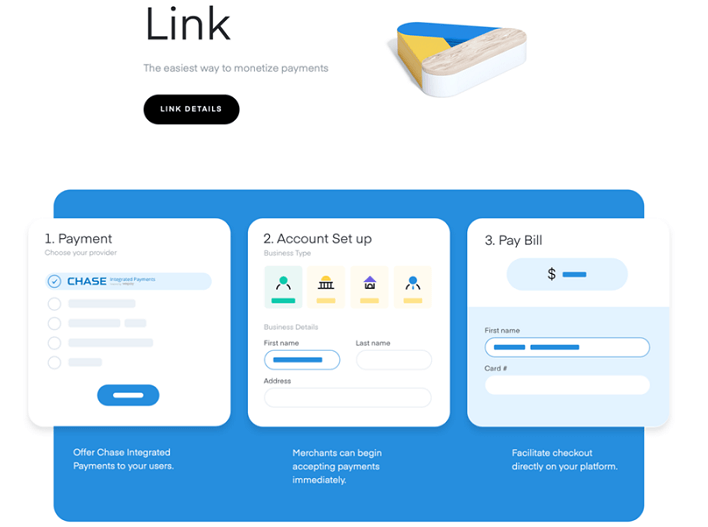

WePay Link

WePay Link是一项为商户提供摩根大通支付Chase Pay链接的服务。商户可通过该功能,引导消费者通过该渠道跳转至摩根大通Chase Pay进行付款,款项将直接进入商户在摩根大通的银行账户。用户只需几分钟就可以注册使用,平台会从中收取2.9%+25美分的手续费。

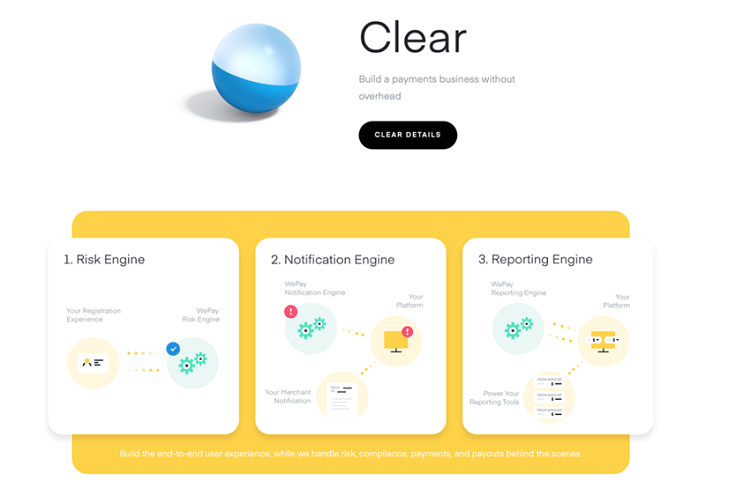

WePay Clear

WePay Clear是一项白标支付解决方案(a white-label payment approach),允许商户将WeyPay集成入自己的应用程序,自行设置结算界面、收付价格等因素。消费者将享受无缝的支付服务,系统无需跳转,将直接在商家的前端操作完成支付,而WePay在幕后提供技术支持。简言之,Clear是商家利用WePay技术通过自己的品牌提供在线支付的一种方式。

WePay Core

WePay Core是为大型支付中介提供的,直接整合进入摩根大通核心基础设施的业务。Core业务让客户可以全面掌控用户体验和交易流程,并且摩根大通会根据合作的关系对服务手续费进行定价。Core服务使商家可以完全集成到摩根大通Chase业务的基础架构中,包括支付处理和现金管理。该功能的核心是进行大量交易,以成熟的支付服务实现公司的规模经济。

三大服务具有递进式关系,其集成程度依次升高,对于Chase的依赖程度依次降低,可满足不同商户的差异化需求。

图:Link、Clear、Core服务与Chase的依赖关系

Part 3 竞争与发展

3.1 核心竞争力:灵活多样的可集成API

WePay无缝化可接入的API服务使其能为各类商户提供多场景服务。借助摩根大通这个老牌银行的大平台,WePay可结合Chase业务进一步发挥其可集成支付平台的核心优势。WePay官网所展示的API使用指导里对商家的各类应用场景,例如客户注册、支付环节、终端更新等操作做出了详细介绍。WePay的API服务支持多种系统环境,每个环境都提供一个或多个的基础URIs。商家使用该接口时不需要对其客户进行身份验证。同时,在WePay纳入Chase体系后,商家可在WePay可集成支付服务的基础上享受银行账户当日收款等便利服务,这也提升了WePay集成支付API对商户的吸引力。

WePay灵活丰富的可集成性能满足了各中小企业的多样化需求,使用场景丰富,适用范围广泛,系统接入便捷,为其进一步开拓业务市场提供了强有力的核心竞争力。

3.2 未来发展:利用资源 协同共进

WePay联合创始人兼首席战略官Rich Aberman表示,“作为Chase的一部分,我们现在可以说我们是400万小型企业的API层,相比之前的运营情况,这显然具有变革性。”2017年加入摩根大通后,WePay面临着更广阔的市场,也面临着更高的技术要求。除了WePay自己的集成支付技术,Chase的技术允许WePay为商户提供更广泛的商业服务,方便企业客户将银行账户链接支付系统并有效使用,WePay也在Chase的基础上推出了Link、Clear、Core的升级服务。利用摩根大通的技术辅助及客户资源,为商户提供更丰富多层的服务,将是WePay下一步发展的方向。

“成为Chase家族的一员——拥有其全球能力、品牌和规模——将帮助我们更好地支持不断增长的平台合作伙伴及其服务的业务清单。”WePay创始人兼首席执行官Bill Clerico说道。作为传统金融企业与金融科技企业的典型结合,WePay将在摩根大通平台多项资源的支持下,运用创新技术,完善业务能力,加强客户服务,最大化其高科技优势,与摩根大通的老牌资源形成协同效应,携手共进创造出更优异的成绩。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号