扫描分享

本文共字,预计阅读时间。

文/TalkingData 刘亚丽

(本文为“2020金融文字节——银行数字化创新主题征文大赛”投稿文章。)

一、构建用户运营体系的必要性

用户是产品的生命,要想做好一款产品,用户运营是核心工作。在产品用户数量较低时,粗放式运营方式或许可以勉强满足运营需求。但当用户达到一定体量时,就需要成熟的用户运营体系,为精细化运营提供指导。

随着移动互联网的深度渗透,再加上今年突发疫情的催化,APP已成为当下各家银行信用卡最重要的客户交互渠道,由于客户体量大、触点多,需要构建完善的用户运营体系,才能实现用户生命周期延长、用户价值提升的目标。

二、如何构建用户运营体系:用户分层与用户分群

在互联网产品中,每个用户都在扮演着不同的角色、发生着不同的行为,我们在构建用户运营体系时,主要是基于用户角色和行为的不同,做好用户分层与用户分群。

1.用户分层

信用卡APP可通过典型的用户生命周期方法进行用户分层。用户生命周期包括引入期、成长期、成熟期、休眠期、流失期五大阶段。如下图1所示:

图1:用户生命周期图

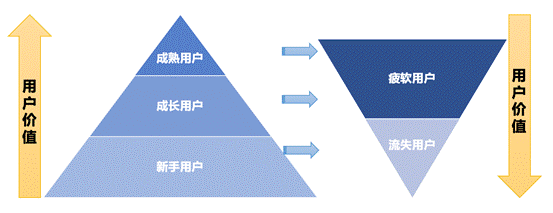

运营都希望用户从新手用户顺利流转为成长用户,再进一步转化为成熟用户,层层递进的过程中用户价值不断提升。但以上三个阶段也会各自存在用户休眠、流失的现象,出现用户价值衰退和降低。如下图2所示:

图2:用户价值分层图

开展用户生命周期的管理,首先要梳理APP的用户旅程、切换节点,明确各个阶段的用户特征以及关键指标。以某信用卡APP的用户旅程及各阶段关键指标为例,如下图3、4所示:

图3:某信用卡APP用户旅程示意图

图4:用户生命周期各个阶段的关键指标

针对不同阶段的用户,所需采取的用户运营策略也不同,包括产品功能建设、渠道推广、营销活动、内容运营等各方面。

引入期,目标是将潜在银行客户转化为APP用户,常用策略包括拓展拉新渠道、制定不同渠道的引流策略、提升渠道转化率。

成长期,目标是引导新用户熟悉产品,促进完成绑卡、体验功能、参与活动、完成首次交易,常用策略包括新户引导手册、绑卡有礼、新户系列优惠活动等。

成熟期,目标是促进用户进一步提高使用平台的频率、提高交易及分期金额。常用策略包括丰富饭票、影票、出行等生活场景建设,以高频场景带动用户活跃;同步推广分期等活动,提高金融类交易占比;推广分享有礼类活动,实现以老拉新等。

休眠期,目标是将疲软用户再次拉为活跃用户,通常策略包括分析衰退原因、改进用户体验;分析用户历史需求,精准推送相关营销活动等。

流失期,目标是将流失用户再次召回,通常策略包括:通过数据建模,结合用户流失调研结果,将预流失用户打标签,设立流失预警机制;筛选出相对易召回用户,进行偏好分析,上线专属活动刺激用户再次活跃,开展挽回营销等。

以主流信用卡APP为例,针对不同阶段用户的营销活动设置,可以采取差异化的策略,如下图5所示:

图5:用户生命周期各阶段用户的营销活动举例

在运营资源有限的情况下,即使明确了各个阶段的用户运营策略不同,也有可能做不到面面俱到。因此,在明确了用户层级划分方法及各阶段运营策略后,需要通过采集相应节点的数据,分析产品的用户分布状态,明确该阶段的北极星指标及重点运营工作。

不同的APP所处发展阶段不同,对应的用户分布状态也不同,常见的APP用户分布状态包括:L型、倒U型和U型三类。如下图6所示:

图7:常见的APP用户分布图

L型:获客区用户占比较大,常见于产品初建阶段。比如信用卡刚开始上线APP的初期,还有大量存量信用卡持卡客户有待转化至APP,该阶段的运营工作重点就是拉新。

倒U型:增值区用户占比较大,相对常见的接近正态分布的产品状态。说明信用卡的潜在客户线上迁移率完成度较高,该阶段的运营工作重点应放在成长与成熟期用户的价值提升、客户关系维护上,尽可能延长用户生命周期,降低用户的衰退与流失率。

U型:当留存区用户占比高于增值区用户时,便会呈现这种分布状态,很可能是由于未建立起完善的用户运营体系,APP获取用户之后未能有效完成价值转化与留存维护工作,导致休眠和流失用户占比较高。该阶段需要构建或完善用户运营体系,顺利将新用户转化为成长、成熟用户,做好流失预警,并尽快开展休眠与流失期用户的唤醒与召回工作。

优秀的用户生命周期管理体系,会通过定制化的运营策略,将初级用户转化成长用户,成长用户转化为成熟用户,沉睡和流失用户进行唤醒召回再拉为活跃用户,形成运营闭环及动态演进。

2.用户分群

用户分层是对APP全量用户的一个管理手段,通过需求和偏好的差异将用户分出不同层级或阶段。此外还需要再进行用户分群,即针对每个层级或阶段的用户再进行横向细分。

用户分群的过程,实际上就是通过给客群“贴标签”来进行聚类分析的过程,可以将常用标签和自定义标签结合使用,如下图8所示。

图8:用户标签举例

具体运营过程中,可结合APP的产品属性、运营目标、数据完善程度、实现难度等实际情况,再做灵活应用。下面列举四个常用的分群方法:用户画像分群、用户价值分群、聚类和建模预测分群和细分场景分群。

1)用户画像分群:包括性别、年龄、婚育、地区、卡种、机型、注册来源渠道等维度。用户画像越丰富越清晰,越有利于明确APP整体运营方向和重点,以针对化制定精准的营销策略。

以某信用卡APP的用户消费偏好画像数据为例,用户对家居、房产、智能硬件、汽车类消费偏好更为凸出,在APP的场景建设和营销资源设计上,需要优先考虑这几类。如下图9所示:

图9:某信用卡APP用户消费偏好TGI指数

2)用户价值分群:常用RFM模型及其演变形式来区分用户价值。它依托消费的三个核心指标:消费金额、消费频率和最近一次消费时间,以此来构建消费模型。通过这三个指标将用户有效地细分为8个具有不同用户价值的群体,如下图10所示:

图10:RFM模型

信用卡APP更关注平台用户的分期交易行为,通过RFM模型可有效拆分APP用户分期交易的价值高低,进而采取不同的运营策略。如下图11所示:

图11:分期用户价值分群

3)聚类和建模预测分群:聚类建模可以根据用户的综合特征指标将用户分为不同的群体,如将用户划分为分期敏感型、积分敏感型、美食券敏感型、商旅出行敏感型等;预测建模则尝试预测用户的行为倾向,结合不同类型的用户偏好来推测用户下一步的行为,有助于执行制定精准营销策略,提升用户转化率。如下图12所示:

图12:预测模型示意图

4)细分场景分群:根据特定时间、地点、节点行为的用户分群,比如生日客群、商圈客群、信用卡用卡关键节点行为客群等。抓住细分场景的节点营销,结合不同渠道推广资源,推动自动化、智能化营销,有助于打动用户,实现有效转化。以某信用卡用卡节点分群及对应营销策略为例,如下图11所示:

图13:信用卡用卡节点分群及对应营销策略

三、构建用户运营体系的注意事项

1. 用户分层不宜分得太细太多,过于复杂的分层体系反而不利于运营策略的执行。

2. 用户分层和分群可为用户运营指导方向,但不必强行制定差异化运营方案。成长期和休眠期都关注用户活跃,可共用促活方案;用户分群后可能会面临多个客群,优先选取重点客群制定运营方案即可。

3. 根据效果不断优化迭代用户运营体系和相应方案。一开始做的用户分层口径、用户分群方法可能不够完善或效果不明显,应通过监控运营效果逐步完善。

4. 善用A/B测试评估运营策略的有效性。由于同一分群用户的变量基本一致,更适合利用A/B测试来验证运营策略。

四、结论

总结来说,要想做好信用卡APP的用户运营,前提是要着眼于信用卡业务及APP产品定位。

战略层面,要构建完善的用户运营体系,用全局思维制定阶段性目标和运营策略,实现用户生命周期延长、用户价值提升。

战术层面,要制定足够清晰的用户分层及用户分群方案,以此为基础制定整体用户运营策略并有效执行。在执行过程中,不断推动模块化、精准化、自动化的运营方式的实现,提升整体运营工作效率。

随着疫情带来的影响成为“新常态”,金融服务线上化会进一步加速深化,信用卡APP之间的竞争也将进入“深水区”。是否能通过完善的用户运营体系来吸引用户、留住用户、转化客户,是需要持续关注和投入的课题,也将在很大程度上决定信用卡APP是否能拥有保持增长的竞争优势。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号