扫描分享

本文共字,预计阅读时间。

虽然阿里和蚂蚁不缺钱,但马云又一次以自己的实力免费上了头条。

10月24日,在中国金融四十人论坛举办的第二届外滩金融峰会上,主持人介绍:他(马云)说他今天来外滩峰会,就是要扔一个炸弹。

读懂新金融认为,马云扔出“炸弹”的举动只有两个解释:要么是他疯了,要么是他焦虑了。

他应该是焦虑了。

一、“炸弹”中的两个错误

“没扔炸弹,哪敢扔炸弹。”

马云笑着回应,但依然说出了令所有人大跌眼镜的那句话“中国不是金融系统性风险,因为中国金融基本上没有系统”。

说到这里马云低头看稿时,眼睛向台下瞥了一眼,接着说:“而是缺乏,中国是缺乏金融系统,风,系,系,缺乏‘金融系统’的风险”。

不知道是“包袱”没响的紧张,还是对金融名词的不熟悉,擅长演讲的马云说这句话时,出现了整场最严重的口语失误。

第一个炸弹扔了出来,不过这个炸弹存在根本性的错误。

中国金融基本上没有系统?这就像是说:姚明有身高,马云基本上没身高。

当然不是,身高是因为人的存在而存在的,只要是人就一定会有身高,却别高或矮;同理:只要中国有金融,就一定会有系统,区别是强大或弱小,健康或不健康。

马云的第二个炸弹扔向了监管,诸如:监和管是两回事,监是看着你发展,关注你发展,管是有问题的时候或预判有问题的时候才去管,但是我们现在管的能力越来越强,监的能力越来越差。

内容较多,也有很多错误,在此不一一列举,总结来讲还是那个老观点:过于严格的监管将阻碍金融创新。

马云的第三个炸弹扔向了银行:今天的银行延续的还是当铺思想,抵押和担保就是当铺;中国金融的当铺思想非常之严重;“抵押”的当铺思想是不可能支持世界发展对金融的需求的;我们必须用借助今天的技术能力,用大数据为基础的信用体系来取代当铺思想,这个信用体系必须是建立在大数据的基础上。

这颗炸弹又出现了严重的错误,严重混淆了抵押和担保的业务场景:

1、得益于蚂蚁集团掀起的互联网金融浪潮,很多大中型银行的小额贷款业务高度线上化,不需要抵押、担保的银行贷款随处可见,它们甚至于蚂蚁集团形成了竞争,当铺思想早已淡化了;

2、大额贷款上,企业的信用往往难以支撑其融资需求,而抵押和担保就是帮助企业的增信手段,有什么不合理的呢?难道蚂蚁集团会因为贾跃亭芝麻分高就借给他10个亿的无抵押信用贷?

将小额贷款的理论、方法用到大额贷款领域,是严重的错配:马云的鞋,姚明穿不了,你总不能说是姚明的脚有问题吧。

二、马云的“屁股”坐在哪?

这三个炸弹无异于否定中国的金融体系和监管体系,马云是疯了吗?当然不是。

在此次活动中,马云的身份是联合国数字合作高级别小组联合主席、联合国可持续发展目标倡导者,而不是阿里巴巴或者蚂蚁集团的当家人。

但一个有意思的细节是:整场演讲中,马云多次口误,而最有激情且无口语失误的部分是“介绍蚂蚁集团IPO”和总结“蚂蚁集团绿色、可持续、普惠、包容”。

屁股决定脑袋,嘴巴长在脑袋上。穿上了联合国的“马甲”,马云的屁股还是坐在蚂蚁集团身上。

马云扔出三个炸弹,从宏观到微观、从世界到中国、从古代到当下,援引诸多案例,归根到底是要为蚂蚁集团的“创新空间”,为无抵押信贷摇旗呐喊,希望监管进一步增加对金融创新的容忍度。

监管没有给蚂蚁集团留创新的空间吗?

补充一个知识点,淘宝的第一笔担保交易诞生于2003年,而支付宝正式成立是在2004年12月,而支付宝获得支付牌照是在2011年,期间很多支付公司已经诞生了,这与P2P从诞生到崛起的路径很相似,区别在于二者的结局不同。

活动上,马云也提出了一个疑问:中国怎么可能在几年以内出现了几千家互联网金融公司,我们是不是应该检查一下是什么原因诞生了几千家互联网金融所谓的P2P?

这个问题一点也不难回答:因为监管给创新留了太多空间。

再补充一个知识点,蚂蚁集团也是有过P2P业务的——招财宝,只不过后来因为侨兴债事件直接关停了,这也算是一个典型的P2P暴雷的案例,只不过结局比其他暴雷的P2P好。

而在这个案例中,招财宝恰好做了过多的金融创新,将高风险的私募债权“化整为零”卖给了普通投资者。

如果监管不给创新留空间,第三方支付和P2P都不会诞生、发展,伟大与失败都会胎死腹中。第二个“炸弹”的错误,也在此处。

监管与企业之间的本质区别是什么?企业想的是用金融创新牟利,创新出了小问题,企业自己消化,创新出了大问题,出了系统性风险,只能监管和众多政府部门想办法帮助老百姓挽回、降低损失。

只要速度而不要刹车的汽车怎么能上路呢?

如果企业有能力拍胸脯说:我能帮政府把金融风险控制住。那政府一定“敲锣打鼓”鼓励创新,坐在办公室里吹着空调收着税,它不香吗?

这些道理,马云不会不懂,那为啥还懂装不懂?读懂新金融有一个大胆的猜想:马云可能是焦虑了。

三、马云是不是焦虑了?

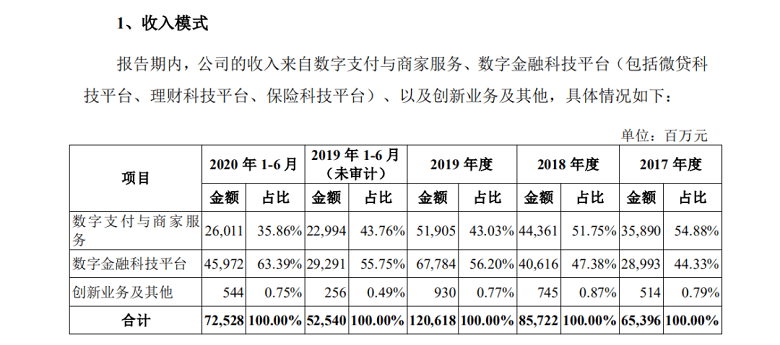

截至 2020 年 6 月 30 日蚂蚁集团的微贷科技平台促成的消费信贷余额为 17320 亿元、小微经营者信贷余额为 4217 亿元;约 5 亿用户通过公司的微贷科技平台获得了消费信贷;为蚂蚁集团创造285.86亿元营收,占比约40%。

一句话总结,微贷科技平台就是蚂蚁集团的钱袋子。

虽然IPO之后的很久,蚂蚁集团都不会缺钱,但作为“不差钱”的交换,它必须给投资者足够的业绩增长。

只有业绩持续高速增长,才能维持蚂蚁集团的高股价、高市值以及高PE。

但是一些利空,正在袭来。

有媒体援引知情人士消息:蚂蚁集团在8月份筹备其大规模的IPO之际,和蚂蚁已经有互联网联合贷业务合作的银行中,至少有两家停止与蚂蚁新增互联网联合消费贷。

而在更早的7月,央行《关于开展线上联合消费贷款调查的紧急通知》(下称《通知》),要求银行上报线上联合消费贷款余额,其中和花呗、借呗合作的规模还需要单独列明。

同时,整个信贷行业的利空也在袭来。

《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(下称“《新规》”),将民间借贷利率的司法保护上限修改为全国银行间同业拆借中心每月20日发布的一年期贷款市场报价利率(LPR)的 4 倍。

《新规》一旦落地于金融机构,势必会对微贷科技平台在内的信贷所有参与者产生不同程度影响。

这些利空不会动摇到蚂蚁集团的根基,但会影响微贷科技平台的业务增长速度,马云怎么能不焦虑?

至此,我们不难理解马云呼吁的创新是什么,当然是那些可以让微贷科技平台创造更多营收的创新。

如果把他的“炸弹”放到小贷、微贷的小世界上,或许有些道理,当放到整个中国的金融体系上,就有点扯淡了。

回到最惊悚的那句话上,中国金融基本上没有系统吗?2.1万亿的微贷科技平台就是一个小系统,如果这个小系统出现了系统性风险,就会传导到大系统中去。

当然,读懂新金融也不大相信这个小系统会出现系统性风险。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号