扫描分享

本文共字,预计阅读时间。

一、金融服务外包简述

基本分类

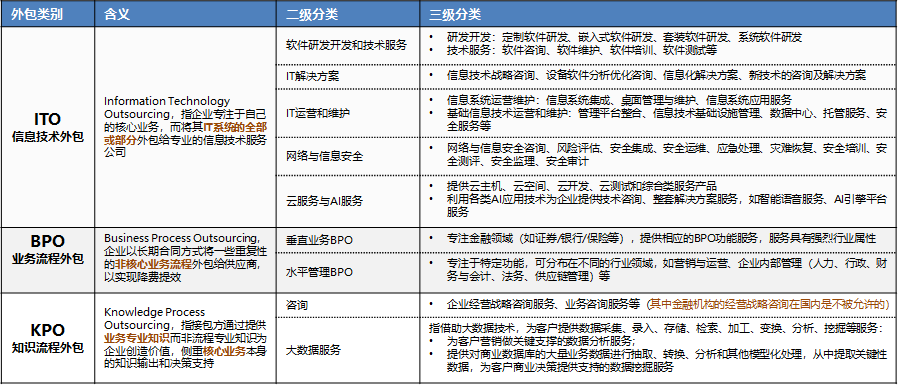

金融服务外包,指金融机构持续利用外包服务商来完成以前由机构自身承担的业务活动。目前国际上主流的金融领域服务外包主要分为3类,分别是信息技术外包( ITO )、业务流程外包( BPO )和知识流程外包( KPO )。三者的区分在于所涉及的服务内容和能力建设的差异。

- ITO(信息技术外包),指企业将IT系统的全部或部分外包给专业的信息技术服务提供商,在金融行业,主要分为5个类别,包括软件研发和技术服务、IT解决方案、IT运营和维护、网络与信息安全、云服务与AI服务。其核心在于围绕IT系统的相关工作,常见的包括软件研发开发、咨询、维护、培训、测试;信息系统集成、桌面管理、数据中心、托管服务;安全运维、灾备应急、安全审计;以及利用AI和云技术提供的云服务和AI服务等。

- BPO(业务流程外包),指企业将非核心的流程类业务外包给服务提供商,在金融行业,主要分为垂直业务型(vertical BPO)和水平管理型(horizontal BPO)。垂直BPO提供的功能服务具有强烈的行业属性(如银行、证券、资管、保险等细分垂直市场);而水平BPO提供商则专注于特定功能,可以分布在不同的行业领域,如营销与运营、企业内部管理(人力、行政、财务与会计、法务、供应链管理)等

- KPO(知识流程外包),指接包方通过提供业务专业知识而非流程专业知识为企业创造价值,侧重核心业务本身的知识输出和决策支持。常见的有金融业务咨询和基于大数据技术提供的数据采集、录入、加工、分析、挖掘等大数据服务。

图1:金融服务外包细分类别

分类来源:Gartner、Everest Group等国际主流标准,商务部服务外包中心

发展概况

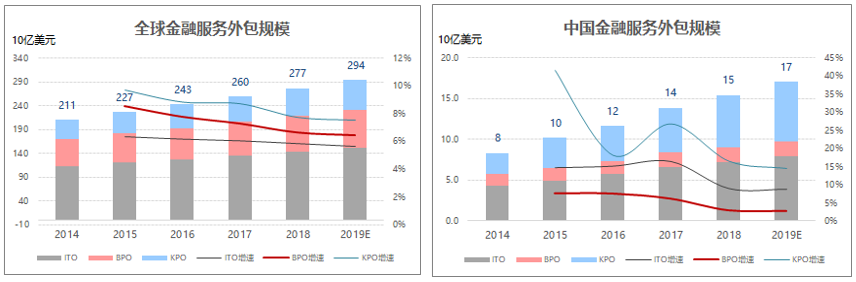

2019年全球金融服务外包规模达2940亿美元,ITO仍占主导(50%),但比重逐年下降,外包增速趋于稳定;BPO由于全球经济增速放缓、贸易保护主义、数字化智能化对服务成本的降低,发展增速降低,同时也将进一步提高供应商利润。

2019年中国金融服务外包规模达170亿美元,占全球比重的5.7%,BPO规模较小,仅占国内金融服务比重的10%左右,BPO业务流程运营服务的整体发展空间较广阔。

图2:金融服务外包发展规模

数据来源:Elixirr International、IDC等

发展趋势

全球金融服务外包已进入综合服务外包的阶段,ITO、BPO、KPO日益融合,形成了更完整的外包服务供应链,越来越多供应商提供全栈式解决方案。而从不同类别的服务商看:

- 从事ITO业务的服务商,受金融机构对持续效益需求的驱动,逐步向BPO业务过渡,推动ITO与BPO从分割走向融合。

- 经营BPO业务的服务商,由于金融机构越来越重视与专业供应商合作以及针对特定地区的合作,金融特定行业的客户偏好和目标驱动服务商BPO业务“垂直化”。

- 专注垂直BPO业务的服务商,通过研究具有深度的专家型外包业务(KPO),创造新的知识资本,进一步提升自身的服务价值,增强客户粘性。

二、业务流程服务专题分析(BPO)

基本分类

目前金融领域BPO业务主要分类水平和垂直BPO两大类别。

- 水平BPO主要包括7个类别,包括客户营销与运营、客户服务、人力资源、财务与会计、法律合规和供应链管理。从市场规模占比看,比重最大的是客户服务和客户的营销与运营,2019年全球金融客户服务BPO的规模达318亿美元,客户营销与运营BPO的规模达197亿美元,二者占水平BPO规模的89%。

图3:水平BPO细分类别和规模占比

数据来源:Elixirr International、IDC、前瞻产业研究院等

- 金融垂直BPO中,银行作为BPO的先锋,近年来市场较为成熟,规模趋于稳定;保险是近3年规模占比最高的领域,且仍保持10%的年增速增长;资本市场BPO规模最小,近两年受国际市场环境影响,增速放缓明显。

图4:垂直BPO细分类别和规模占比

数据来源:Elixirr International、IDC、前瞻产业研究院等

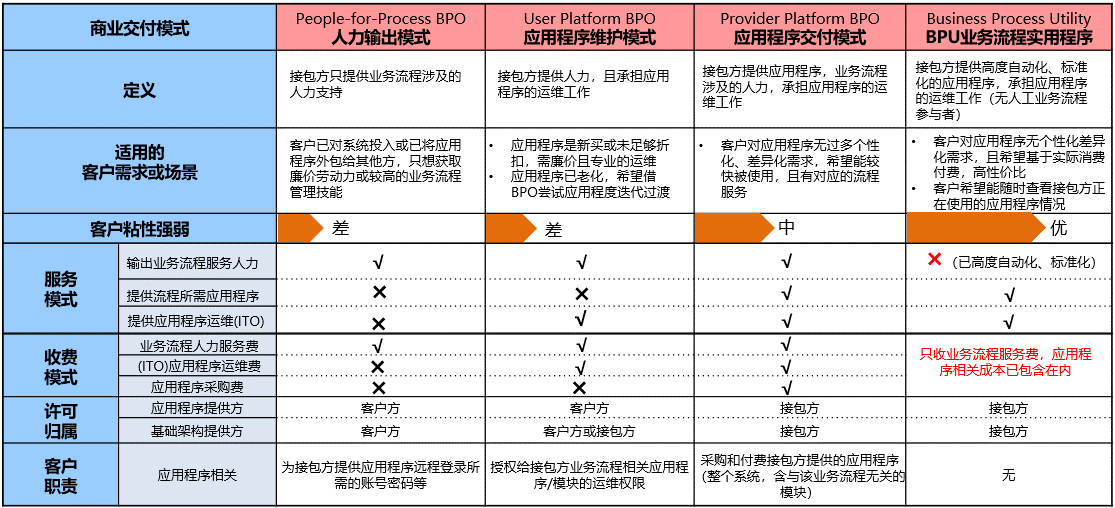

商业模式

金融BPO根据接包方(服务提供商)对应用程序的权限、许可和服务范围,将BPO分为4种交付模式,其对应的服务模式、收费方式和客户的粘性有着明显差异。(具体可参考图5)

- 人力输出模式中,服务商只提供业务流程需要的人力,收取对应的人力服务费用。

- 应用程序维护模式中,服务商既输出人力运营金融机构的业务流程服务,又提供相关的应用程序运维工作,是ITO+BPO的混合模式。

- 应用程序交付模式中,服务商的服务粘性得到进一步深化,流程所需的应用程序也是由该服务商提供。而客户方只需分别承担对应的费用。

- BPU模式中,服务商提供的应用程序已实现高度自动化、标准化,无需人工的流程运营服务参与者。客户仅承担唯一的业务服务费。

图5:BPO的商业模式对比

目前国际上IDC排名靠前的fintech公司均以提供高度自动化、标准化的BPU模式服务为主,由于BPU模式在专业业务和技术人才、数据驱动和决策能力、自动化应用能力、基于云的端到端流程和模块化交付能力方面对服务提供商有较高的要求,而国内的服务提供商尚没有形成规模化巨头,故在国内,BPO交付模式仍以人力输出和应用程序维护模式为主,只有少量的公司达到应用程序交付模式。

图6:国内外金融BPO交付模式对比

市场参与者

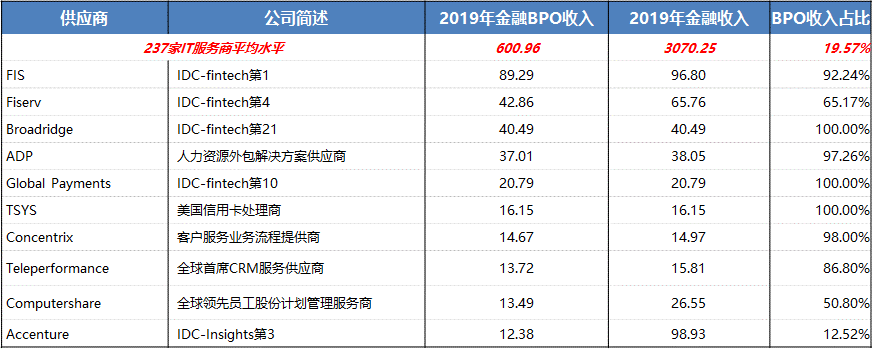

从全球237家IT服务商看,2019年金融BPO收入占金融板块收入的平均水平是19.57%,超过一半的供应商会服务于垂直业务领域。

而根据Everest Group对金融BPO提供商在市场采购率、服务多样性、交付反馈、公司愿景等多方面的评估调研,在银行领域,Genpact(美国·简伯特)、TaTa (印度·塔塔) 、Wipro(印度·威普罗),在资本市场领域,TaTa、 Cognizant(美国·高知特)、Wipro,在保险领域,Genpact、EXL(美国)、DXC(美国)、WNS(印度·沃思)等已成为细分领域的服务佼佼者。他们的服务模式、发展经验等值得国内的业务运营服务商借鉴。

图7:2019年金融BPO收入规模全球前10名(亿美元)

数据来源:Gartner

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号