扫描分享

本文共字,预计阅读时间。

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院研究员陆胜斌。

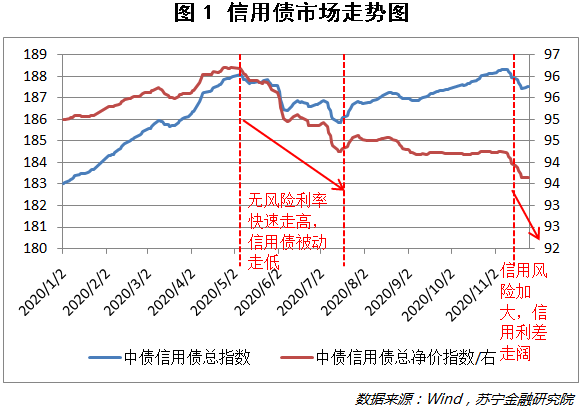

近期,受华晨和永煤等国企连续违约的影响,信用债市场受到了明显的冲击,不少优质企业债券也受到了拖累。从华晨集团违约到现在的一个月时间内(见图1),中债信用债总净价指数下跌0.65%,信用利差走阔。

因一直存在财务压力,市场对于华晨集团出现违约原本已有一定预期,但永城煤电在10月20日刚发完10亿元中票、三季报显示现金余额328.21亿元、经营性现金净流量73.84亿元的情况下,突然发生实质性违约,无法兑付10亿元面额的债务本金,并引发197亿规模债务的交叉违约,一时间市场对于国企的债务信仰受到强烈冲击,对于恶意逃废债、违约前大规模无偿划拨资产等不讲武德的行为甚是担心,从而引发了市场对于高评级信用债的恐慌。

当恐慌来临时,情绪面的不理性会对信用债市场形成恶性循环:局部信用债违约引发市场的普遍担忧,债券价格下跌,债券型基金产品被赎回,机构会抛售流动性好的利率债和高评级信用债,从而导致债券价格进一步走低,恐慌程度加剧,抛售的羊群效应会引起局部的流动性枯竭,从而使得企业再融资能力受挫,违约概率上升。然而,对于本轮违约,市场所担忧的不讲武德是否是普遍现象、是否会出现流动性危机、企业的基本面是否真有显著恶化?这些决定信用债价值的核心问题值得被探讨。

一、恐慌会蒙蔽投资者的双眼

在本次国企信用债连续违约之后,11月20日,中国证监会对华晨及相关中介机构立案调查;11月21日,刘鹤副总理主持召开的国务院金融稳定发展委员会强调,要依法查处各类违法违规行为,严厉处罚各种“逃废债”行为。从监管层面稳定市场情绪,维护投资者的合法权益;地方政府也积极介入,打消投资人对于信用债市场无序违约的担忧。因此,信用风险跨行业、跨区域传播的可能性较低,不讲武德的违法违规行为也会受到遏制。从宏观层面来看,只有债券市场平稳运行,才能有效降低企业的融资成本和融资难度,从而实现对实体经济的支持。故而,当前系统性的信用风险较难发生。

回顾历史,信用风险爆发主要有两大原因:第一是宏观流动性收紧,出现资金荒,致使融资成本上升,企业现金流的循环被打破;第二是经济出现恶化,企业自身造血能力下降,经营压力转化为财务压力,进而产生信用风险。

从流动性来看(见图2),今年在新冠疫情发生后,我国的货币政策提前发力,为金融市场和实体经济注入了充足的流动性。虽然自7月份开始,宏观流动性边际收紧,但是央行仍时刻关注并呵护整体流动性,实时对流动性进行微调。今年M2同比增速自3月份以来持续维持在10%以上,社会融资规模截至10月份累计同比增加44.5%,市场并没有出现流动性紧张的状态。而从融资成本来看,实体经济的融资成本显著降低,9月份企业贷款利率下降至4.63%,比去年同期下降了0.61%,新发放的普惠小微企业贷款平均利率为4.92%,比去年年底下降了近1%;且融资明显向制造业和小微企业倾斜,房地产新增贷款占比显著下降,融资结构改善。在流动性和融资成本友善的情况下,企业整体的再融资压力不大。

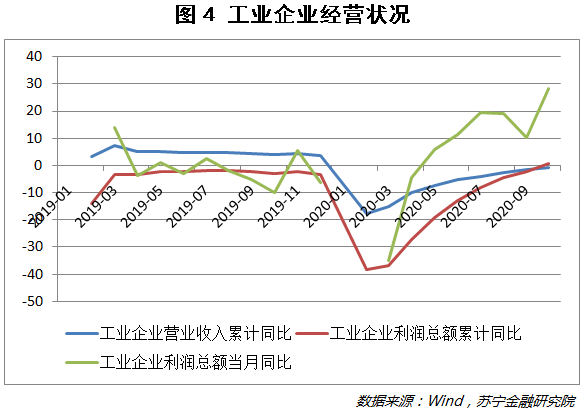

从基本面来看,我国经济自复工复产以来,不断超预期修复。规模以上工业增加值(见图3)同比自4月开始转正,且10月已经恢复至近五年来的平均水平;今年累计值自8月开始转正并不断改善。截至10月份,我国工业企业营业收入累计同比为-0.6%(见图4),虽仍小幅为负,但足以说明企业经营活动已经恢复至往年同期水平,而工业企业利润累计同比在10月份转正为0.7%;分月来看,10月份工业企业净利润同比增速达到28%,创2012年以来的单月新高。因此,当前国内企业的生产和盈利状况不断改善,自身造血能力不断恢复。在基本面持续好转、流动性充裕的情况下,发生系统性违约的可能性是非常低的。

整体来看,当前债券市场情绪面的影响大于基本面,随着信用事件冲击的缓和,市场情绪会逐步修复,信用债市场的定价将会趋于理性。但黑天鹅飞过,不会不留下一丝痕迹,信用债市场的分化将会成为必然趋势。

二、信用债违约的新常态

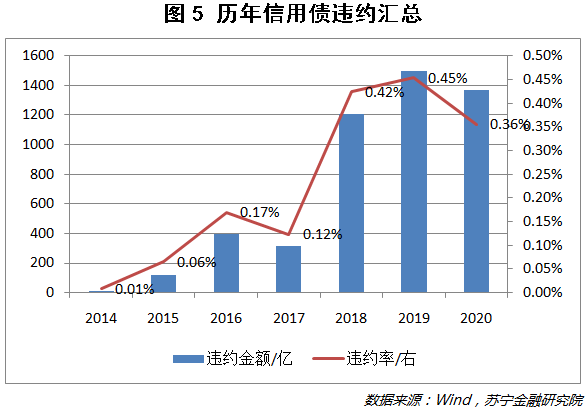

自2014年首只公募债违约打破刚兑以来,我国信用债违约经历了两段高峰期,第一段是2015年-2016年,违约率从0.01%上升至0.17%,违约主体主要集中在产能过剩行业;第二段是2018年-2019年,违约率从0.12%上升至0.45%,主要集中在弱资质的信用主体和伪国企等。但值得关注的是,每次违约潮爆发后,货币政策均出现了边际上的放松,从而缓解了信用危机。今年以来(截至11月26日),整体信用债的违约率为0.36%,低于去年同期水平,整体信用风险可控(见图5)。

随着债券市场化的持续推进,打破各类型企业刚性兑付信仰、压降杠杆率等使得我国信用债市场出现了结构性分化。

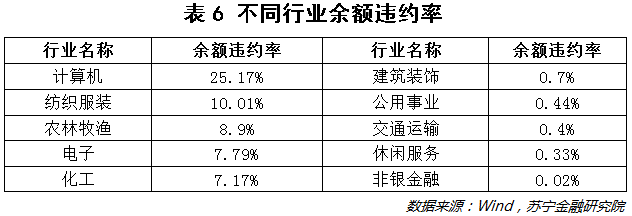

分行业来看(见表6),计算机、纺织服装、农林牧渔等行业今年以来的信用状况恶化明显,而非银金融、休闲服务、交通运输等行业维持良好的兑付记录。违约率在行业上存在分化的原因是,不同行业具有不同的盈利能力、处于不同的景气周期、面对不同的产业政策、拥有不同的现金流量特征等,因此若某一行业出现集中违约,那么同行业的企业所面临的偿债压力和再融资能力均需着重关注。

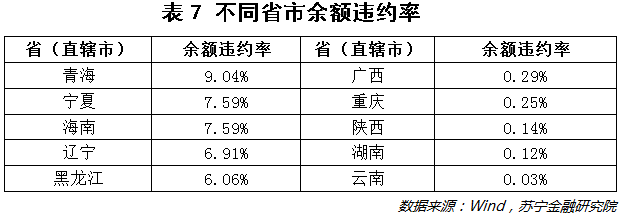

分地区来看(见表7),不同省市的信用分化也同样显著。同一区域内的企业面临相同的营商环境、相似的地方政府支持意愿和能力。因此,当区域内企业出现集中违约时,当地的流动性和信用分层将会进一步加剧。

在本次违约事件发生后,未来东三省和河南省等部分财力较弱或信用风险频发地区的地方政府及国有企业、产能过剩行业将面临信用收缩。而违约也将会逐步打破企业性质的边界,基本面分析成为信用债价值最重要的准绳。

三、小结

站在投资人的角度,当前对于信用债无序违约的担忧基本可以消除,对信用债的投资分析还需要回归到传统的分析框架,回归到理性和基本面。在防范金融风险的前提下,打破刚性兑付、压降杠杆会稳步推进,有序的市场化违约将会成为新常态,对于高信用、国企等的盲目信仰需要改变。

但与此同时,也不能将所有的信用债一棍子打死。当前我国的融资仍以间接融资为主,而在以国内大循环为主体、国内国际双循环相互促进的新发展格局下,加大直接融资比重,改革优化政策性金融,从而发挥资本市场对于推动科技、资本和实体经济高水平循环的枢纽作用,因此,对权益市场和债券市场的呵护至关重要。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号