扫描分享

本文共字,预计阅读时间。

1

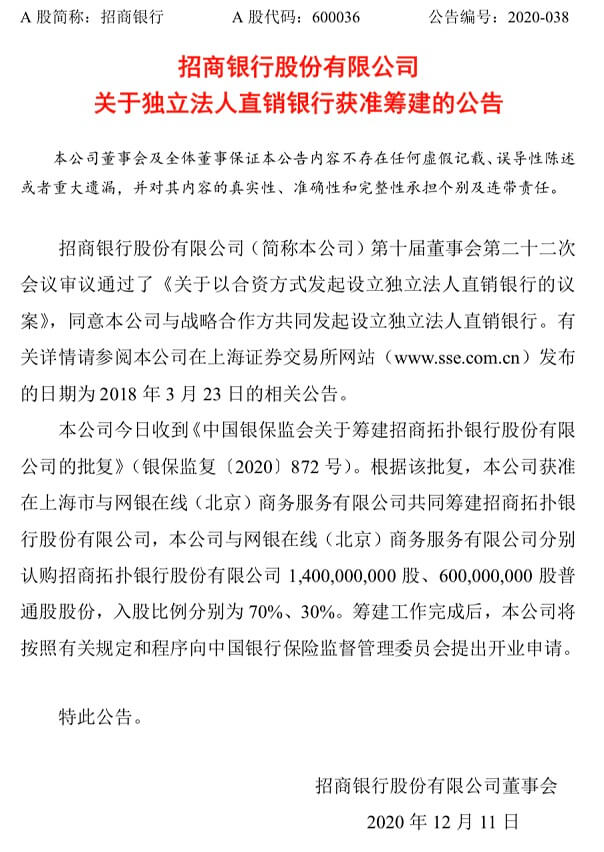

最近,中国银行业又增加了一名新成员——招行和京东联合成立的直销银行。

这也是时隔四年,继百信银行之后的第二家「独立法人」直销银行。

从业务范围来看,独立法人的直销银行和民营银行几乎没有太大差别。不同在于股东方,前者是由银行发起设立,后者是由民企发起设立,且单一股东持股不得超过30%。

监管也是一碗水端平,银行和民企都有了试水新型银行的机会。

说来这些年,互联网巨头+商业银行的组合成为了新型银行的标配,看起来是个「科技+金融」的完美搭配,但从过去几年的实践来看,能真正借力两边资源做到1+1>2者寥寥。

除了微众、网商银行等少数派,大多数新型银行们似乎并没有做出太多新意。

不过,此次招行发布直销银行获批的消息还是获得了极高的关注度。除了合作方也是头部互联网公司之外,想来一个很重要的原因是外界对于「招行要做一家新银行」充满了期待。

毕竟,放眼中国的银行业,招行是为数不多真正做出特色和风格的银行(传送门:《零售之王的崛起、周期和宿命》)。而这家以它为主导的新银行又会以怎样的面目出现,确实令人有些好奇。

单从名字来看,「拓扑银行」也足够硬核,科技范十足。

「拓扑」是现代数学的三大支柱之一,同时,计算机链接的方式也叫做「网络拓扑结构」。按照官方说法,这个名字契合了其数字银行的定位。另外,拓扑学曾在多个学科被应用探索解决知名难题,那「拓扑银行」也有探索、开创之意吧。

从招行第一次宣布要与京东设立直销银行算起已有两年多,但实际上,招行内部开始论证、筹谋设立一家新银行的时间还要更早。换句话说,这并不是一次「赶热点」的试水,而是招行出于自身战略考量的长远布局。

从目前了解的信息来看,「拓扑银行」还是聚焦于个人和小微,这是零售之王最擅长的领域,招行所积累的护城河也足够深,筹备组的核心成员也都是招行零售条线的干将。再加上京东在线上的资源和积累,也是很好的补充。

只是,相比其它产业,一家金融机构,尤其是商业银行的运转要复杂的多。既要坚守银行的规则,又要打开思路、做出特色,实属不易。

而相比百信银行,「拓扑银行」的批筹之路也长了许多。有业内人士感慨,它错过了新型银行发展的黄金时期。的确,眼下不管是监管环境还是市场环境,挑战都远超两三年前。

「拓扑银行」内部有个口径是:打造出银行业改革创新的「新物种」。究竟能有多新?期待值已拉满。

2

其实,中国一直不缺银行。

从数量上看,截止2019年,全国共有4607家银行。但如果看经营情况,可能有一大半都面临着极大的挑战(传送门:《中小银行到了最危险的时候》)。

尤其,在监管收紧与市场震动同时来袭的2020,很多中小银行都陷入了盈利能力恶化、风险攀升、资本补充难度大等多重困境,加上此前包商银行、锦州银行等风险事件的冲击,更让市场对于其未来发展画上了大大的问号。

那么,在市场几近饱和的情况下,监管为什么还要一直创设新型银行?

原因无他,主要还是希望通过引入新的资本、资源和文化,打破既有机制的束缚,让银行创新可以轻装上阵。当然,另一重考量在于,把创新的风险隔离于现有的机构之外。

其实,跳出国内市场来看,这几年新型银行在欧美,包括中国香港等金融体系非常成熟、市场竞争更为充分的地方也备受推崇。

典型如新加坡,2019年,新加坡金融管理局(MAS)宣布将开闸首批数字银行牌照,这也是新加坡银行业20年以来的首次突破。经过了多轮的筛选,到了今年12月,4张数字银行牌照正式发放。

说到市场饱和,可能新加坡的金融市场更为拥挤。

「除了隔离创新风险、引入新的活力,新型机构更多地扮演了鲶鱼的角色」。一位在新加坡数字银行工作的朋友如此总结。成熟金融市场的另一面就是「缺乏活力」,MAS希望新的资本和文化可以带来创新的动力。

从新加坡数字银行的股东背景上看,包括东南亚的网约车巨头Grab、电子商务和游戏公司Sea、还有中国的金融科技巨头蚂蚁集团等,他们都是这些年在数字化方面颇有代表性的公司。

其实,除了中国率先掀起了金融科技浪潮,在其它很多国家和地区,相较于互联网或其它产业,金融业方面的革新还是相对迟缓的。所以,直到近两年才以数字银行为突破口进行金融科技方面的创新。

据馨金融不完全统计,近两年内,全球范围累积募资超过1亿美金的数字银行至少有12家。其中,巴西的Nubank、美国的Chime、德国的N26、英国的Revolut等都是备受资本关注的新锐银行。

所以,市场并不缺一家银行,但永远缺一家能够提供更优服务和体验,更低价格和成本的银行。

这放在任何一个产业都一样,创新永远有空间,也值得不断尝试。

3

相较于很多国家和地区,中国银行业开的创新口子并不少。

回顾过去十年,中国监管推动设立的新型银行就包括19家民营银行,和2家独立法人的直销银行。还有更早之前,为了鼓励发展发展农村和县域经济而大批设立的村镇银行。

上海还有一家浦发硅谷银行(成立于2011年),主打投贷联动等有别于传统银行的发展方式,也算一类新型银行。如果算上前些年在银行体系内尝试的直销银行、社区银行,那就更多了。

但今天来看,真正走出差异化路径的新型银行屈指可数。

跟不少银行业人士谈过这个话题,一个重要的共识是,关键在于「人」。大部分新型银行的核心团队都是银行背景,大家很难走出既有的知识结构和经验主义,所以很容易做着做着就陷入了原有的模式。

而来自互联网或其它行业的人才又容易走入另一个极端,就是不能够深刻理解金融、敬畏风险。如何能够融合不同的文化,取长补短,这是过去几年新金融行业一直在探索的方向。

其实,直到今天,这个跨界融合的问题也没能真正解决。

2020年末,关于金融科技,监管、舆论、市场等各个领域都对其展开了一场大反思。成绩有不少,教训更不少。包括新型银行在内的一些创新金融机构和业务未来将向何处去,现在也是充满了问号。

但商业世界的迷人的之处就在于,不管挑战有多大,前路有多迷茫,总是不断有人前仆后继地冲上去。大概这就是人类的本性吧,永远对创新突破、探索未知充满期待。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号