扫描分享

本文共字,预计阅读时间。

导读

“让人寿保险以更简单的方式走入千家万户。”成立于2016年的Ethos怀揣普惠寿险的愿景,是一家基于互联网为用户提供在线寿险服务的保险科技公司。作为第三方平台,其所销售的保单由Legal & General America旗下的Banner Life Insurance所签发。用户只需花费短短10分钟便可在Ethos上完成寿险购买,且大部分情况下无需进行体检;Ethos利用大数据技术,分析用户历史医疗、药品、出行等数据为用户承保。截止目前,Ethos先后经历了4轮融资,共融资1.065亿美元,公司估值达5亿美元。

【中国金融案例中心 | 金融科技课题组 文:叶子 编辑:谢彬彬 】

Part 1 公司概述

1.1 公司简介

美国Ethos创立于2016年,是一家保险科技公司,其通过线上方式提供寿险服务。Ethos作为第三方机构,与众多传统保险公司合作,且通过Legal & General America旗下的Banner Life Insurance签发保单。在Ethos上购买保险,用户只需用短短10分钟来完成在线申请;对于符合保险资格的大多数用户,并不需要再进行体检,这为用户提供了极大的便利。Ethos为20-65岁的人群提供期限为10年、15年、20年和30年的人寿保险,保额从10万美元到150万美元不等;为65-85岁人群提供终身人寿保险。由于所有流程都在网上完成,会有专门的寿险经纪人通过电话、短信或者邮件为用户答疑,后期还会有专家团队进行售后服务。Ethos对保险资质和费率的计算主要是基于各类用户数据,例如机动车记录、家庭病史和药物处方等,在必要的情形下也会要求用户进行体检并提供体检结果报告。

Ethos想要通过创立一家以诚信为核心、以普通家庭的实际需要为产品设计目标的公司,坚定地把客户利益放在首位,而不是只追求利润。Ethos不雇佣委托代理人,这意味着个人不会从保单销售中获利,从而消除了强行销售或追加销售的现象。保险能够帮助规避风险,Ethos的首要任务是在考虑家庭经济状况的前提下确保家庭成员得到适当的保护。同时,Ethos专注于简化过程,通过构建软件和预测模型,将原本需要10-15周的寿险申请流程缩短至几分钟。目前,Ethos已获得了美国49个州的保险服务许可,并在德州奥斯汀市、新加坡设有办事处。

1.2 创始人及创业背景

图:Ethos创始人Lingke Wang(左)和Peter Colis(右)

(来源: San Francisco Business Times)

2016年,拥有广告行业背景的Peter Colis和拥有技术专业背景的Lingke Wang怀揣着“让人寿保险更便宜、易得、简单”的目标,共同创立了Ethos。两位创始人相识于斯坦福大学商学院,创立Ethos的最初灵感来源于Lingke在接受传统人寿保险服务时的消极体验。大学时期,他被推销了一份他并不需要也负担不起的昂贵的人寿保险。他们意识到这样的经历并不是个例,许多美国人都对人寿保险了解不足,也没有为他们的家人选择合适的保险。于是,Lingke和Peter决定改变这一状况,他们先于2015年联合创办了一个二级人寿保险市场Ovid Corp,在累计一定经验后于2016联合创立了Ethos,致力于提供快捷、贴心、透明的人寿保险服务。

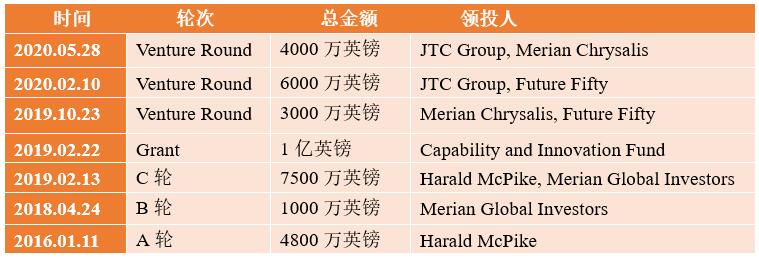

1.3 融资情况

Ethos的快速发展吸引了不少投资者。2018年6月,Ethos获得了由Sequoia领投的1150万美元A轮融资,同年10月又获得由Accel领投的3500万美元B轮融资。此外,包括斯坦福大学、Downey Ventures、杜兰特公司、高盛集团都曾投资过Ethos。目前,Ethos经累计获得融资1.065亿美元,公司估值达5亿美元。

最近的C轮融资发生在2019年8月,Ethos获得了由GV牵头的6000万美元投资。自2018年10月以来,Ethos的收入增长了三倍,并通过引进人才提升了公司的领导水平,包括财务主管David Zhang和保险副总裁Phil Murphy。C轮融资将推动Ethos持续增长的势头,支持产品优化、人才引进并最终提升公司的运营能力。GV的普通合伙人Tyson Clark认为,“凭借差异化产品和人寿保险的现代化提供方式,Ethos在市场上拥有竞争力,能够颠覆这一价值超过100亿美元的行业。”

表:Ethos融资概况

数据来源:Crunchbase.com

1.4 经营情况

目前,Ethos 已获得美国 49 个州的保险服务许可,并在德州奥斯汀市、新加坡设有办事处。作为一家完全依赖于互联网为用户提供在线服务的保险科技公司,在市场认可度方面,Ethos已获得评论公司Trustpilot的“优秀”评级,在客户评价方面获得4.5 / 5星;被北美商业改善局(Better Business Bureau,简称BBB)评为A +级,客户投诉记录为零。同时根据客户的总体评价,Ethos在Google上获得4.5 / 5星。在市场占有率方面,Ethos以0.87%的速度增长,与行业中的大部分私人企业相比处于中等水平。

图:Ethos的市场评级

(来源:Ethos官网)

Part 2 商业模式

2.1 市场定位:互联网寿险平台

美国的人寿保险行业拥有悠久的历史,行业中大部分企业都拥有百年历史且收入稳定,故创新意识较为薄弱。目前该行业存在几个痛点:(1)保险审批流程冗长。一份寿险的生成需经过纸质填单、全面体检、核算审批等长达15周的时间,手续繁多效率低下。(2)产品错位保费昂贵。由于寿险的签发需由保险代理人经手,在产品推荐上其倾向于推荐成本较高、保费抽成高的永久性人寿保险,而忽略了部分客户的实际需求。(3)寿险意识普及率较低。在美国,家庭主要成员购买寿险的现象尚不多见,据统计有5%的青少年在18岁时父母因意外离世,而其中70%的家庭因没有资金储备或补偿而陷入财务困境。综合以上几点,Ethos致力于通过简便、易得的人寿保险改变传统寿险行业,推动社会对生命保障的关注,为广大的家庭带去更多的安全保障。

通过互联网方式,Ethos将传统的线下寿险申请流程转移至线上,结合各渠道客户数据,大大降低了寿险的签发审核时间和保险费用,提高了客户申请寿险的效率。作为第三方平台,Ethos与全球一些优秀的保险公司合作,如Ameritas人寿保险公司、AAA Life、Principal和TruStage。Ethos提供由Legal&General America(LGA)签发的保单,该公司获得评级公司A.M.Best的A+评级,为全球超过1000万名客户提供服务。在过去的70多年里,Legal & General America在美国发行了超过100万份保单,目前的有效保险金额达7,340亿美元。此外,通过Ethos签发的保单由慕尼黑再保险公司(成立于1880年)提供再保险服务,该公司曾获得A.M.Best的A+评级。

2.2 主营业务

Ethos为20-65岁的美国公民提供期限10年、15年、20年和30年的线上人寿保险服务,保额从10万—150万美元不等;为65-85岁的美国公民提供终身人寿保险。具体产品如下:

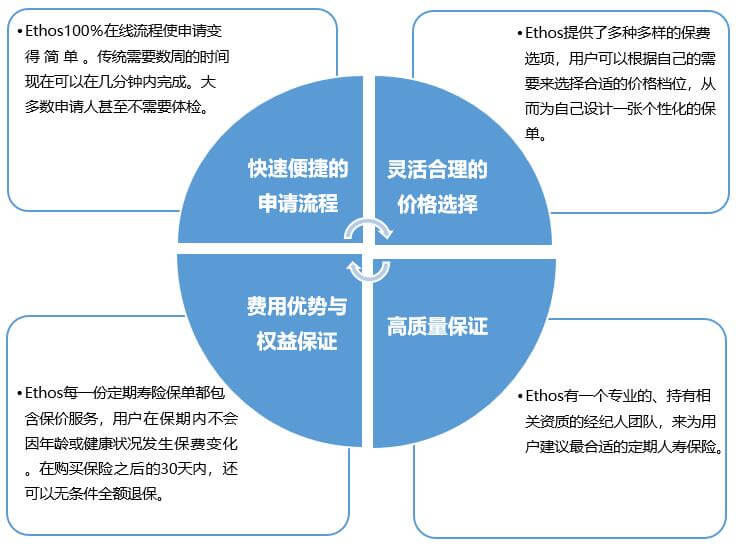

定期寿险

Ethos定期寿险是最简单且成本较低的人寿保险产品。它提供固定期限(通常为10至30年)的保险,旨在保护用户在此期限内的人身安全。如果用户在保险期限内去世,则受益人会收到“死亡补助金”以支付与用户过世有关的费用或收入损失。Ethos的定期寿险主要具有6个方面的特点:(1)快速便捷的申请。Ethos全线上签发的保险系统在几分钟内即可完成客户申请,甚至大多数用户无需再进行体检。(2)专家建议。Ethos拥有一个持有资质的专家经纪团队,能为用户推荐最合适的定期人寿保险。(3)灵活便宜的保费选择。Ethos提供多样的保费选项,用户可根据自身需求选择合适的价格档位。(4)保价服务。Ethos为每一份定期寿险保单提供保价服务,这意味着用户在保期内不会因年龄或健康状况的变化而面临保费的提高。(5)退费保证。用户在购买保险后的30天内可无条件全额退保。(6)随时取消政策。用户可以随时取消自己的保单而无需支付任何费用。

图:Ethos定期寿险

(来源:Ethos官网)

终身寿险

Ethos终身寿险可帮助用户为意外事件做好长久准备,其与定期寿险的主要区别在于它的保期为终身,并且可以作为未来投资的一种方式。对于同样的保额,终身寿险的费用通常比定期寿险高5至15倍。如果申请用户的年龄在65-85岁之间,那么无论用户的病历如何(并且无需进行身体检查),都可以在几分钟之内获得批准。Ethos终身寿险的特点主要有5个方面:(1)保费保证。用户的报价与最终费率相同,并且一旦确定费率后将永不上涨。(2)可抵押的现金价值。Ethos终身寿险是一项全寿险保单,这意味着它拥有现金价值。用户可以凭借这个现金价值应付意外的紧急情况,甚至可以支付医疗费用或休假费用。Ethos将对未偿还的贷款余额收取利息,未偿还的贷款及保费都会减少最终的死亡抚恤金。(3)分级赔偿。用户遭受承保条款内的意外身故,将获得全额承保。若用户在承保期的前两年内意外身亡,受益人将获得130%已支付的保费;若用户在两年后身亡,受益人将获得100%保金。(4)双重死亡抚恤金。从第三个保单年度开始,分级赔偿不再适用;赔付额将是保单的100%,与旅行相关的承保事故赔付将达到保单的200%。(5)全程帮助。Ethos通过电话、电子邮件、短信和聊天等方式在售前为用户提供任何帮助,AAA Life等专家保险团队将为用户提供更专业的售后服务。

图:Ethos终身寿险

(来源:Ethos官网)

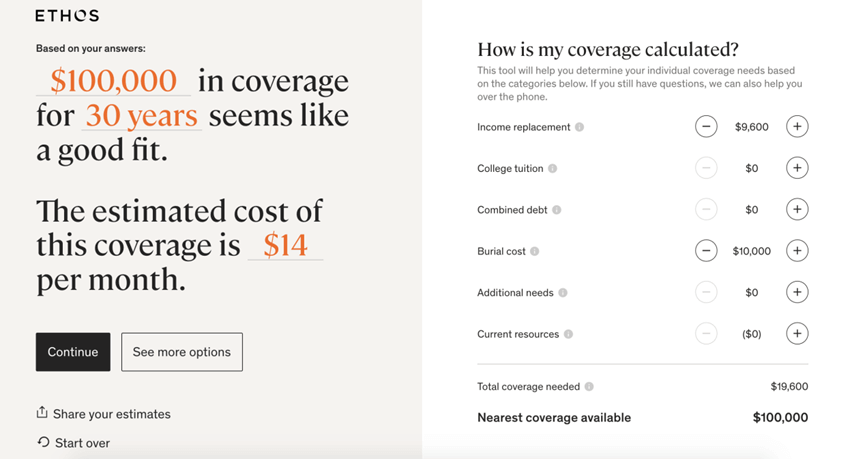

保险价格计算器

Ethos能够在线为用户提供保险报价测算。在Ethos的网页里,有一个价格计算器(Coverage Calculator)。用户需填写性别、是否吸烟、身体状况、家庭住址、邮政编码及出生日期六项信息,Ethos会进一步询问6个问题来给出建议的保额和对应的保费。这6个问题是:1)您是否有伴侣?2)您有几个18岁以下的孩子?3)您的年收入是多少?4)您有多少储蓄/投资?5)您的抵押贷款余额是多少?6)您已经购买多少寿险?根据用户信息,Ethos将结合多方数据计算用户的预期寿命及健康风险,并快速为用户提供报价。

图:Ethos保险价格计算器

(来源:Ethos官网)

2.3 盈利来源

Ethos通过为传统保险公司提供在线和移动的保单销售渠道赚取服务费。对于传统保险公司而言,相较于传统的保险代理人销售模式,Ethos的线上销售方式为其降低了销售成本;对于客户而言,通过Ethos平台购买保险可获得更透明、更客观的产品推荐与报价,节省了购买成本。Ethos为保单的双边群体提供了双赢的渠道,并从中赚取服务费用。

Part 3 竞争与挑战

3.1 竞争优势

除了便捷申请、灵活定价、费用保证和专家服务,构架于数字网络的保险审批模式也为Ethos提供了市场竞争力。用户只需在线花费10分钟便可以申请并获批保险,如此速度得益于Ethos的预测分析技术。通过与众多保险公司合作,Ethos获取用户历史医疗保险数据并由专员进行验证,根据用户个人真实的医疗药品记录来测试用户健康状况,进行承保测算审批。这一模式保证了Ethos可以快速地为用户提供人寿保险,且大部分用户无需再体检。对于需要体检的少数客户,Ethos会通过ExamOne在客户的工作地点、家里或ExamOne办公室为其进行快速体检,体检项目通常包括身高、体重、血压的测量及血液、尿液的抽检。

3.2 不足之处:

(1)保险细则问题

Ethos的保险细则的制定存在一定的约束性。如果用户在收到保单的90天内被诊断为“侵袭性癌症(invasive cancer)”,那么可支付的死亡赔偿金将大大减少。此外,和其他寿险相同的是,如果被保险人在投保后的两年内自杀,唯一的赔付金额是退还已支付的保费,而没有额外的赔付。

(2)服务范围的限制

Ethos只为美国公民提供服务。即使在美国境内,Ethos也不在纽约州提供服务。同时,如果用户患有某种特殊的疾病或者选择了特殊的生活方式,那么Ethos可能不会为其进行保险服务。

(3)性价比与付款方式

Ethos所提供的保险方案不一定最具性价比。这是因为人寿保险的价格取决于多种因素,例如年龄、健康状况、医疗条件等。尤其是对于老年申请人而言,可能还有性价比更高的其他选择。此外,Ethos要求付款人提前设定付款方式,这可能会使用户感到不便。

Part 4 未来发展

2020年6月,Ethos宣布裁员14%。新冠疫情爆发以来,虽然人们对人寿保险的兴趣有所增加,但疫情仍然给未来的消费者需求和资本市场变化带来了不确定性。在前景不明朗的情况下,Ethos不得不进行裁员以降低运营成本。而在公司裁员之前,Ethos就已失去了五位副总裁,最近离开的副总裁Phil Murphy只在Ethos待了不到两年就离开了,投身Amica成为了该公司的首席终身保险官。

尽管如此,Ethos依然将专注于优化公司服务,为更多的家庭带去生命安全保障。保险作为一种保障产品,虽并非是人们生活必需品,但保险意识的增强是未来社会的发展方向。Ethos将继续与人们建立可信赖的关系,并持续践行企业道德与社会责任,目前已参与了洛杉矶之心(HOLA)、罗格斯癌症研究所、克罗恩和结肠炎基金会、埃卢纳基金会等项目捐款。同时,Ethos将在技术上继续创新,以求用更好的产品提供更好的客户体验。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号