扫描分享

本文共字,预计阅读时间。

【编译:李锡雯】

金融科技已不再是新鲜产物。2008年全球金融危机带来的经济衰退激发了科技创新,新兴金融机构的诞生从结构上颠覆了传统银行业。近日,Capgemini和Efma联合发布了《2021世界金融科技报告》(World Fintech Report 2021)。报告认为,金融科技即将进入新的发展阶段,其标志是金融科技企业开始具备盈利能力并进行全球化布局,这将对传统银行业甚至整个金融行业产生影响。现阶段,传统银行希望通过构建以客户需求为出发点的全数字化子公司来应对日益激烈的市场竞争,但这也面临巨大挑战。

金融科技行业发展现状

1.市场投资活跃,倾向成熟企业

金融科技公司的发展通常历经三个阶段:停滞、兴起、盈利。2020年新冠疫情肆虐全球,尽管环境动荡,但在连续四个季度的下滑后,金融科技市场的投资活动在2020年第四季度同比增长了11%。不同于早期资金对金融科技的"盲目热情",投资者已将投资视角转向金融科技的长期增长。投资者对金融科技初创企业的投资越发转向中后期融资阶段,同时其投资思考也逐步增加,如产品组合是否多元化、商业模式是否具备灵活性、公司是否符合并遵循道德规范等问题。而符合以上条件的金融科技公司往往已初具规模,较为成熟。

图:风险投资者参与金融科技公司早期融资与后期融资交易笔数占比(2018-2020)

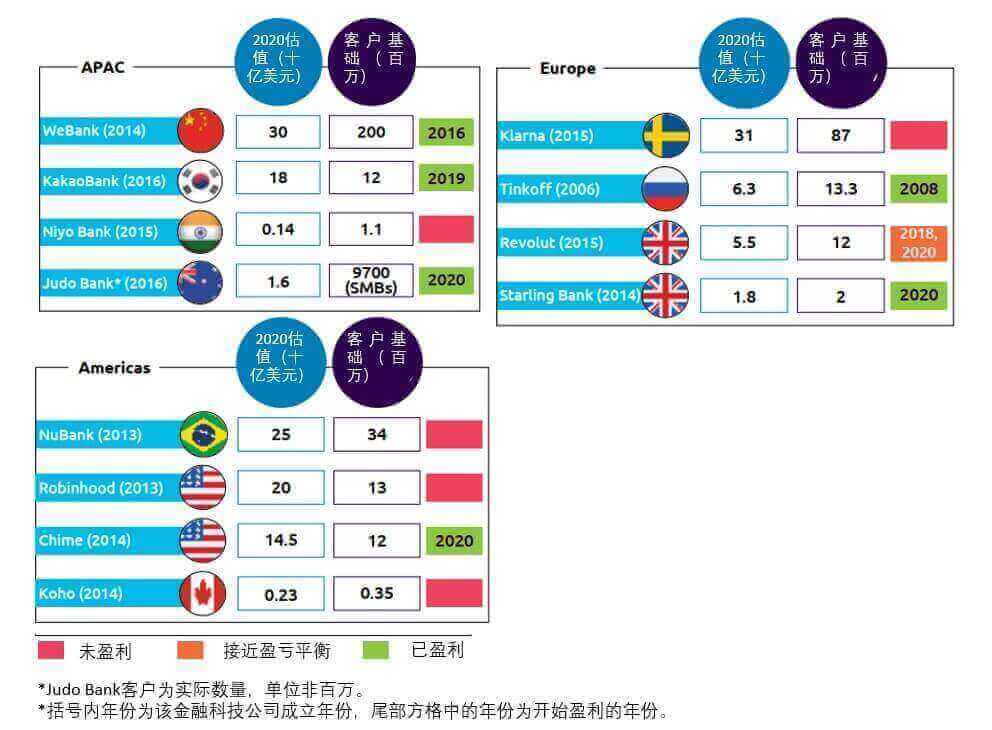

2.企业盈利能力不足

金融科技行业的发展仍存在许多问题。因此,虽然金融科技浪潮已然兴起,但其中少有已具备盈利能力的企业。数据统计可见,亚太地区、欧洲及美洲的部分头部金融科技公司虽估值已破百亿且客户基础雄厚,但仍未实现盈利;且亚太地区头部企业的盈利情况要优于美洲及欧洲地区。成熟且合规的金融科技公司能够快速得到投资人的大量资金,但如何平衡快速增长和可持续运营之间的关系是其一大考验。对于这些新兴企业来说,货币化薄弱、产品渗透力不足、使用率低下阻碍了其盈利能力的发展。

统计发现,挑战者银行的平均获客成本在30欧元左右,但其对应只产生了15元左右的收益。例如,英国挑战者银行Monzo的平均获客成本为65美元,明显低于传统银行平均250美元的获客成本;但即便有440万的客户体量,Monzo的人均收益仅24美元,而传统银行可以从每位客户手中获得800-900美元的收入。

图:部分头部金融科技公司2020年估值、客户数量及盈利情况

金融科技企业的盈利方案

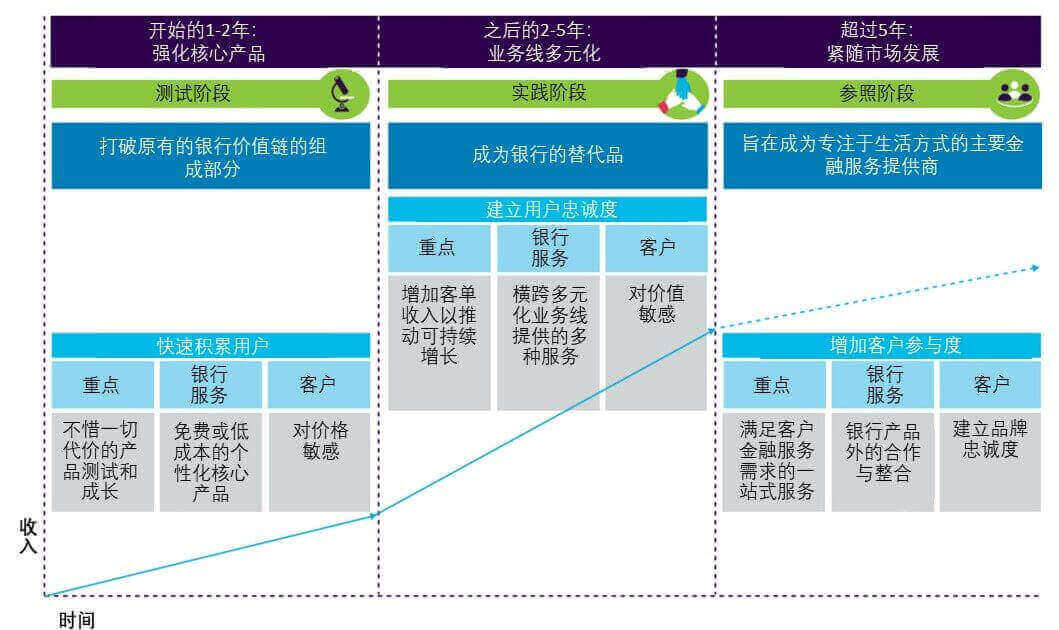

1.多样化产品及服务以建立稳固客群

从发展轨迹来看,金融科技公司需要在不同阶段推出适时的市场战略及产品服务,他们的客户群体也会由最初的"价格敏感"转为"价值敏感",而后产生品牌忠诚度。

图:金融科技公司多元化产品线思路和客户忠诚度的转变

2.统筹一个生态系统或加入多个生态系统

在未来,金融科技公司可能根据自身特色与多家供应商合作,为客户提供整合的产品和服务。"统筹"模式将逐渐使银行业的新兴参与者(如Tinkoff、Kakao Bank、WeBank等)转变为提供银行及其他金融服务的"一站式超级应用"(one-stop-shop super apps)。在统筹的生态系统中,金融科技公司可以通过各类合作产生协同效应,以降低获客成本,减少客户流失,发掘变现机会,获取即时数据并促进行业创新。例如,2016年成立的Starling Bank,很快联合多家金融科技公司形成了一个统一的生态系统,提供多种B2C和B2B金融产品及服务。

然而并非所有的金融科技公司都有资源和能力统筹一个独立的生态系统,这些公司通常会选择加入多个生态系统以达到盈利规模。例如,英国租赁报告服务提供商CreditLadder,加入了由TSB、Halifax、Matro Bank等英国公司分别成立的生态系统。

3.打造多种定价模型,全方位变现

金融科技公司正在通过多种定价模型来增加客单收入。比如:1)生态系统定价(Ecosystem pricing),例如亚马逊的年度会员收费可享受亚马逊全方位多种服务(影视、游戏、音乐等);2)银行即服务(Banking as a service,简称BaaS)与合作伙伴(partner)定价模型,例如Bankable和Mambu所打造的货币化平台;3)数据和广告定价模型,例如Plaid和Tink从数据服务中获利,Credit Karma从第三方广告服务中获利。

4.拓展新市场以保持增长势头

随着金融科技公司通过更高的客单收入和持续的低成本水平实现规模的扩张及收支平衡,拓展新市场成为其下一步的选择。而多数金融科技公司会基于现状找到一种替代方案,进入到一种新的经营模式中。这发展过程中会面临产品外包与内部技术的平衡问题,因为日新月异的技术变革可能会消耗大量的资金成本,因此很多公司选择将IT外包以保持低成本的技术革新。

对传统银行业的影响

1.金融科技行业的竞争加快了传统银行业的转型步伐

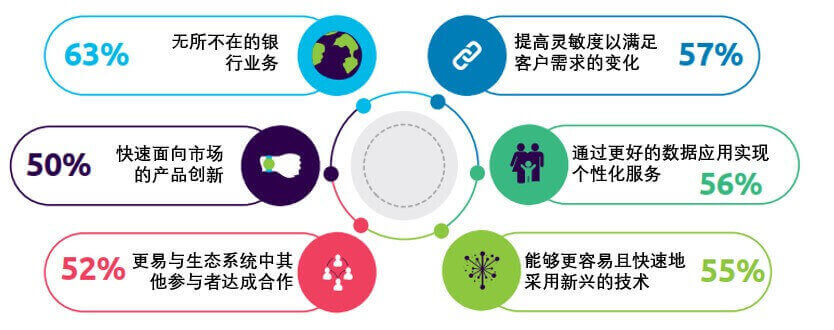

金融科技公司正在蚕食传统银行业的市场份额。约70%的受访者表示,更快的支付速度、个性化的服务、快速的解决方案以及灵活的可访问性都是其愿意使用金融科技公司产品的动力所在。尽管消费者愈发接纳金融科技公司的产品及服务,但他们仍信任传统的银行机构,有68%的消费者表示可以尝试熟悉的银行机构所运营的全数字化产品。虽然多年来运营的漏洞及传统的技术和业务模式给传统银行业的转型带来了巨大挑战,但新冠疫情的持续反复迫使银行不能再推迟数字化转型计划。

2.银行业4.0时代到来

疫情使传统银行业的运营环境变得更为恶劣。在此环境下,传统银行运营成本激增,且收入来源受到了限制。这促使行业掀起新一波的变革浪潮--银行业4.0,即将银行业务无形地嵌入客户的生活方式中,搭建以客户为中心的平台化商业模式。

图:银行业4.0商业模式

3.创建纯数字化子公司

过去十年中,尤其在2015年后,多家传统银行,如以色列Leumi银行、苏格兰皇家银行(RBS)、摩根大通(JP Morgan)、新加坡大华银行(UOB)、法国兴业银行等均创建了纯数字化子公司。他们基于已有的客户数据、风险管理和治理能力,添加创新的、灵活度高、可定制的功能性服务。

*受访者按照受益程度打分:1-7表示从低到高,图中所展示结果为6分及以上分数占比

图:传统银行建立纯数字化子公司的潜在益处

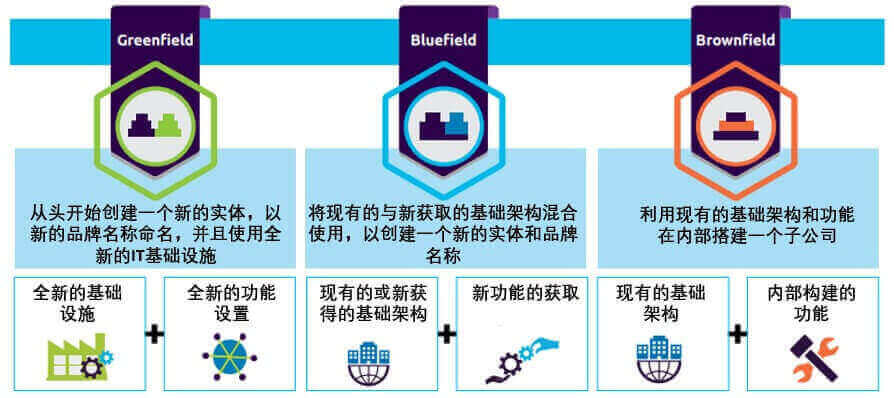

在基础设施和功能性搭建方面,传统银行可采用横向混合式战略,将"Greenfield(绿地策略)"、"Bluefield(蓝地策略)"与"Brownfield(棕地策略)"相结合,用以创建一家与现有业务目标一致、且能与其基础业务能力相辅相成的数字化子公司。

图:传统银行建立数字化子公司的策略选择

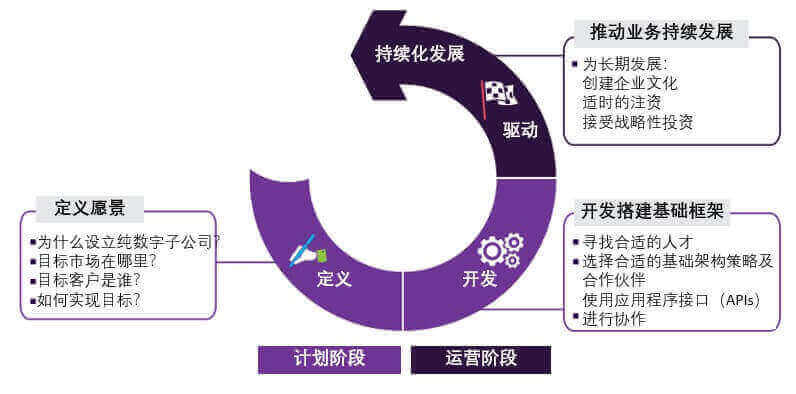

在发展战略方面应注意纵向三步式流程,有效的多维流程可实现运营高效、高安全性以及更高的客户终身价值和参与度。

图:搭建纯数字化子公司的三步式流程

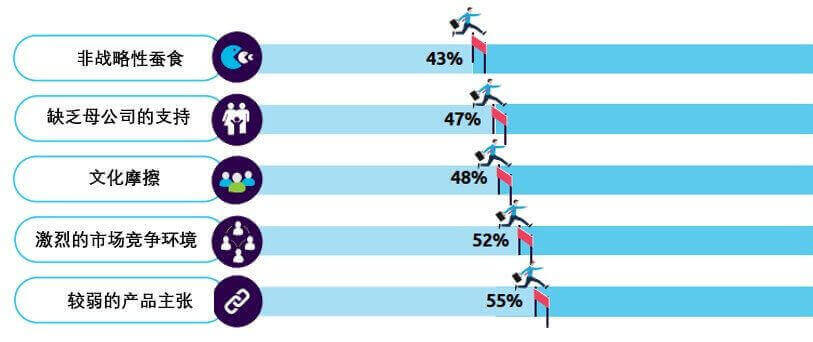

调查显示,目前57%的银行正处在搭建纯数字化子公司的过程中,其中只有30%已进入创建阶段,尚有27%仍处于计划阶段。此外,并非所有纯数字化子公司的表现都符合预期,其中许多面临着诸多挑战。

图:传统银行创建和运营数字化子公司所面临的挑战

传统银行业的未来展望

2020年7月对美国消费者的一项调查显示,超过1400万的美国人(占美国成人数量的6%)考虑将数字银行作为他们日常生活中的主要银行,这一数据比疫情大规模爆发前的1月份增加了67%。同时,金融服务业涌现的大量新兴市场参与者对传统银行业带来了巨大压力。

传统银行如何在金融科技公司持续发展的背景下保持其市场竞争力?新兴的"中心银行模型"可能会是成功的解决方案。在此模型中,银行在持续进行中后台系统现代化改造的同时,针对不同的客群在不同的市场创建多个数字实体,并加强核心系统的建造以实现联通性。以渣打银行为例,这家总部位于伦敦、始创于1853年的银行拥有近800家分支机构,跨越了60多个市场区域,雇佣了约8.5万名员工。2020年,该银行制定了一个5年计划用于打造一个微服务运行环境,集成新的技术与先进的数据化功能,并运用云服务加强安全性。甚至早在2018年,渣打银行就在非洲推出了一家纯数字银行,并迅速扩张开来。此后,渣打开始推进全球化战略布局,在多个国家及地区创建了数字化银行,同时完成了多项战略合作,成为新时代传统银行转型的成功示例。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号