扫描分享

本文共字,预计阅读时间。

文/洪偌馨、伊蕾

近期,国内金融科技公司陆续披露了一季报。

2020年一季度,各公司遭遇了疫情冲击和美股会计准则调整的双重冲击,业绩备受打击。相较之下,2021年的一季度,随着市场与监管风险的逐渐出清,业绩呈现强劲的复苏势头。

上周刚刚披露的宜人金科财报显示,公司在一季度实现营收11亿元,同比增长约7%;非美国通用会计准则下实现净利润1.8亿元,同比高速增长。财报发布后,截止到最新收盘,宜人金科股价上涨近30%。

虽然一季度业绩复苏的不止一家公司,但宜人金科受到市场关注的原因在于,这是其在业务结构彻底调整、阶段性转型结束后,以新业务模式发展后交出的首份「成绩单」。

换言之,从2019年将财富管理业务纳入上市公司体系,到2020年将保险业务打造为新「增长极」,这家公司在两年时间内重塑了自己的增长引擎。

宜人金科CEO唐宁也在一季度的业绩发布会上提到,随着业务分拆与重组的完成,公司已经完成了转型成为以用户为中心的数字化个人财务管理平台。

过去几年,随着市场环境变化与监管收紧,中国的金融科技上市公司们一直在经历大大小小的转型。但从以信贷业务驱动到成为数字化的个人财务管理平台,宜人金科这个特殊的案例仍然值得关注。

1. 三条主线

对于国内市场而言,「个人财务管理」的概念还没有像国外一样普及。

一个重要的原因是,国外用户对于信贷服务的依赖度更高,对信息获取、现金流和债务管理的需求也更旺盛,由此催生了「个人财务管理」服务。

在此基础上,为了满足不同生命周期客户差异化的金融服务需求,平台的服务也进一步向综合化、多元化发展。典型如之前我们聊过的SoFi,就是一个从学生贷款业务切入市场,而后推动保险、理财等业务线不断拓展,最终成长为能够提供全生命周期综合金融服务平台的例子。

在国内市场上,这一概念虽然并未普及,但现实需求已经非常迫切。

过去几年,传统金融机构与金融科技公司共同推动了信贷、理财、保险等个人金融服务快速下沉。在市场迅速发展的同时,用户也迫切需要更加高效和便捷的数字化个人财务管理服务。

从这个角度来看,我们或许可以更好理解宜人金科的转型。在传统信贷业务的基础之上,平台希望能够进一步提升用户粘性,通过新业务增加用户LTV(生命周期总价值),突破传统业务模式的天花板。

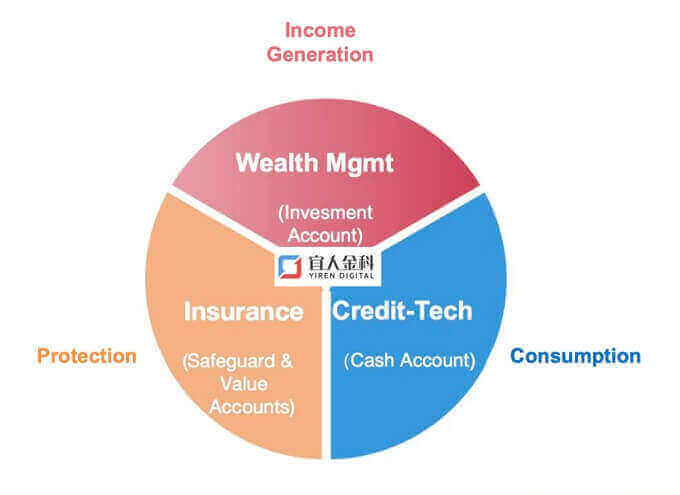

根据一季报,宜人金融科的数字化个人金融服务管理平台主要包括三大板块,分别是财富管理、保险服务以及信用科技。

以收入来看,信用科技依然是平台最主要的收入来源。根据财报,今年一季度,平台助贷业务收入达到8.36亿元,同比增长37.6%,原因在于贷款业务的复苏。

报告期内,宜人金科促成借款49亿元,环比增长17%。借款人数达34.6万,较上季度相比增速达到83%。

这是因为平台一方面加速了在外部合作场景上的扩张,合作对象包括但不限于电商、社交、文娱、航旅等线上线下交易平台,为用户提供先用后付、消费分期等服务。另一方面,宜人金科也在构筑体系内的会员制新消费平台。

除了业务规模增长之外,其风险表现也相对稳定,截止到一季度,平台上15-29天、30-59天和60-89天拖欠率分别为0.5%、0.8%和0.6%,恢复到历史最低水平。

相比之下,其他两项业务在收入方面占比稍低,这与去年平台对于传统业务的剥离有关,而新业务启动的时间还相对较短。但从趋势上看,财富管理与保险业务都表现出了极强的爆发力。

截止到一季度末,宜人金科平台上客户投资资产总额达到107亿,环比涨幅达25%;活跃投资人数从2020年四季度的23.2万增至30.7万,环比增幅达32%。

参考市场大环境来看,一季度的投资环境并不算友好。

以A股市场来看,截至到一季度末盘,A股总市值为78.21万亿元,较2020年底的79.59万亿元减少1.38万亿元。按照中证登披露的数据,截至今年2月底,A股自然人投资者人数达1.8亿人。按此计算,一季度股民人均亏损约7600元。

在这样的市场环境下,今年一季度,平台通过推荐计划获得的新增注册用户同比增长22%;进行多资产组合配置的投资人数同比增长了630%;人均在投资产与上季度相比增长65%,提升至人民币8.5万元。

保险业务发展呈现出同样的趋势。保险经纪牌照(合翔保险经纪)在去年年中才被宜信收购并纳入上市平台开展业务,但是依托于场景化的运营方式,业务规模迅速增长——在一季度实现营收1.6亿元,从去年8月到今年4月,平台上每张保单的平均保费金增长270%。

这在一定程度上印证了「个人财务管理平台」战略的优势——突破以往单一触达的局限,通过交叉销售、业务协同的方式增加与用户的交互、提升LTV。

值得注意的是,宜人金科还在业绩发布会上披露,今年二季度,宜人金科旗下华彩证券已经正式开业。作为香港证监会持牌证券公司,华彩证券拥有「证券交易」和「期货合约交易」对应的第1、2类牌照。这也意味着其财富管理业务的覆盖面和产品维度进一步提升。

2. 转型逻辑

不难发现,宜人金科的转型逻辑,不仅包括纵向的业务模式迭代,同时还在推动业务线的横向扩张。

这种激烈的转型方式对于平台而言也是更难的——如果采取单点布局和转型的策略、专注于信贷,或许可以更好地实现利润增长,毕竟铺设新业务线需要更大成本投入,进一步影响利润表现。

这也是宜人金科采取这种特殊转型策略值得关注的原因,其自身的定位、市场环境和发展目标都影响了最终的选择。

作为国内发展时间最长的金融科技平台之一,宜人金科在之前近10年的发展历程中,积累了大量的有不同金融服务需求的客群,其中包括大量的大众富裕(mass affluent)类型客户,他们本身有强烈的财富管理需求。而随着整个行业进入精细化运营的发展阶段,从客户的需求出发重塑服务,是一个必然的过程。

就像唐宁在业绩发布会上强调的,公司已经积累了相当大的用户基础,超过530万借款人和246万投资者,「我们正在重新激活他们」。

与此同时,线下门店的布局是其另外一项能力「积累」。随着平台资产管理规模的提升、用户需求的复杂化,线上+线下或许能够发挥更大的协同作用。

当然,激活财富管理需求的举措也与市场环境密不可分。

过去几年,随着社会经济发展与居民收入增长,中国的财富管理市场正处在爆发前夜。尤其是,一些固定收益产品和非标产品退出大众理财市场,投资者们急需理财产品与服务来填补空白。

中金公司在此前发布的一份报告中提到,财富管理业务是中国金融行业未来十年的主战场。中金预计,2030年中国资产管理行业资产规模录得254万亿元,2020-2030年平均年增长率在10%以上,将极大提升市场参与者的营收利润。

在去年的疫情之后,保险市场也迎来了一波发展高潮。去年,复旦大学发布了一份关于疫情期间保险行业变化的报告――《后疫情时期中国保险需求的18大变化》。其中提到,新冠肺炎疫情实现了一次保险需求的「启蒙教育」,多项数据显示,国内人群的保险需求和保险意识较去年同期有了质的飞跃。

在这个金融数字化加速的时代,金融科技平台在前期积累的科技能力也在转型之中不断发挥作用。无论是信用科技的轻资本模式、财富管理平台的数字化模式推荐还是保险业方面的「保险经纪+」策略。

当然,切入这些万亿级的「赛道」也意味着更加激烈的市场竞争,同一时间,互联网巨头、传统金融机构们也都蓄力许久,他们在流量、费率等方面占据优势,并且同样在加速推动数字化进程。

对于金融科技平台而言,要从市场竞争中突围,必须要拿出更好的能力——从选品到资产配置再到长期的陪伴,以及其他差异化、金融与非金融相关的附加服务。

眼下于宜人金科而言,万里长征只是开了一个头而已。但对于整个行业而言,「数字化个人财务管理平台」的定位打开了更大的市场空间,市场竞争逐渐走向多元与差异化,这本身就是一个积极的信号。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号