扫描分享

本文共字,预计阅读时间。

文/卢逸阳

经济合作与发展组织(OECD)发布《2020养老金展望》(OECD Pensions Outlook 2020),报告表示,在疫情爆发之前,养老金和养老金制度就面临着重大挑战。一些因素如人口老龄化、退休后生活时间延长,不断进入劳动力市场的小群体(临时工、结构性失业者、老年人等竞争力偏低的人群)、经济和工资增长环境不乐观、传统资产类别回报率低、利率低等已经严重影响到资金和随付、固定收益和固定缴款,以及私人和公共退休的规定。排除经济增长的可能性,利率和回报率很有可能长期保持低迷,健康问题和经济危机还增加了人们无法为退休攒钱的风险。如果长期储蓄安排包括专门为退休开设的储蓄账户和为紧急情况开设的储蓄帐户,养老金安排可能会更有弹性,还可以解决疫情时期人们取款带来的挑战。养老金安排的可持续性和恢复速度在很大程度上取决于它们在补充退休收入及其充分性方面的作用。

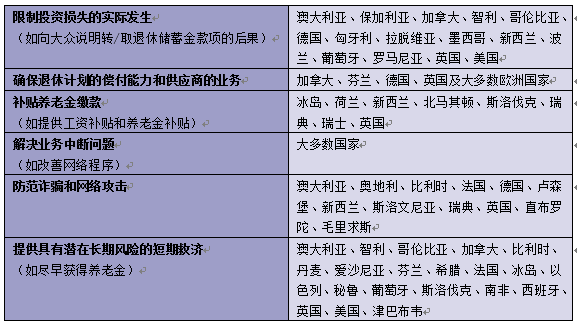

一、疫情时期各国养老金的挑战和应对措施

二、从事非标准工作形式的员工有机会为退休而储蓄

养老金制度的可持续性和充分性包括确保从事非标准工作形式的员工有机会为退休而储蓄。这些多元化人口包括兼职雇员、临时雇员、自营雇员和非正式员工,他们获得公共和私人退休计划的机会更少,退休权利也低于全职永久雇员。决策者需要考虑有针对性的措施,包括促进员工获得养老金计划的措施,向员工提供专项或混合型养老金产品的措施、允许员工在更换工作时保持相同的养老金计划,允许员工根据需求提取储蓄金,以及发出积极信号提醒人们养老金的重要性。

三、决策者需设计精密的投资策略和监管框架

1. 经合组织考虑重新修改设计固定养老金计划的投资策略

经合组织目前正在重新审查《经合组织关于设计固定缴款养恤金计划的精良路线图》从而更新其指南内容。一些人可能无法或不愿意做出选择并维持他们原本的默认投资策略,这是决策者在设计投资策略时需要考虑到的情况。

2. 政策制定者需建立坚实的监管框架,完善养老金政策

通过制定坚实的监管框架,政策制定者可以确保改变其投资策略和更换养老基金的人不会因其未来的退休收入而受到负面影响。对财务建议的监管也可以是确保投资策略的任何变化都符合其最佳利益的一种手段。为退休而储蓄的人除了面临投资风险外,还面临着长寿风险。在利益相关者之间分享这些风险可以提高养老金安排的可持续性和弹性。为了使风险共享可持续化,重要的是建立一个监管框架来支持价值转移的公平目标、通过最低资金要求实现养老金安排的连续性和安全性。

经合组织将继续审查不同的政策,以改善养老金安排的可持续性和弹性。就业计划和失业救济承保范围的保留降低了劳动力市场低迷向公共养老金福利的传播,但将给本就因人口变化而紧张的公共财政增加压力。

3. 决策者需确保退休储蓄的可持续发展,权衡应对疫情产生的后果并建立框架进行评估

决策者应该确保人们继续为退休而储蓄,避免在市场波动时出售资产并产生价值损失,确保养老金提供者按照他们的投资目标行事。提前获得养老金会导致退休收入下降,应是基于个人特殊情况的最后一种备选措施。决策者可以发展使用专门为退休准备的资产来支持经济,同时确保这些投资符合成员最大利益。

决策者应该在他们应对新冠肺炎疫情的短期和长期后果之间进行权衡,应建立一个框架来评估退休收入的充分性。工人在非标准工作形式中的异质性需要不同的方法来帮助他们节省退休费用。选择默认投资策略就意味着在退休收入最大化、上行潜力和限制低退休收入风险、下行风险之间的权衡。决策者需要解决频繁改变投资策略的潜在负面后果。可持续的风险共享需要一个监管框架,支持价值转移的公平性、养老金安排的连续性和承诺的安全性。一致和标准化的沟通可以帮助人们进行投资决策。

四、寻求疫情期间退休金的短期和长期平衡尤为重要

疫情给养老金安排带来了许多挑战。它对经济和金融市场的连锁影响降低了2020年第一季度养老金计划中的资产水平。疫情也影响了工人及其雇主参与养老金计划的能力。此外,政策制定者、监管机构、监管者和养老基金还因远程工作而面临运营中断。他们还面临着网络攻击,并与持有养老储蓄金的个人一起受到黑客诈骗。还有一种风险是,人们将短期需求优先于长期福祉,利用一切机会停止、减少或推迟供款,并提前收回养老金。最后,呼吁养老金提供者投资当地企业、基础设施项目和疫情复苏项目,这可能会增加养老金投资组合的风险性。这些挑战导致决策者采取了几项政策措施。其中的一些决策者打算保护养老金计划成员、退休人员和养恤金提供者,并确保养老金计划的可持续性,而另一些决策者则可能危及未来退休收入的充分性。

但是,决策者所执行的一些措施虽然提供了短期救济,仍可能会对未来退休人员的福祉产生持久影响,特别是对退休收入的充分性产生持久影响。这些措施包括允许雇主和个人推迟、减少或停止缴纳养老金捐款,以及允许个人提前领取养老金。

对退休投资组合资产价值下降的反应是保持现状,避免通过卖出产生价值损失。为退休而储蓄是长期的。在退休投资组合生效期间,资产价值的波动是不可避免的。从长期来看,投资组合投资为养老金提供了回报。在发生冲击时出售资产可能会导致价值的下降,这种下降是不可挽回的。

五、政策指导方针总结

1.为退休而储蓄的行为是长期的。继续保持稳定的退休投资组合,避免市场低时出售而实现价值损失。

2.继续为养老金计划注资。补贴工资的政府可能希望延长补贴,以支付雇员和雇主支付的供款,这一举措也是19世纪许多帮助经济衰退的人们的计划的一部分。

3.按照投资目标行事。养老金提供者应坚持其投资目标,并仔细评估新的投资机会。他们的投资决策应该与政府无关。

4.考虑到监管部门在恢复计划中的灵活性,以解决由退休承诺引起的资金问题。确保在紧急情况结束后,取消提供灵活性的措施。

5.确保DB计划(传统的DB计划,通常被称为‘养老金’,通常在雇员退休时为他们提供有保障的月收入,并将资金和选择投资的负担交给雇主。)的资金和偿付能力规则是反周期的。在满足资金要求方面要更加灵活,从而避免顺周期性财政政策,并允许养老基金充当长期投资者,并可能在全球金融体系内稳定力量。

6.提供适当、灵活和基于风险的监督,以及适当的沟通,以减少欺诈,促进高效运营。

7.将提前提取养老金作为不得已而为之的最后选择。

8.与国家和国际层面的利益相关者、监管机构和监管者发展密切合作,以分享解决当前危机的解决方案和有效方法。

9.促进使用指定用于退休的资产来支持经济,同时确保这些投资符合参与计划者的最大利益。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号