扫描分享

本文共字,预计阅读时间。

导读

以电子钱包为依托,融合信贷、理财、保险等服务,成立于2009年的MobiKwik旨在建立一个一站式综合金融服务平台,为印度广大阶层群众提供便捷、易得、多元的金融服务。在智能手机普及与政府政策支持的市场背景下,印度数字支付行业近年来发展迅猛,MobiKwik也在此浪潮中成为了印度第二大数字支付平台。2020年,MobiKwik平台在线用户数突破1.2亿,收入连续三年增速超100%达37.9亿卢比,公司估值达4.14亿美元。

【中国金融案例中心 文:高雪馨 编辑:谢彬彬 】

Part 1 公司概述

1.1 公司简介

成立于2009年的MobiKwik,总部位于印度古尔冈市,是印度第二大数字支付平台。从第三方支付业务起家,MobiKwik逐步扩张业务版图,现已发展成为集支付、转账、贷款、保险、投资等多种金融服务于一体的全栈式(full-stack)金融科技平台。此外,MobiKwik还是业内第一家在移动钱包中嵌入贷款服务的公司。

凭借对东南亚数字基础设施的杰出贡献,MobiKwik在2014年赢得了东南亚移动业务领域的mBillionth大奖。而截至2020年12月,MobiKwik平台的在线用户数量已突破1.2亿,零售商家数量约为300万,收款机构数量超过300家,单日成交量超过100万笔。2020年营业收入约37.9亿卢比,连续三年营收增速超过100%。

图:MobiKwik客户数量增长曲线

(数据来源:公开资料整理)

1.2 创始人及创业故事

图:MobiKwik创始人Bipin Preet Singh(左)与Upasana Taku(右)

(来源:startuptalky.com)

MobiKwik的创始人Bipin Preet Singh和Upasana Taku是一对夫妻搭档。目前,Singh任公司首席执行官,Taku担任公司首席运营官。

Bipin Preet Singh拥有出色的电子工程学背景,其母校印度理工学院被称为印度“科学皇冠上的瑰宝”,同时也是印度IT人才聚集地。2002年毕业以后,Singh先后加入了Intel、Nvidia和Freescale Semiconductors,从事工程技术和软件开发等相关工作,历时长达七年之久,在人工智能和半导体领域拥有丰富经验。2009年8月,时任Freescale系统架构设计师的Singh看到了移动支付市场蕴含的巨大潜能,于是决定辞职并加入创业大军,用25万美元的自有资金成立了一家全新的公司,并将其命名为Mobikwik。早期的Mobikwik业务非常有限,主要提供封闭式钱包服务,与在线商家合作将其钱包作为可选的支付方式。随后,Mobikwik开发了Android移动应用程序,并获得了用户的积极响应。用户开始主动通过智能手机往电子钱包里存钱,移动应用程序也因此占据了公司80%以上的用户规模。

与Singh 不同的是,Upasana Taku在支付领域更具优势。Taku硕士毕业于斯坦福大学管理科学与工程专业,该专业旨在培养兼具商科和工程背景的复合型人才。硕士毕业后,Taku加入了汇丰银行旗下的汽车金融子公司,在产品管理部门从事市场营销和战略研究等工作。2006年,Taku加入了PayPal,担任高级产品经理,工作内容以产品管理为核心,并涉及风险分析、全球管理和金融服务等多个领域。然而Taku始终怀揣着改善整个金融服务体系底层基础设施的工作理想,这与Singh的想法不谋而合。于是,Taku在2008年重返印度,并于2010年2月以联合创始人兼首席运营官的身份加入了Mobikwik。

毫无疑问,夫妻二人在科技和金融领域的双重背景对于推动公司发展起着至关重要的作用。在公司成立的头四年里(2009-2013年),Mobikwik的业务进展遭遇了重重困难,起初没有任何一家银行愿意为Mobikwik提供平台进行交易,公司的第一笔交易耗时九个月才得以完成。尽管如此,Mobikwik仍然雇佣了38名员工并在没有任何外部资金支持的情况下实现了盈亏平衡。2012年,Mobikwik推出了自己的电子钱包系统,公司经营逐渐走上正轨。

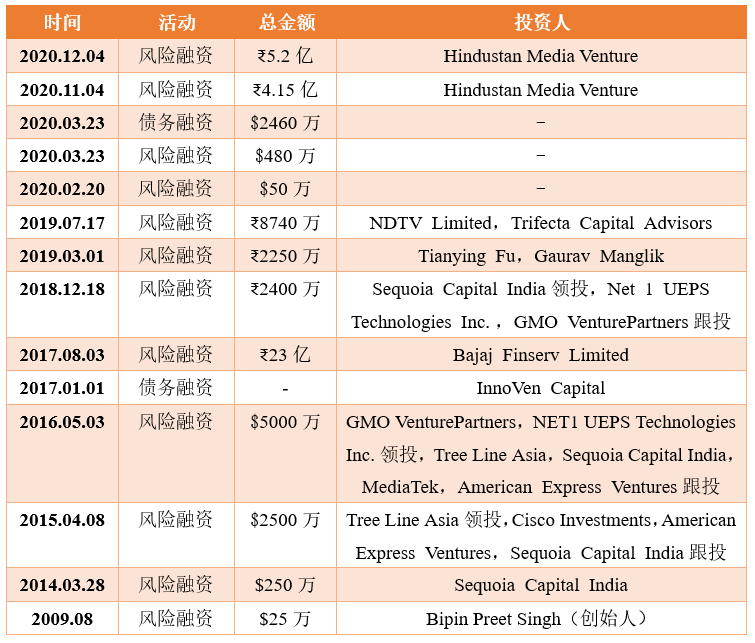

1.3 融资情况

截至2020年底,MobiKwik共经历了14轮融资,包括12轮风险融资和两轮债务融资,筹资总额约为1.62亿美元,公司估值约为4.14亿美元。

2015年2月,包括MobiKwik在内的约40家机构向印度中央银行递交了支付银行业务申请,计划为传统银行服务范围之外的边缘群体提供银行类服务。同年4月,MobiKwik获得了风险投资机构Tree Line Asia领投的2500万美元B轮融资。MobiKwik计划利用这笔资金进一步巩固技术基础,并获取更多市场份额。创始人兼首席执行官Bipin Preet Singh表示:“印度目前仍有90%的人没有银行账户。公司当下的目标正是增加用户量,找到满足用户需求的最佳方式,努力让更多印度人有机会使用移动支付。”

2017年8月,印度三大非银金融服务公司之一Bajaj Finserv宣布向MobiKwik注资23亿印度卢比(约3300万美元),持股比例约为11%。在该战略合作协议下,MobiKwik在两个月后就宣布与Bajaj Finserv的贷款子公司Bajaj Finance合作推出一款融合了Bajaj Finserv EMI卡所有功能的电子钱包Bajaj Finserv Digital Wallet,使用户在享受EMI卡服务的同时,体验电子钱包的方便和快捷。该产品计划面向MobiKwik和Bajaj Finserv的所有客户开放,目标客户数量达7500万。通过此次合作,MobiKwik有望将约 1 亿 的Bajaj Finance用户纳入囊中。

2017年是公司战略定位的一个重要分水岭。在此之后,公司开始从业务单一的电子钱包提供商逐步转变为集支付、贷款、保险、投资等金融服务于一体的综合性金融科技平台。2018年,MobiKwik推出了信用支付产品,同时收购了总部位于孟买的Clearfunds,从共同基金入手进军财富管理领域。2019年3月,MobiKwik获得了来自美国思科公司两位高管的联合投资,投资额约2250万卢比。公司计划利用这笔资金将业务板块拓展到更多消费者金融服务领域,并吸引更多新晋投资者前来投资。

2020年11月,MobiKwik获得了来自印度斯坦媒体公司价值4.15亿卢比的风险投资。根据彭博社的报道,MobiKwik计划于今年9月启动公开上市计划,募集资金在2-2.5亿美元之间。届时,公司市值可能将超过10亿美元,从而成为独角兽俱乐部的一员。与此同时,MobiKwik还打算在上市之前完成新一轮融资,将公司估值推向7亿美元。

表:MobiKwik融资概况

(数据来源:crunchbase.com、startuptalky.com)

Part 2 商业模式

2.1 市场定位:面向普罗大众的印度数字支付平台

印度的数字支付市场体量较大,近年来发展势头迅猛。在政府和企业的双重推动下,印度的数字支付量在过去十年里一直保持高速增长,2010-2016年的年复合增速约为28%,2016-2017年的复合增速更是高达56%(源于“废钞令”的实施)。新冠疫情有望助力这一增长趋势的延续,普华永道预测,到2024-2025年,印度数字支付市场规模将达到2.9万亿卢比,约为2019-2020年(1.9万亿卢比)的1.5倍。ACI Worldwide发布的最新报告显示,从全球范围来看,2020年印度的实时支付量约为225亿笔,位列世界第一。但就目前而言,印度全国的主要支付手段仍是现金支付,占比约为61.4%,实时支付和其他电子支付的占比则分别为15.6%和22.9%。报告预计,到2024年,实时支付在印度的市场份额将超过50%,到2025年这一数字将进一步达到71.7%。在持续向好的市场背景下,MobiKwik旨在用核心的电子钱包产品为依托,在支付业务之外融入信贷、保险、财富管理等业务,打造全方位一站式数字化金融服务平台,为印度的普罗大众提供多元的用户体验。

2.1.1 市场环境

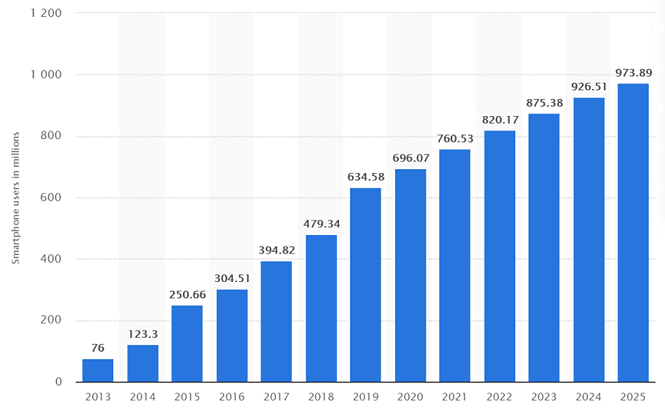

(1)传统银行业务受众狭隘,智能手机普及率上涨

印度信用评级机构Crisil的一项调查显示,在印度12亿人口中只有6.48亿拥有银行储蓄账户,占比略高于1/2;只有1/7的消费者可以使用银行信贷。此外,分布不均的线下银行机构也给印度国民获取金融服务带来阻碍。数据显示,印度6个最大的城市拥有全国11%的银行网点,而排名靠后的50个县中每10万人才有3家银行网点,不到印度全国平均水平的一半。

与受众狭隘的银行业务不同的是,智能手机在印度拥有庞大的客群。数据显示,2020年印度的智能手机使用量约为6.96亿,在过去五年间增长了两倍不止。截至2019年9月,印度智能手机的用户数量约为3.46亿,在全球范围内排名第二,仅次于中国(8.51亿)。增长迅速的智能手机普及率及传统银行业务的缺位推动了数字支付行业的兴起,据瑞士信贷最新报告数据,印度数字支付行业至今已吸引了约2亿的活跃用户和3000万商家的进驻。

图:印度智能手机使用量增长曲线

(来源:statista.com)

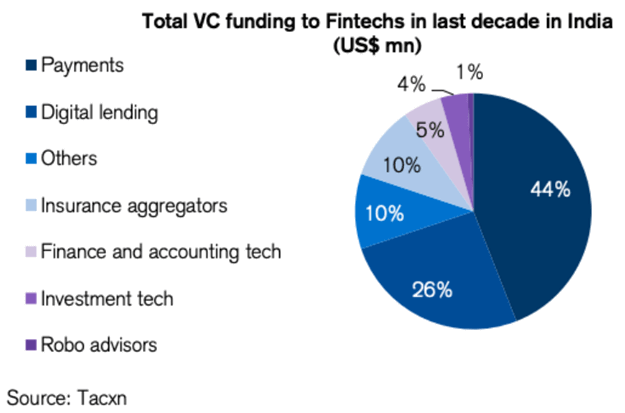

(2)印度支付行业备受国际投资者青睐

一直以来,印度的支付行业持续受到全球投资者的关注。过去十年中,印度支付公司共吸引了大约42亿美元的风险投资基金,约占同期印度金融科技公司筹资总额(近100亿美元)的一半。此外,国际市场研究机构Research and Markets的数据显示,在2018-2019年间,印度支付行业获得的风险投资额在全部金融科技子行业中遥遥领先。

图:近十年来印度金融科技各细分领域所获投资额占比

(来源:《India Fintech Sector: A Guide to the Galaxy》, Credit Suisse)

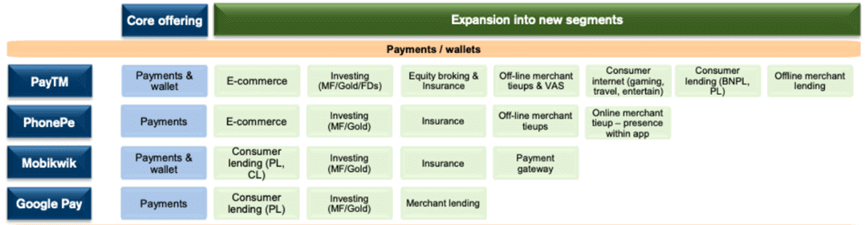

(3)支付巨头丰富产品线,传统机构发力支付业务

在数字支付浪潮的推动下,MobiKwik、Paytm之类的支付巨头纷纷向新领域进军,包括电子商务、投资、保险、信贷等,以丰富自身的产品组合,满足客户的多元化需求。传统金融机构也开始发力支付业务,加强支付基础设施的建设,试图为客户提供量身定制的解决方案。银行和非银金融机构都更加专注提供一站式、综合性集成服务,数字支付本身也被视为巩固和扩大客户基础的重要渠道。

图:印度支付巨头的多元化扩张

(来源:《India Fintech Sector: A Guide to the Galaxy》, Credit Suisse)

2.1.2 监管影响

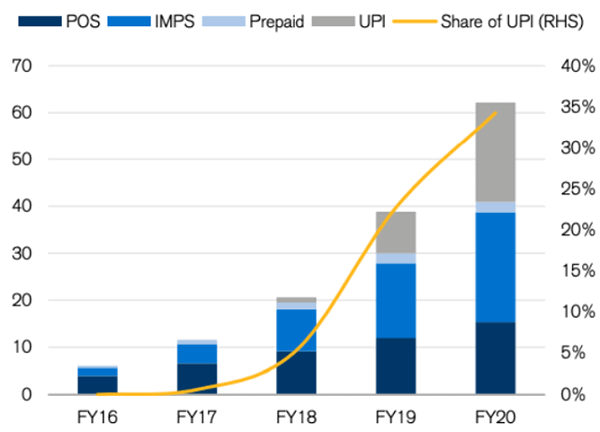

印度数字支付行业的飞速发展也得益于政府的大力支持。过去五年中,印度的数字支付规模增长了10倍,达到4500亿美元。UPI等公共基础设施的建立与“废钞令”的推行助力了这一增长趋势。

目前,印度30%的零售交易通过数字支付完成,这与UPI等公共基础设施的发展息息相关。UPI(Unified Payment Interface)是印度国家支付公司于2016年开发的实时支付系统,在印度的数字支付体系中占据举足轻重的地位。自发布以来,UPI的交易量便以414%的年复合增速成倍增长,2020年3月的单月交易量高达12.46亿笔。2016-2020年间,UPI的市场份额不断上升,逐步逼近印度国家支付公司在2010年推出的银行间移动支付服务IMPS系统(Interbank Mobile Payment Service)。与IMPS相比,UPI进一步简化了支付流程,用户在转账时无需提供繁琐的银行账户和发卡机构信息,只需提供一个账户持有人的ID(如姓名、身份证号、手机号或邮箱等任意字符串)即可。

图:印度UPI市场份额增长曲线

(资料来源:RBI、NPCI、Credit Suisse)

除了UPI以外,2016年11月8日,时任印度总统的莫迪宣布废除500卢比和1000卢比两种最大面额纸币的流通,以打击腐败、假币流通和恐怖组织融资,此举为印度的移动支付公司带来了巨大的发展机遇。由于缺乏传统银行账户,许多印度群众要么选择将手中的大额纸钞花掉(不太现实),要么将其存入诸如MobiKwik之类的第三方电子钱包。印度工商业联合会Assocham的数据显示,2016年11月以前,印度总共约有1亿电子钱包用户,而在“废钞令”之后,仅Paytm一家移动支付公司的用户数量就达到了2.25亿。MobiKwik也公开表示,在“废钞令”发布后不到18小时内,移动应用程序的下载量便增长了40%以上,而现有客群的用户访问量和商家点击量则增长了约200%。

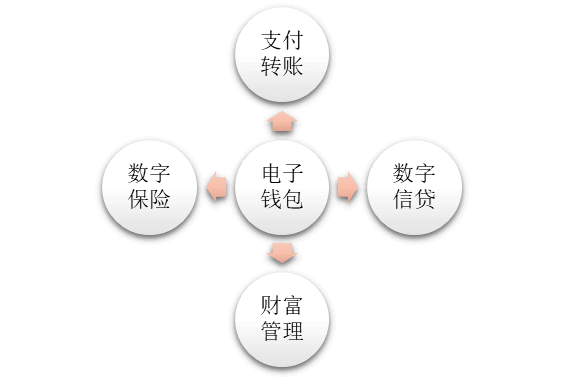

2.2 主营业务:依托电子钱包的一站式金融服务

经过十余年的发展,MobiKwik以电子钱包为核心的服务体系不断完善。2017年后,MobiKwik正式步入全栈式发展轨迹,公司以电子钱包为依托,打造一个全方位、宽领域、一站式的综合性金融服务平台,以满足用户的多元化需求,实现更好的用户体验。

图:MobiKwik服务体系

(资料来源:Mobikwik官网)

2.2.1 丰富的支付转账业务

作为印度第二大数字支付平台,支付转账功能不仅是MobiKwik最重要的业务之一,也是其他业务发展的基础。2012年,MobiKwik上线了电子钱包Android移动应用程序。2013年,MobiKwik从印度的中央银行——印度储备银行(Reserve Bank Of India,简称RBI)获得了梦寐以求的支付业务许可证,同时还获RBI授权设立并运营了Bharat账单支付运营部门 (Bharat Bill Payments Operating Unit,简称“BBPOU”)。BBPOU允许成员机构通过通过Bharat BillPay平台进行票据支付和汇总业务,涉及电信、电力、学费、市政税、保险费等各种服务。

移动充值

移动充值是MobiKwik早期开发的功能之一,MobiKwik现已成为印度排名第一的在线预付移动充值平台。用户可以通过MobiKwik应用程序免费进行通讯、水电、油气、交通和有线电视等一系列生活服务的线上充值,还有机会获得现金奖励或现金返还(SuperCash & Cashback)等充值优惠。这些优惠款项会自动打入用户的MobiKwik钱包,并可在下一次支付活动中使用。以话费充值为例,用户只需输入手机号码,选择运营商和付款方式,填写充值金额或参考MobiKwik提供的个性充值计划,进行在线支付,便可完成充值。

2019年6月,MobiKwik宣布与新加坡的全球移动充值服务提供商DT One建立合作,在全球150多个国家/地区提供移动充值服务,覆盖超过550家移动运营商。公司联合创始人Upasana Taku表示:“移动充值只是公司国际化扩张计划的起点,之后还会陆续推出如账单支付、购物支付、机票预订等其他金融服务。移动充值业务有助于公司获取用户数据、积累用户口碑,同时了解各个市场的特点。”2020年,MobiKwik还与Google合作为印度用户推出了新的移动充值服务,让数百万首次使用数字方式付费的用户在Google搜索中享受便捷的充值体验。

账单支付

账单支付功能允许MobiKwik用户向超过200家收款机构支付水电、燃气、市政服务等账单费用。这些收款机构主要包括班加罗尔电力供应公司(BESCOM)、印度电力公司(BSES)和加尔各答电力供应公司(CESC)等印度当地的公用事业单位。此外,MobiKwik还提供独家的宽带账单优惠。

在新冠疫情的影响下,MobiKwik于2020年6月推出了一项新的账单支付功能——Biller Stack,面向多个电子商务平台(如Flipkart、ixigo、Snapdeal、Confirmtkt等)提供嵌入式账单支付服务。该功能使这些平台的用户可以直接从移动应用程序端口支付公共事业账单,而MobiKwik将和这些电子商务平台共享每笔交易带来的收益。

购物支付

MobiKwik的购物支付可分为线上、线下两种渠道。线上方面,用户可以通过MobiKwik平台在线订购食品、药品和日常所需的各种杂货,也可以在迪士尼、AltBalaji、Gaana和BookMyshow等各种娱乐平台上完成在线订阅。线下方面,自RBI于2018年推出UPI 2.0版本以来,使用二维码的商家数量不断增加,这使得消费者可以在线下购物场景中使用二维码扫描、UPI转账功能和第三方数字钱包完成支付活动,大大提高了线下购物的交易速度。

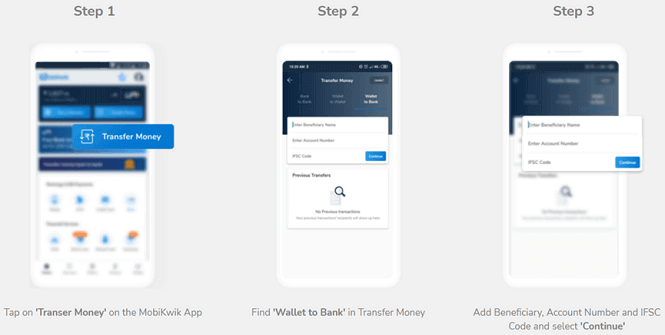

转账服务

2014年6月,MobiKwik在Android应用程序端口启动了新的转账功能,包括向银行转账(Transfer to Bank)和钱包转账(Wallet Transfer)两项服务。用户可以通过UPI将资金转移到银行账户(实时到账),也可以在MobiKwik钱包内部实现资金转移。

就银行转账而言,用户可以通过MobiKwik平台上的“Wallet to Bank”功能进行实时汇款,在几分钟内将资金从信用卡划入任何银行账户。目前,MobiKwik支持的发卡机构主要包括印度工业信贷投资银行(ICICI)、印度住房开发金融公司(HDFC)、印度国家银行(SBI)、花旗银行等。银行转账可以通过简单的三步操作完成:1)使用借记卡或信用卡向MobiKwik数字钱包添加资金;2)进入app中的“Transfer money”界面,点击“wallet to bank”选项;3)添加收款人姓名、账户和IFSC代码。

图:MobiKwik银行转账操作步骤

(资料来源:MobiKwik官网)

值得注意的是,由于印度央行的监管要求,用户必须完成客户身份识别(KYC)流程才能享受该项服务。该服务对转账限额、次数和起始金额有所限定,每日转账的最高限额为1万卢比,最多转账次数为5次;每月转账的最高限额为10万卢比,最多转账次数为30次;可输入的最低转账金额为200卢比。此外,转账费用因银行而异,MobiKwik还可能额外收取一定比例的手续费。

此外,MobiKwik用户还可享受钱包转账服务,即实现资金在不同电子钱包账户之间的实时转移。用户只需登录MobiKwik平台,进入“Wallet Transfer”界面,选择“Send to Wallet”,输入目标钱包对应的手机号和转账金额,便可完成整个流程。

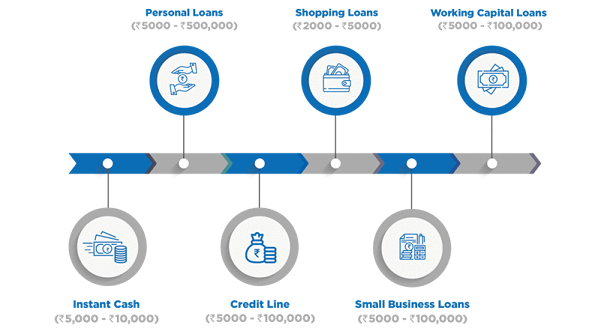

2.2.2 便捷的数字信贷业务

2018年10月,MobiKwik宣布推出第一只自创的信贷支付产品MobiKwik Boost Loan。此前,MobiKwik曾联合多家非银金融机构向用户提供此类贷款服务,MobiKwik也因此被认为是首个在电子钱包中嵌入贷款服务的第三方支付平台。

Boost Loan属于无抵押个人贷款,可用于旅行、婚礼、养老、教育和房屋装修等个人生活用途和其他紧急财务开支。贷款全流程均在线上进行,用户无需提交繁琐的纸质申请材料或抵押品证明。申请过程仅需几分钟,可分为6步:1)打开MobiKwik app,点击Boost Loan;2)在弹出的即时现金贷款界面中点击“I am interested”选项;3)输入详细的个人信息,如PAN和Aadhar号码;4)等待贷款资格审查;5)输入需要提取的贷款金额,点击“boost credit”选项;6)资金将被立即汇入电子钱包账户。

关于贷款资格审查,用户的PAN和Aadhar号码提供了MobiKwik所需的全部信息。PAN永久账号是印度税务局分配给每个纳税实体、外商企业、个人的由10位数字和字母组成的身份证明。而Aadhar计划则是印度身份证管理局开展的身份识别项目,是全世界最大的生物识别数据项目,覆盖了印度67%的人口。此外,MobiKwik还开发了一套新型风险评分模型Mobiscore,使整个审查流程可以在30秒内完成。

目前,Boost Loan的最高贷款额度已从最初的6万卢比提高至了50万卢比。贷款年利率为12-30%不等,期限通常为6-36个月,贷款手续费约为1-2%。截至2020年3月,MobiKwik发放的个人贷款数量约为120万笔,贷款金额超过了150亿卢比。

图:MobiKwik数字信贷业务

(来源:Mobikwik官网)

2.2.3 透明的财富管理业务

2018年10月,MobiKwik发布公告称,公司将全权收购在线理财平台Clearfunds,进一步增强其在数字金融服务领域的地位,这也是公司成立以来进行的第一项收购计划。与此同时,MobiKwik将在接下来的一年里投资11亿卢比(约1500万美元)用于扩展公司的理财业务。而在此项收购计划发布不久之前,MobiKwik最大的竞争对手Paytm宣布建立其Paytm Money财富管理部门,这也说明主要的数字支付机构都在积极拓展业务条线,抢占理财市场,实施多元化战略布局。

MobiKwik的基金投资业务不收取任何交易佣金,也没有隐藏费用。MobiKwik提供超过3000种共同基金产品,包括Axis共同基金、ICICI共同基金、HDFC共同基金等,用户只需100卢比就能参与投资。当用户购买基金时,资金不会经由MobiKwik内部账户,而是从用户的银行账户直接划转入对应的基金公司,反之亦然。用户如果通过网上银行进行支付,每笔投资的最大限额为9.99亿卢比;如果通过自动付款或SIP支付,每笔投资的最大限额为1000万卢比。

此外,MobiKwik于2018年在其移动应用程序中推出了数字黄金资产。用户可以在MobiKwik app上购买和出售纯度为99.5%的24克拉黄金,最低零售价为1卢比,并使用MobiKwik钱包或银行账户进行在线支付。有趣的是,用户可以将MobiKwik账户内的数字黄金兑换成实物黄金,还可以通过MobiKwik平台在线查看过去几周的黄金价格走势。2019年10月,MobiKwik宣布与印度领先的数字黄金平台SafeGold合作,推出“One Get One”优惠活动,用户可以将其持有的数字黄金兑换成其想要的其他珠宝,并获得等值的数字黄金返还(可登录SafeGold账户查看)。截至2020年3月,MobiKwik数字黄金的资产管理规模已达6000万美元。

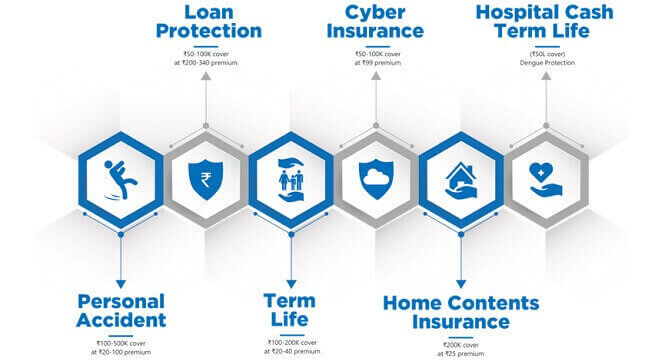

2.2.4 创新的数字保险业务

数据统计,印度的保险渗透率仅为3.8%,这使大多数印度人易受众多不确定因素和经济冲击的影响。MobiKwik于2018年底启动了数字保险业务,在印度率先推出了小额保险。公司计划吸引大约1.5亿的普通阶层与新兴富裕阶层用户,年度计划销售150万份保单。在产品落地初期,公司与业内领先的保险机构合作,主推意外险,用户仅需支付最低20卢比的费用就能购买价值10万卢比的保险,保险期限为一年。

图:MobiKwik数字保险业务

(来源:MobiKwik官网)

2.3 盈利来源:零售支付业务为主

MobiKwik的盈利主要源于其三大业务版块:零售支付、金融科技和支付网关。其中,零售支付业务主要面向C端客户,支付网关主要面向B端企业,而金融科技是公司近年来的新兴业务,主要包括贷款、保险和投资等一系列金融服务,在公司的未来战略发展中扮演着举足轻重的角色。

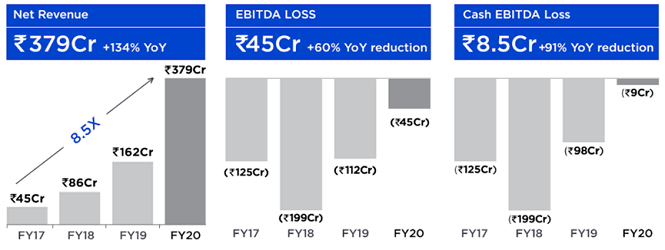

整体来看,2020年公司净收入为37.9亿卢比,同比增长133%;EBITDA为-4.5亿卢比,亏损同比减少63%;现金EBITDA为-8500万卢比,亏损同比减少91%。对比2017年数据,公司净收入增长了7.5倍,实现了跨越式增长。

图:MobiKwik近年来收入及利润变动

(来源:Mobikwik官网)

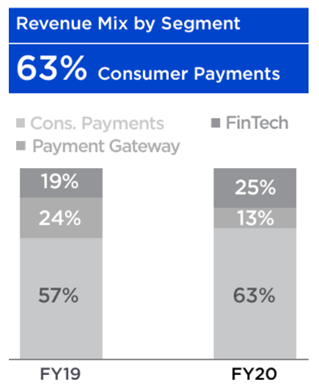

从细分的业务收入来看,零售支付业务的净收入为23亿卢比,同比增长159%;金融科技业务的净收入为9.1亿卢比,同比增长216%;支付网关的净收入为1.9亿卢比。三大业务中,零售支付业务的净收入占比约为63%,位列第一,金融科技业务的贡献率约为25%,支付网关的贡献率约为13%。

图:2019、2020年MobiKwik主要业务收入占比

(来源:Mobikwik官网)

Part 3 竞争与挑战

3.1 竞争优势:

(1)拥有庞大的用户数据资源基础

作为最早成立的数字支付平台之一,MobiKwik拥有丰富的用户数据资源。就其贷款业务而言,庞大的数据基础可以使MobiKwik对借款人的支出方式拥有独特的见解。收集的数据将反馈到基于机器学习的信用评分算法中,从而进行升级改进。MobiKwik的大数据评分算法使用了500多个原始变量和派生变量,捕捉用户除财务义务之外的其他还款行为,可多维度衡量用户的还款能力和贷款目的。

(2)依托数字钱包打造多元产品格局

当前,印度的支付市场竞争激烈,各路玩家纷纷涌入,行业天花板已初步显现。单一的支付业务已不能满足数字支付玩家自身的发展需求,只有实现多元化业务布局才能应对来自传统金融机构、谷歌等科技巨头以及其他数字支付玩家的压力,在日趋饱和的市场环境中持续发展。MobiKwik现有的产品体系以数字钱包为核心,良好融合了支付转账、数字信贷、数字保险和财富管理等不同金融服务。一方面,庞大的移动支付用户可以为其他业务提供良好的客户基础,有利于实现不同业务之间的交叉引流;另一方面,其他业务也可满足平台原有用户的多样化金融需求,改善用户体验,增加用户粘性,实现双向促进。

(3)差异化服务深入下沉市场

现金交易在印度群众的日常生活中仍然占据主要地位,在偏远地区更是如此。与其他数字钱包相比,MobiKwik为用户提供了一个独一无二的资金存取选项,即用户可以不通过银行直接向MobiKwik wallet存入现金,反之亦然。此举不仅为大多数没有银行账户的低收入消费者提供了极大的便利,也有助于MobiKwik在下沉市场积累良好的用户口碑。在信贷业务方面,MobiKwik不仅瞄准月收入在10万卢比(约1400美元)的普通收入用户,甚至还包括月收入在1.8-6万卢比(约250-845美元)的低收入群体,以期为不同收入阶层的消费者提供更好的金融服务。此外,2016年11月,MobiKwik还推出了一项专门针对2G移动网络用户设计的移动应用程序MobiKwik Lite。该程序可以在2G网络上流畅运行,从而更好地满足网速较差地区的用户需求。

3.2 不足之处

数据安全问题是MobiKwik存在的隐患之一。2021年3月,MobiKwik疑似发生了重大数据泄露事件,以致其数百万用户多达8.2 TB的数据(包括敏感的个人信息)开始在暗网上流通。事件还表明,即使在用户注销信用卡或借记卡服务后,MobiKwik也不会将其相关信息从服务器中删除,这很可能违反了政府法规。根据独立安全研究人员Rajshekhar Rajaharia的报告,该数据泄漏网站可通过Tor浏览器访问,并拥有36,099,759条记录。多个用户也证实了相关信息,他们在“MobiKwik数据泄漏” 站点中找到了个人的详细资料,从而证明了该违规行为的发生。

然而MobiKwik表示,在外部安全专家的帮助下进行了全面彻查,没有发现任何证据。公司正在与主管部门密切合作,并强调存储敏感数据的安全协议是可靠的且得到了有效执行。与此同时,MobiKwik重申所有账户资金都是绝对安全的。

3.3 同业列比

MobiKwik的主要竞争对手是Paytm、Freecharge、Google Pay(早期的Tez)和PhonePe。数字钱包方面,它与拥有6000万数字钱包用户的Paytm并肩。与Paytm相比,MobiKwik更注重数字钱包服务,而Paytm更倾向于采用横向策略,并已涉足B2C市场。

普华永道的一份报告显示,到2022年至2023年,印度数字支付市场的交易额可能将达到163万亿卢比(约2.3万亿美元)。该行业正迅速成为外国科技巨头的主战场,Facebook公司的WhatsApp于11月获得了在印度当地的运营许可,与Google Pay、PhonePe(沃尔玛旗下)和Paytm竞争,后者随后得到了蚂蚁集团的大力支持。

Part 4 未来发展

MobiKwik 的目标是在2021年9月之前进行首次公开募股,筹资总额在2-2.5亿美元之间。MobiKwik计划于5月在孟买提交IPO招股说明书草案,公司估值可能超过10亿美元。同时,公司还将高级副总裁Chandan Joshi提升为联合创始人,为公开上市做准备。

MobiKwik将数字银行的未来视为一个真正的开放系统,而不仅是“精通数据的银行”。为用户打造便捷的移动应用程序,使其能够自由地享受支付、信贷、保险、理财等各类金融服务,MobiKwik在推进印度金融服务普及方面持续努力着。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号