扫描分享

本文共字,预计阅读时间。

【中国金融案例中心 编译:高雪馨、谢彬彬】

近十年来,崛起的金融科技企业一直在蚕食传统银行市场,它们相对透明的产品定价及创新的数字化产品吸引了越来越多的消费者。在疫情冲击下,银行业正遭受经济衰退和客户流失的双重困扰。然而,无差别地挽留住所有客户并不现实,这会导致在无利可图的或不接受干预的客户身上花费过多不必要的成本。最新的分析技术可使零售银行或金融科技公司更有效地激活高价值客户,以改善财务状况、加强客户关系。

激活高价值客户的五项原则

(1)整体评估客户的真实价值

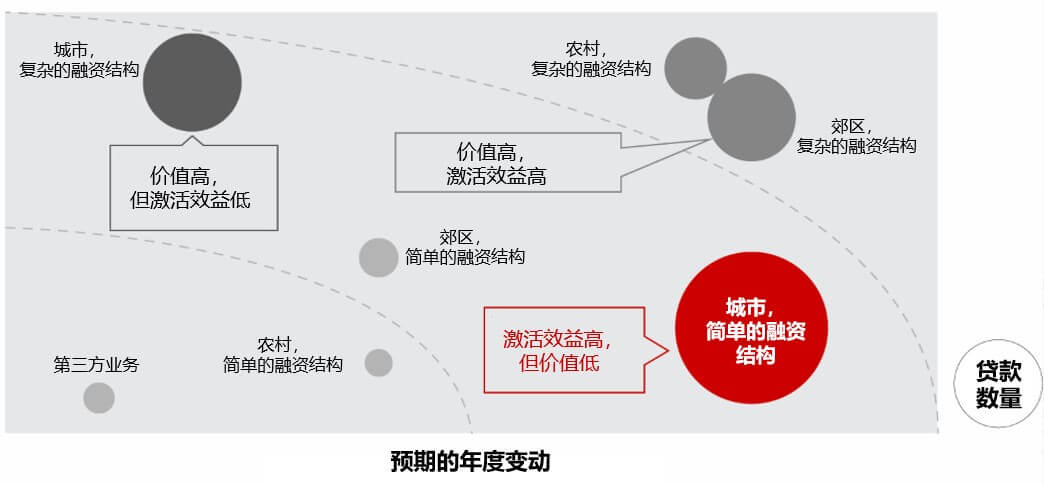

使用先进的分析方法,以客户价值为基础对客户群体进行更精细的划分,而不仅是依据资产规模、年龄或其他粗略的变量。例如,一些银行根据社区的类型和融资结构的复杂性,或其他在统计上显著影响相对客户价值的特征来分解其抵押贷款业务;而一些宣传指标,包括推广者得分、渠道使用、品牌偏好等,也可以帮助银行筛选出有价值的客群。

图:银行应根据价值而非贷款数量来定位贷款客户群体

(2)采用经专家验证的大规模自动预测模型

一些综合预测模型得出的结果并非是完全有效的,因为当一家银行推出多项计划时,很难将单个因素的影响归因出来。一个更有效的策略是分解信贷需求、订单流和其他变量的时间序列,并为每个变量建立适当的基准,建立大规模的自动化预测过程。

大规模预测的一个关键环节是自动纳入专家对特定时间序列的判断。这类专家预测包含的信息比单纯的统计预测更多,并且能更好地适应不断变化的环境条件或破坏性事件。Facebook出具的一篇报告提到,由于模型中预测因素太多,分析师无法手动检查每一个因素,系统必须能够自动识别那些可能需要专家干预的因素,这会大幅提升预测速度及正确率。例如,Facebook的Prophet就是一种大规模预测工具,其预测错误率仅为20%,而银行业中常用的传统模型的平均预测错误率为70%。

(3)准确预测问卷调查范围外客户群体的忠诚度

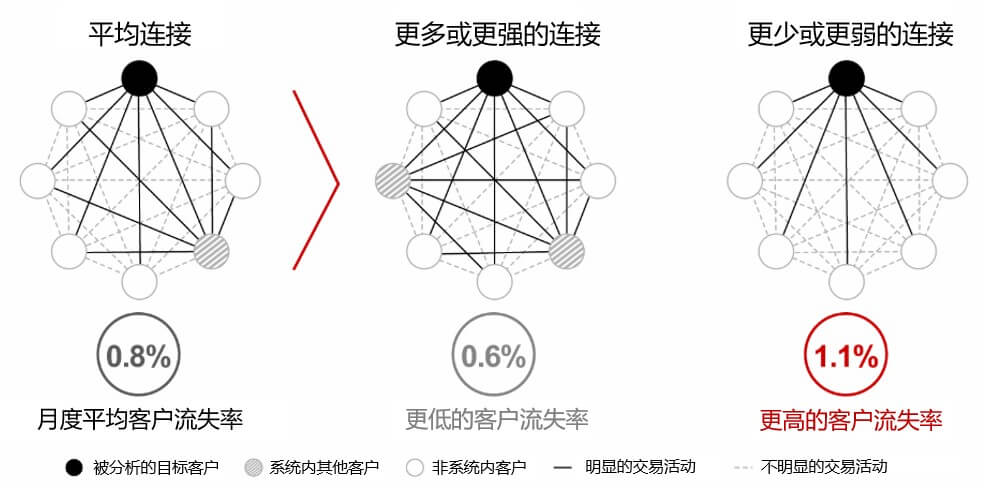

客户忠诚度对于银行的可持续增长至关重要。由于问卷调查只能覆盖一小部分客户群体,因此可以使用有关用户态度(如赞成或反对)的预测模型作为问卷的替代,并运用对净推荐值(Net Promoter Score)具有已知影响的数据集进行模型训练。同时,社交网络分析也对预测客户流失率,提高客户忠诚度起到很大的帮助。例如,可根据家庭、机构关系或交易数据构建目标客群的社交图谱,捕捉单个客户的整体连通性。一家银行通过使用这样的模型实现了70%的预测准确率,客户转化率达到了原来的6倍(从5%提升至30%)。

图:经电信供应商分析的客户社交媒体与客户流失率的联系

(4)了解客户流失的原因以及减少流失的方法

传统的银行流失率模型仅提供一个单一的总数来表示流失率大小,没有实际建议的预测对银行员工的指导意义不强。可解释的人工智能模型(Explainable Artificial Intelligence,简称XAl)可以揭示造成客户流失的因素及其中的重要性,银行可以利用这些信息采取具体行动。例如,Capital One使用XAl来确保员工监督进入Al模型的每一个决策,从而产生公平、公正、透明的结果。

(5)快速测试并了解哪些产品能引起市场共鸣

使用先进的分析方法,银行可以通过不断尝试找到最有效的策略,以留存或激活不同细分市场的客户群体。这包括使用第三方供应商工具,如多变量测试,来解锁最佳选项组合,以留存和激活特定客户群。例如,印尼一家零售银行面临盈利能力下降和优质客户减少的问题,其利用多元测试改善了储蓄产品,并吸引了个人贷款和信用卡客户。通过测试,该银行确定了最佳的产品报价设计,通过降低产品价格使营业利润提高了50%,个人贷款申请量提高了5倍。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号