扫描分享

本文共字,预计阅读时间。

诺贝尔和平奖获得者尤努斯曾说:“贷款是一项基本人权。”每位公民都应享有为满足个人生活基本需要而获得与自身信用相匹配的借贷资源的权利。

但现实中,由于金融机构的强势地位,金融消费者很难获得公平公正的待遇。因此,美国公平借贷法(fair-lending law)明确禁止贷款机构基于与信用无关的特征对少数借款人进行借贷歧视。

对于很多背景并不完美的弱势群体来说,公平信贷权的实现更有现实意义。但金融消费者的公平信贷权是否真正得到了保障?

在金融科技时代,信贷审批过程越来越多地使用算法进行决策。算法的优势在于更加稳定、客观,决策结果不会受到信贷人员主观情绪的影响。而人工审批过程则存在一定的主观歧视,即对于不同群体给出不同的审批结果和定价策略。

显然,使用算法进行借贷决策能够规避人的主观情绪所导致的有意识或无意识的歧视行为,但算法是否真的完全公平,是否可以完全消除借贷歧视?

来自加州大学伯克利分校的Robert Bartlett、Adair Morse、Richard Stanton和Nancy Wallace在金融学国际顶级期刊《Journal of Financial Economics》上发表论文“Consumer-lending discrimination in the FinTech Era”,对该问题进行进一步研究。

文章于2020年2月投稿,2021年1月被接收,2021年5月正式刊发。

Part 1 研究背景

算法决策可以减少面对面的歧视,而市场往往存在隐性和显性的偏见,同时,也可能导致无意识的歧视。

截至2017年,美国家庭债务为13万亿美元;其中,少数族裔家庭占17.3%,即2.25万亿美元。其中最大的部分是住房贷款,少数民族家庭欠下了1.65万亿美元。由于受到歧视,住房贷款每增加一个基点的利息,少数族裔每年就要多支付1.65亿美元。

歧视问题不仅影响借贷公平,更严重影响到每一个少数族裔的家庭福祉。因此,消除借贷歧视是一个紧迫、重要且艰巨的挑战。若想减少乃至消除歧视问题,首先需要对此进行精确识别。

虽然以往已有研究关注少数族裔的借贷歧视问题,但大多着眼于2008年金融危机之前发行的贷款,且大部分集中在次级贷款,研究范围有一定局限性。同时以往研究也存在大量遗漏变量问题,仅关注借款方利率差异,而忽略贷款方决策信息,因此无法确定观察到的两组借款人的利率差异是否完全反映了借贷歧视。

Part 2 研究方法

为解决遗漏变量问题,文章以美国房贷市场为研究背景,主要关注GSE证券化贷款和FHA担保贷款。

GSE,即Government-Sponsored Enterprises(政府支持企业),主要指房利美和房地美。GSE证券化贷款是指贷款机构放贷后直接将贷款出售给两家GSE,GSE将贷款打包成抵押贷款支持证券(MBS),并将其出售给MBS市场,在此过程中贷款机构实现了信用风险的完全转移。

FHA,即Federal Housing Administration(联邦住房管理局)。FHA担保贷款由FHA对违约风险进行担保,因此贷款机构也可以实现信用风险转移,定价偏移也反映了借贷歧视。

两家GSE建立了一个定价网格,对贷款价值比和信用评分相关的信用风险进行定价。定价网格不一定是违约预测的最优模型,但它是贷款机构为转移信用风险必须向GSE支付的价格。

也就是说,对于在定价网格中信用风险相同的两个人,贷款机构应该征收相同的贷款价格,因此任何与种族相关的对网格定价的偏移都反映了借贷歧视。

因此文章利用证券化过程对信用风险的转移,巧妙识别了贷款机构承担的信用风险和利率定价之间的关系,解决了以往研究中可能存在的遗漏变量问题,对少数族裔住房抵押贷款的借贷歧视进行测试。

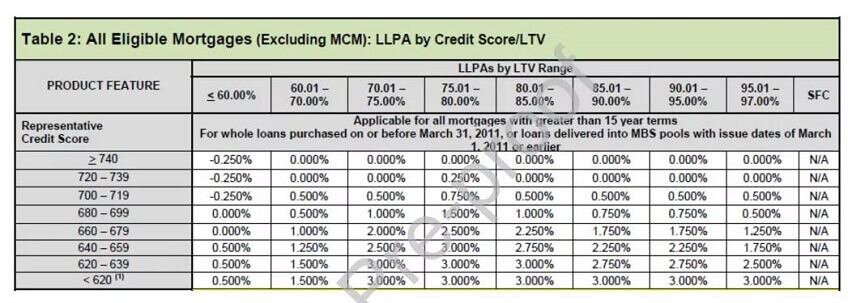

上表展示的是房利美 2011 年的 LLPA(贷款水平价格调整)网格。该图来自房利美销售指南,日期为 2010 年 12 月 23 日。LLPA 网格在 Freddie Mac 有一个平行网格,称为价格图表中的信用费用。这些网格提供了额外的 g-fee(担保费),贷方必须向 GSE 支付担保抵押贷款,这些费用因 LTV 和信用评分而异。

文章通过观察借款人的 LTV 和信用评分来全面了解信用风险的价格。GSE 和 FHA 市场特征使我们能够将借款人的利率分解为 (a) 基本抵押贷款利率(由时间固定效应捕获),(b)信用风险(由借款人的 LTV 和信用评分捕获),以及 (c) 反映贷方策略定价的残差。

虽然“网格定价”仅适用于 GSE 贷款,但不适用于风险定价。对高 LTV 贷款收取更高的费用,也相当于使用 GSE 网格,然后在每个单元格中设置相同的利率(或者可能在每个单元格中收取稍高的利率)。为了表述的一致性,文章分解模型应用于 GSE 和 FHA 贷款。

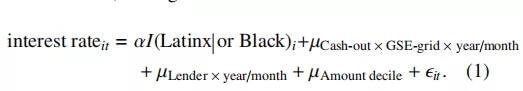

该回归模型将抵押贷款利率回归到与年/月交互的 64 个GSEgrid 级别以及贷款是否是兑现再融资的申请者的指标上,即拉丁裔/非洲裔。这种方法使文章能够捕捉网格中的定价,以及存在不同的现金再融资定价网格、贷方差异定价以及随时间波动的事实。此外,抵押贷款利率与贷款金额呈负相关,发放贷款的许多成本是固定的,该回归模型还包括了对贷款规模的固定效应。

Part 3 实证结果

本文研究样本是2009年至2015年之间由GSE证券化和FHA担保的住房抵押贷款,申请成功的贷款约660万笔,另有被拒绝的贷款约650万笔。本文重点关注拉丁裔和非洲裔的贷款申请人,这两类群体是最可能发生歧视的少数族裔群体。

1. 少数族裔在贷款价格方面的歧视现象

虽然资产证券化使得传统放贷机构已经完全将信用风险转移,但相对于其他群体,不论是住房抵押贷款还是再融资贷款,拉丁裔和非洲裔群体支付的利率仍然显著更高。

金融科技平台使用算法进行贷款决策,虽然能够有效降低对少数族裔的定价歧视,但是并不能完全消除。也就是说,算法虽然极大地规避了放贷者主观情绪的作用,但在利率定价时依旧不能实现完全公平。

少数族裔价格歧视也存在着区域异质性。在少数族裔占主体的普查区,所有借款人(包括少数族裔群体和非少数族裔群体)的平均贷款利率均较高;在一般的普查区,少数族裔借款人的利率高于非少数族裔借款人。

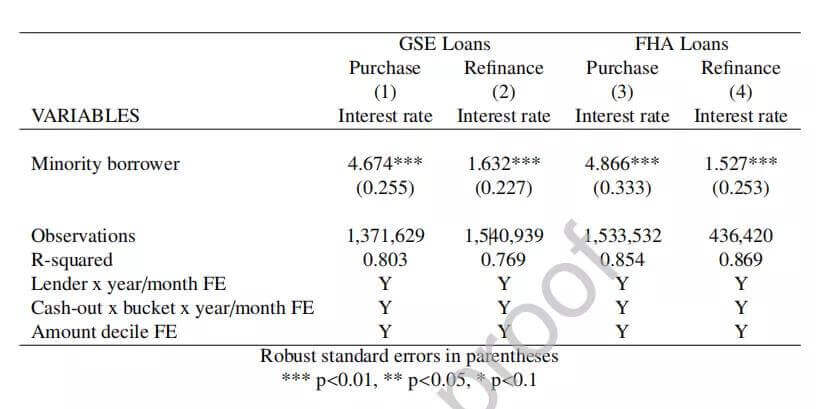

上表显示了对样本中的贷款运行回归 (1) 的结果。前两列显示 GSE 贷款的估计值,后两列显示 FHA 贷款的估计值。拉丁裔/非洲裔与非少数族裔借款人的购买抵押贷款利率总体平均差异在2到5个基点之间。

少数族裔贷款者GSE贷款范围从GSE再融资的1.63个基点到GSE贷款的4.67个基点贷款;FHA 贷款的范围从FHA再融资的1.53个基点到FHA贷款的4.87个基点。

2. 少数族裔在贷款获得方面的歧视现象

即使借款人在GSE系统中获得批准,但是仍可能遭到贷款机构拒绝(按照流程,贷款机构获得借款人信息后,先上传至GSE系统,得到GSE系统批准后再决定是否向借款人放贷)。

传统贷款机构对拉丁裔和非洲裔群体的贷款申请拒绝率比相同情况的非少数族裔高出约6%。从2009年到2015年,贷款机构拒绝了74万至130万拉丁裔和非洲裔美国人的贷款申请(这些申请按照GSE系统是可以被接受的)。

但是,金融科技贷款机构在决定是否接受少数族裔贷款申请时则完全没有歧视。说明算法结果和利润最大化目标是一致的,自动化决策可能会降低贷款拒绝方面的歧视发生率。

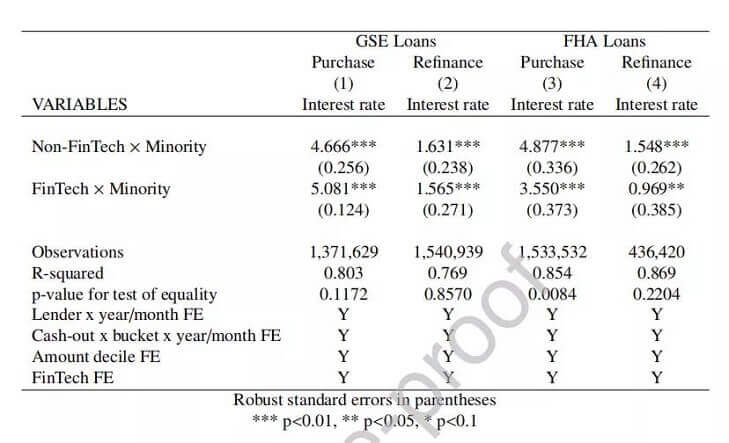

上表显示了金融科技贷方发放的贷款的歧视结果。所有系数仍然显著大于零。基线估计之间的差异对于 GSE 贷款或 FHArefinance 贷款可以忽略不计。然而,FHA 购买贷款低 27%,FHA 再融资贷款低 36%。如上表所示,关于少数族裔定价差异,FHA 贷款在 FinTech 和非 FinTech 贷方之间存在显著的 132 个基点,而 GSE 贷款和 FHA 再融资差异在统计上不显著。由于少数族裔贷款者去金融科技贷方是随机的,本文也不能确定以上结果在多大程度上外推到整个借款者群体。

Part 4 研究结论

文章利用大量的数据以及巧妙的实证设计,清晰地识别了放贷机构是否对拉丁裔和非洲裔借款人存在借贷歧视。

研究结果表明,金融科技算法能够减少传统贷款机构对少数族裔的借贷歧视,但是还不足以完全消除贷款定价方面的歧视。也就是说,金融科技算法决策在消除歧视方面起到了重要作用,但目前依旧无法实现完全公平。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号