扫描分享

本文共字,预计阅读时间。

案例名称

基于企业微信的金融机构客户数字化经营方案

案例简介

某股份制商业银行借助明略金融SCRM工具服务中小微客户

背景:传统运营方式无法有效支持中长尾小微客群的线上化经营,供应链批量获取的中小微企业客户无暇经营,传统客户经理触达效率低,急需拓展新触点。

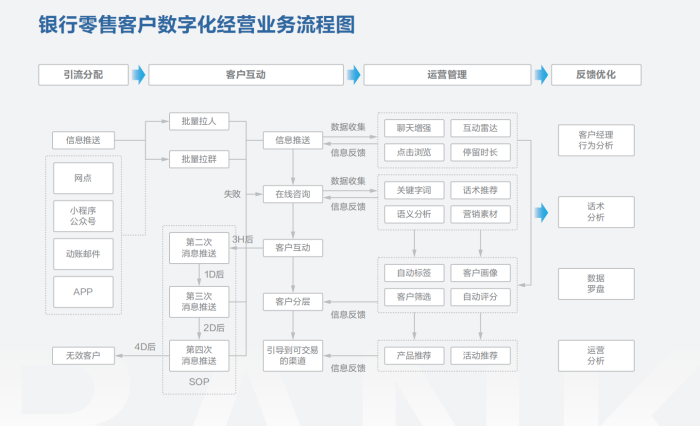

案例成果:基于明略金融SCRM平台,实现引流获客、商机任务和业务风控等场景应用,帮助客户构建基于企微的一体化全流程管理体系。通过多渠道引流、精细化运营、个性化服务、透明化管理,打通全链路,实现客户全生命周期、全场景闭环管理,提升企业的营销管理效率。银行私有化部署明略金融SCRM平台,利用银行增信、品牌背书,客户沉淀在私域池;客户经理离职时,客户可重新分配。

价值主张

· 通过企微连接客户与金融机构,为金融机构提供基于企微全链路的运营闭环工具,覆盖获客、活跃、留存、转化、裂变等全生命周期,帮助机构建立高质量私域流量池。

· 引入人工智能及大数据技术,为金融机构在海量的客户对话、客户行为中挖掘客户画像、标签、商机、质检、风控合规等信息,提升金融机构精细化客户运营的效果,保证经营过程高效、标准、合规。

创新技术/模式应用

亮点及创新模式介绍

· 多链路可追溯的新客户引流及存量客户自动批量线索分配,提高加好友效率的同时为后续私域运营奠定数据基础。

· 基于客户数据洞察,制定私域运营规划,通过群 SOP,个体 SOP,执行规范化、标准化运营动作,提升沟通的计划性、针对性、效率性;通过多种互动和裂变工具,提升客户活跃度及转化率。

· 基于模型输出用户标签,形成客户分层、分类管理;侧边栏信息的实时展示及素材的实时推荐,提升沟通服务效率的同时便于进一步发掘有效信息。

· 通过员工运营行为的数字化,识别并复制高绩效的最佳实践,发掘最佳运营流程并推广,提升员工多维度服务力。

· 私有化部署满足监管合规要求;异常行为、敏感词预警 / 拦截、群聊质检、违规提醒充分管理金融机构风险。

项目效果评估

1、解决的业务/行业痛点

· 长尾客户无暇经营,主要资源和人力集中服务头部客户,缺乏长尾客户有效覆盖机制和工具;

· 传统渠道触达率低,传统的电话、短信等渠道触达效率低,同时引发越来越强反感和抵触,需要拓展新的高效触点;

· 员工离职带着客户,客户经理离职时会带走或丢失客户;

· 监管合规信息安全要求,需要私有化部署来满足;同时异常行为、违规行为监控等内在金融风控要求需要工具支撑。

2、痛点具体应用场景:

· 引流获客,通过对接线上线下引流渠道,将客户分流沉淀为企微好友或企业主题群;

· 1V1直营,实现引流客户高效认证,通过客户关怀和精细化运营机制,将流量变“留量”,实现客户价值转化;

· 社群运营,通过客户画像和客群分层运营,激发裂变和复购行为,实现精准化管理。

3、效果监测

基于明略金融SCRM平台,实现引流获客、商机任务和业务风控等场景应用,帮助该银行构建了基于企微的一体化全流程管理体系。通过多渠道引流、精细化运营、个性化服务、透明化管理,打通全链路,实现客户全生命周期、全场景闭环管理,提升企业的营销管理效率。

客户使用反馈:

客户-客户关系好友对应率提升至80%;

客户获客渠道标签覆盖率提升至90%;

商机执行率提升3倍;

违规行为降低90%。

项目牵头人

黄楠 高级产品总监

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号