扫描分享

本文共字,预计阅读时间。

文/JM老师

上半年,在疫情等多方面的影响下,全国消费贷款和个人经营贷款整体规模持续收缩。4月的行业首逾普遍下降,但是5月因疫情影响略有上升,各家风控策略普遍收紧。在6月疫情反复的当下,行业风险上升态势值得警惕。

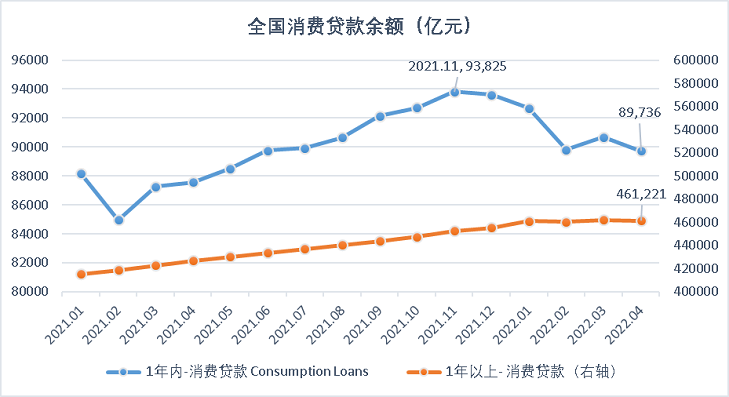

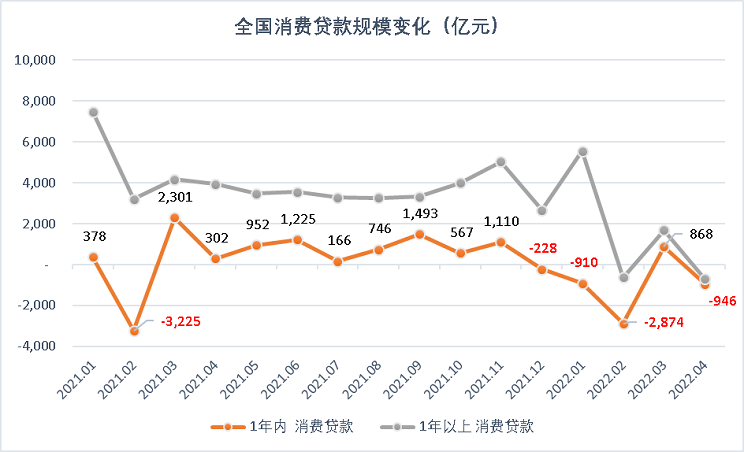

数据显示,全国个人消费贷款,截至4月末1年以内的消费贷款余额8.97万亿,从2021年11月高点9.38万亿,下降了4089亿元;一年以上消费贷增长停滞。而个人经营性贷款在4月也打破了此前稳定增长的态势。为此,央行印发《关于推动建立金融服务小微企业敢贷愿贷能贷会贷长效机制的通知》,也意在保证相关信贷规模的稳定。

01 为什么规模很重要?

信贷规模对于行业的发展速度与质量具有较高的重要性。

注1:本表统计全国范围的银行和非银金融机构的全量数据。

从图表中可以看到,消费贷款(1年以内)余额8.97万亿元,已经从2021年11月高点9.38万亿元下降了4089亿元。

而在4月份,1年内的消费贷款余额规模下降946亿元;1年以上的消费贷款,余额规模下降701亿元。

4月份,1年以内的全国个人经营性贷款余额下降907亿元至8.35万亿元。

个人消费贷款和经营性贷款规模下滑的影响正在显现,次级客群大概率会受行业挤压或发生大规模断贷。

原因是次级客群的多头借贷较为严重,行业规模收缩时,次级客户的借新还旧难以为继。各家消金平台纷纷收紧额度,担心接“最后一棒”,导致进一步收紧规模,拉断次级客群资金链,导致逾期风险再次上升。

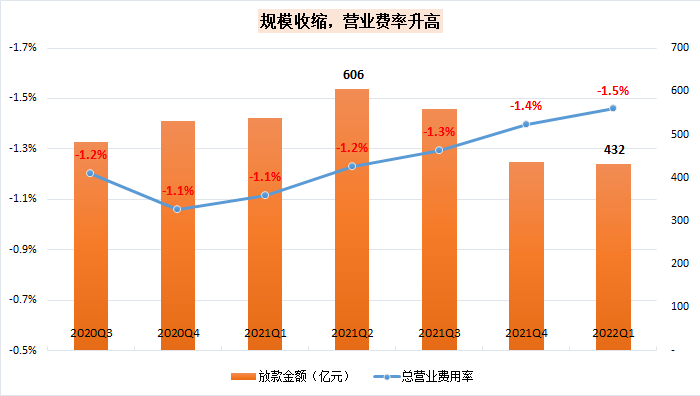

另外,在信贷行业,当规模下降时,由于期间成本和费用具有滞后性,导致营业成本和费用居高不下。公司营业费率升高,经营效率降低,利润快速下滑,公司的营业将在未来遭遇重创,潜在影响较大。

首要原因是消费金融行业,尤其是互联网消金行业具有“规模效应”,随着贷款规模的增长,各种成本和费用的比例会下降,边际收益增加,贷款规模越大平均成本越低。

下图是某头部助贷平台的营业费率表。

目前整个消费金融行业,除了银行和头部消金平台外,多处于小而分散的状态,规模普遍不足千亿,经过2021年行业大增长后,整体规模500亿元以上的平台也是屈指可数。此前典型的“坍塌式”规模溃缩的案例包括佰仟等机构。

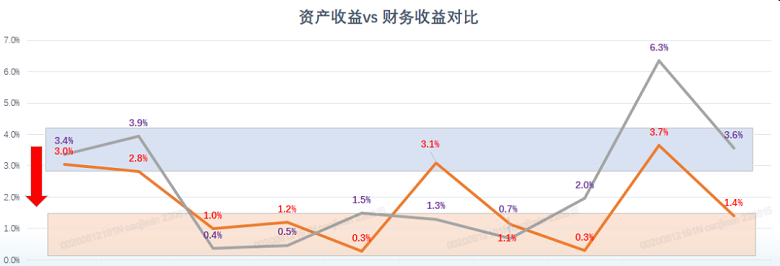

从整个行业看,相比2021年,2022年行业随着规模和定价下移,催收回款未见好转,行业批次放款盈利空间下降约50%+。

而未来一旦规模持续下降,加之期间成本和费用具有滞后性,将会导致营业成本和费用居高不下,营业费率进一步升高,利润进一步降低,整个行业存在较大风险。

02 正在行动起来

分析各大企业的动作,主要有两点,一是重心转移至“老客户”,减少新客户的投放和获取;二是提高经营效率(裁员和改革)。

部分平台自去年底已经开始收紧岗位,并进行了人员优化,这也是行业承压阶段的无奈之举。

行业普遍重心转移至“老客户”,拉升件均和户均,提高期限时,部分金融机构却在力推合作“新客”策略,在行业动荡期肯定会导致合作资产风险上升。

目前上市的4家助贷平台数据来看,复借率进一步提高至84-88%,各平台新增首贷户降至近8个季度最低。乐信更是旗帜鲜明提出“聚焦老客户”战略,其他360数科、拍拍贷、小赢科技等平台的复借率上升,也表明“聚焦老客户”已成趋势。

03 展望下半年

综合来看,当下行业需要关注的是规模持续收缩这一重要问题,避免“坍塌式”的规模收缩带来冲击。

好在利好因素正在增多。

展望下半年,疫情影响逐渐消退,监管态度缓和,支持政策出台等,行业规模收缩趋势将会放缓甚至扭转,银行机构与平台逐渐恢复增长态势。

消金界也了解到,目前部分助贷平台的负责人对2022年的放款目标依然坚持,这也表明了大家一方面对下半年的经济复苏保持信心,另一方面也表明对规模缩减的风险认识已经在加深。稳健经营的意义与重要性,还需要重新理解与重视。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号